Декларація з плати за землю 2025: бланк, зразок та алгоритм заповнення

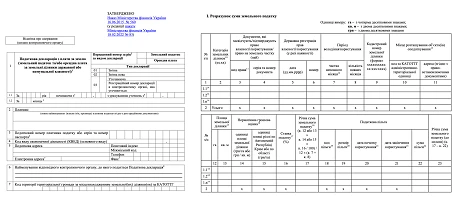

Податкова декларація з плати за землю 2025 — бланк

Діюча форма декларації з плати за землю затверджена наказом Мінфіну «Про затвердження форми Податкової декларації з плати за землю (земельний податок та/або орендна плата за земельні ділянки державної або комунальної власності)» від 16.06.2015 № 560. Дана форма зараз існує в оновленні наказом Мінфіну «Про внесення змін до форми Податкової декларації з плати за землю (земельний податок та/або орендна плата за земельні ділянки державної або комунальної власності)» від 26.09.2023 № 520 (далі — Наказ № 520) і саме цей оновлений бланк декларації з плати не землю застосовується з 01 січня 2024 року і зараз, бланк даної форми представлений нижче. Електронна версія даної форми має код J0602008.

Особливості нинішньої декларації з плати за землю

Особливістю нинішньої форми декларації J0602008 у порівнянні з попередніми є відсутність рядка для обчислення суми пені (був раніше ряд. 825 «Сума пені28» у розділі ІІІ). Причина — скасовано перевірку правильності нарахування податкової пені (не лише з плати за землю, але й з інших податків). Зроблено це з метою упередження спорів між податківцями та платниками податків, зокрема стосовно кількості днів застосування облікової ставки НБУ. Інформаційно-комунікаційна система (ІКС) ДПС «Податковий блок», яка запущена з лютого 2023 року, дозволяє нараховувати податкову пеню автоматично.

Зарплата в освіті у 2026 році: нові правила та розрахунки

Рядок для нарахування податкової пені прибрали з декларації на постійній основі. Однак до закінчення воєнного стану діє ще й загальне звільнення від нарахування податкової пені у разі самовиправлення помилок, що призвели до заниження податку — за умови дотримання вимог ст. 50 ПКУ (підстава — п. 69.38 підрозд. 10 Перехідних положень ПКУ).

Податкова декларація з плати за землю 2025: термін подання

Заповнити й подати звітність з плати за землю потрібно до відповідного органу ДПС не пізніше 20 лютого за місцезнаходженням земельної ділянки (п. 286.2 ПКУ). Однак є альтернатива — платник має право подавати декларацію щомісяця не пізніше 20 к. дня місяця, що настає за звітним. Отже, може бути два варіанти: або одна річна, або 12 декларацій щомісяця. Щоправда, більшість платників податку обирають річний варіант звітування.

Виходить, що подати декларацію треба було не пізніше 20 лютого 2025 року. Однак буває, що у результаті зміни площ земельних ділянок чи їхньої нормативної грошової оцінки (НГО) впродовж року ще й подається уточнююча декларація.

Податкова декларація з плати за землю і податкова декларація з орендної плати за землю

Плата за землю — це насправді два податки і порядок заповнення декларації з плати за землю дещо різниться для платників:

- земельного податку (землекористувачів);

- орендної плати за землю (орендарів земельних ділянок державної або комунальної власності).

І для обох податків призначена та сама форма податкової декларації з плати за землю. Однак не можна в одній поданій декларації відзвітувати одразу і за земельний податок, і з орендної плати за земельні ділянки. У такому разі подається дві декларації — за кожним податком окремо. А ще окремі декларації подаються за кожним кодом КАТОТТГ земельних ділянок, якщо вони різні (див. далі пояснення до поля 7 вступної частини декларації). Виходить, що декларацій з плати за землю в установи може бути не одна, а кілька.

Чи треба подавати декларацію, якщо установа звільнена від плати за землю

Так, треба. Якщо бюджетна установа/організація звільнена від сплати плати земельних податків, то це розглядається як податкова пільга, а не те, що установа є неплатником податку. Як наслідок, декларація подається як у платника податку. Крім того, у самій формі декларації передбачений розрахунок суми податкової пільги та ставиться її код (див. далі про заповнення граф 18-22 розділу І).

Розглянемо тепер, як заповнити декларацію та зразок підготовленої декларації.

Податкова декларація з плати за землю: порядок заповнення вступної частини

Вступна частина декларації складається з семи полів, кожне з яких має один або більше реквізитів. Порядок їхнього заповнення наведений у таблиці нижче.

ПОРЯДОК ЗАПОВНЕННЯ ВСТУПНОЇ ЧАСТИНИ ДЕКЛАРАЦІЇ З ПЛАТИ ЗА ЗЕМЛЮ | |

Поле | Як заповнити |

1 | Зазначається порядковий номер декларації за рік у комірці, що відповідає земельному податку або орендній платі. Якщо установа є платником одночасно і земельного податку, і орендної плати за землю, то декларувати їх в одній декларації не можна, це мають бути дві різні декларації. Проставте відмітку типу декларації (символ «Х»): «звітна», «звітна нова», «уточнююча». Зазначається період, за який подається звітність, наприклад:

У реквізиті «починаючи з» зазначається дата у форматі ЧЧ.ММ, з якої набули право на земельну ділянку або уклали договір оренди. Новим є поле «Реєстраційний номер декларації в контролюючому органі, що уточнюється». Заповнюється це поле при самостійному виправленні помилок за минулий звітний період, тобто в уточнюючій декларації. Дана графа потрібна для спрощення автоматизованого обліку поданих документів у ДПС. У звітній декларації дане поле завжди залишається порожнім. Сам же реєстраційний номер треба шукати у Електронному кабінеті в меню «Перегляд звітності». Про заповнення даного поля — читайте роз’яснення ГУ ДПС у Черкаській області |

2, 3, 4 | зазначаються прості у заповненні реквізити:

|

5 | зазначаються традиційні реквізити:

Факс та електронну адресу заповнювати не обов’язково |

6 | Зазначається найменування органу ДПС за місцезнаходженням земельної ділянки |

7 | Вказується той код території територіальної громади (ТГ), який відповідає місцезнаходженню земельної ділянки чи ділянок — за Кодифікатором адміністративно-територіальних одиниць та територій територіальних громад (КАТОТТГ). Зверніть увагу, що код у даному полі лише один (!). А це значить, що якщо є земельні ділянки, що розташовані у місцях з різними кодами за КАТОТТГ, то доведеться подавати й кілька окремих декларацій (!). Цей же код за КАТОТТГ ще треба буде повторити у графі 10 розділу ІІ при сплаті земельного податку |

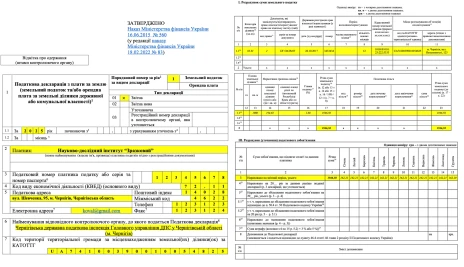

Податкова декларація з плати за землю: приклад заповнення

НДІ «Зразковий» має земельну ділянку площею 1000 кв. м; нормативна грошова оцінка землі — 194,65 грн за 1 м2 (у урахуванням індексації за минулий рік, коефіцієнт 1,00); місцева рада встановила ставку податку на рівні 1%.

Розрахунок річної суми податку:

1000 м2 × 194,65 грн/м2 × 0,01 = 1 946,50 грн

Розрахунок місячної суми податку за 2025 рік:

1946,50 грн / 12 = 162,21 грн

Розрахунок суми податку за грудень 2025 року:

1946,50 грн — 162,21 грн ×11 = 162,19 грн

Розрахунок за грудень проведено за рекомендаціями ДПС з метою збалансування округлень.

Приклад заповнення податкової декларації з плати за землю за раніше наведеним прикладом наведений нижче.

Податкова декларація з плати за землю: порядок заповнення основної частини

Основна частина декларації складається з трьох розділів, які присвячено розрахунку сум:

- земельного податку (розділ І);

- орендної плати (розділ ІІ);

- податкового зобов’язання (розділ ІІІ).

Якщо сплачується лише земельний податок, то заповнюється тільки перший та останній розділи.

Розрахунок земельного податку: розділ І

Порядок заповнення розділу І «Розрахунок суми земельного податку», який має 23 графи, наведений у таблиці нижче.

ПОРЯДОК ЗАПОВНЕННЯ РОЗДІЛУ І ДЕКЛАРАЦІЇ З ПЛАТИ ЗА ЗЕМЛЮ | |

Поле | Як заповнити |

1 | зазначається номер за порядком відповідного запису у рядку |

2 | Вказується код цільового призначення земельної ділянки, використовуючи Класифікатор видів цільового призначення земельних ділянок — це Додаток 59, який доданий постановою КМУ «Про внесення змін до деяких актів Кабінету Міністрів України» від 28.07.2021 № 821 (далі — Постанова № 821) до Порядку ведення Державного земельного кадастру. Це код у форматі ХХ.ХХ. Він, як правило, зазначений у документах на право власності земельними ділянками |

3 | вказуються відомості про вид права на земельну ділянку, зазначивши відповідний код:

|

4 | зазначається серія і номер документа, що посвідчує право власності та/або користування земельною ділянкою |

5 | вказується дата у форматі ДД.ММ.РРРР і номер державного акта на земельну ділянку, якщо є у наявності такий документ |

6 | |

7 | Заповнюється лише якщо земельна ділянка перебувала у володінні неповний місяць (не з самого початку місяця або з початку, але не до самого кінця). Дана графа не заповнюється, якщо:

Розраховується частка так: кількість днів володіння за місяць ÷ загальна кількість днів місяця Округлення — 4 знаки після коми, наприклад 0,8333 (= 25/30, де 25 — кількість днів володіння земельною ділянкою, наприклад, у червні, а 30 — кількість днів червня) |

8 | Зазначається кількість повних місяців володіння земельною ділянкою впродовж року (від 1 до 12). Зрозуміло, що якщо заповнюється річна декларація за поточний рік, то станом на 01 січня тут буде 12. В інших ситуаціях, якщо право на земельну ділянку виникає, наприклад 12 лютого, то кількість повних місяців буде 10 (лютий не враховується, лише період березень-грудень) |

9 | зазначається кадастровий номер земельної ділянки (за наявності) |

10 | зазначається вже згадуваний код за КАТОТТГ зі вступної частини декларації |

11 | вказується адреса місця розташування земельної ділянки з правовстановлюючого документа на земельну ділянку |

12 | Вказується розмір площі земельної ділянки у тих одиницях виміру, які зазначені у документах на землю:

Зверніть увагу, що одночасно заповнювати одразу дві графи — і 12, і 13, — не можна (!). Адже тоді незрозумілою буде одиниця виміру для наступної графи 14 |

13 | |

14 | Зазначається сума за одиницю площі (тобто за 1 га або за 1 кв. м, який вказали у графах 12-13) з урахуванням коефіцієнта індексації нормативної грошової оцінки (НГО) землі, якщо таку проводили*. Якщо ж НГО земельної ділянки не проводили (для земельних ділянок поза межами населеного пункту), то графа 14 не заповнюється |

15 | зазначається НГО одиниці площі ріллі за областю з урахуванням коефіцієнта індексації (або з витягу за поточний рік, там уже НГО має бути з урахуванням індексації) |

16 | Вказується ставка земельного податку (%) згідно з рішенням місцевої ради про встановлення місцевих податків і зборів, яке чинне для року подання декларації. Якщо таке рішення місцева рада не приймала, — застосовуються ставки, які діяли до. Вимог до округлення немає, але враховуючи існуючі розміри таких ставок краще вказати 2 знаки після коми |

17 | Обчислюється річна суму земельного податку за формулою, яка наведена у шапці таблиці за даною графою та зазначається у комірці результат. Якщо ваша установа за рішенням місцевої ради отримала пільги зі сплати земельного податку, то відомості про ці пільги слід показати у графах 18-22 |

18 | зазначається код пільги з плати за землю, якщо така була. Для бюджетних установ існує 12 кодів пільг (див. таблицю далі) |

19 | Зазначається розмір пільги, тобто суму яку недоотримав бюджет через наявність пільги з податку на землю, наприклад «100» — це значить пільга у розмірі 100%, тобто повне звільнення від сплати земельного податку. Якщо «100», то сума пільги у графі 22 буде рівною нарахованому земельному податку у графі 17 |

20 | Вказується початок строку користування податковою пільгою у звітному періоді (дату у форматі ДД.ММ.РРРР). Очевидно, що якщо пільгою користувалися весь рік, то тут буде 01.01.2024. |

21 | Вказується кінець строку користування податковою пільгою у звітному періоді. Очевидно, що якщо пільгою користувалися весь рік, то тут буде 31.12.2024. Якщо ж земельна ділянка вибуло з володіння впродовж року, то тут вказується останній день перебування такої земельної ділянки у володінні (з початком у графі 20 усе аналогічно) |

22 | Вказується сума пільги, тобто суму яку недоотримав бюджет через наявність пільги з податку на землю. Для установ, які звільнені від сплати земельного податку, сума пільги дорівнюватиме сумі розрахованого земельного податку |

23 | Якщо пільга була 100%, то у даній графі вийде «0». Якщо пільга менша 100%, то тут вказується різниця між нарахованою сумою податку та сумою податкової пільги. Це і є сума земельного податку до сплати в бюджет за поточний рік. У подальшому дана сума переходить до помісячного розділення у розділі ІІІ декларації |

* дані про НГО окремої земельної ділянки можна знайти у витягу з технічної документації з НГО землі. Формування таких витягів здійснюють територіальні органи Держгеокадастру. Замовляється витяг в електронному кабінеті Держгеокадастру | |

Після заповнення граф таблиці розділу І обов’язково заповнюється рядок 2 «Усього», де слід порахувати суми за графами (колонками).

Також у таблиці нижче як допомога наведені коди пільги з плати за землю, які існують для бюджетників. Повністю їх усі та в завжди актуальному вигляді можна знайти на сайті ДПС у спеціальних довідниках (останнє оновлення — липень 2025, Довідник № 129/1 та 129/2). Щодо звільнення від сплати плати за землю під час воєнного стану, то його не можна розглядати як податкову пільгу, тому його розглянуто наприкінці даної консультації.

КОДИ ПІЛЬГ З ПЛАТИ ЗА ЗЕМЛЮ В ЗАЛЕЖНОСТІ ВІД ЗАКЛАДУ | ||

Код пільги | Установа/заклад, звільнені від сплати земельного податку | Підстава |

18010572 | бази олімпійської та паралімпійської підготовки, перелік яких затверджує КМУ | пп. 282.1.3 ПКУ |

18010510 | пільги щодо земельного податку, встановлені місцевими радами | п. 284.1 ПКУ |

18010511 | заклади культури, які повністю утримуються за рахунок державного або місцевого бюджету | пп. 282.1.4 ПКУ |

18010550 | заклади науки (крім національних та державних дендрологічних парків) | |

18010551 | ||

18010552 | заклади охорони здоров’я | |

18010553 | заклади соціального захисту | |

18010554 | заклади фізичної культури та спорту | |

18010579 | заклади дошкільної освіти | |

18010580 | заклади загальної середньої освіти | |

18010587 | державні та комунальні дитячі санаторно-курортні заклади та заклади оздоровлення і відпочинку | пп. 282.1.5 ПКУ |

18010588 | державні та комунальні центри олімпійської підготовки, школи вищої спортивної майстерності, центри фізичного здоров’я населення, центри з розвитку фізичної культури і спорту осіб з інвалідністю, дитячо-юнацькі спортивні школи | |

Розрахунок плати за землю в орендаря: розділ ІІ

Якщо установа лише орендує земельну ділянку державної або комунальної власності, то у полі 1 вступної частини декларації має бути зазначений порядковий номер декларації у комірці, яка відповідає орендній платі. У такому разі розділ І не заповнюється. Декларація тоді міститиме лише розділи ІІ і ІІІ. Аналогічно, якщо заповнюється розділ І, то заповненого розділу ІІ у декларації бути не може.

Порядок заповнення розділу ІІ «Розрахунок суми орендної плати», який має 18 граф, наведений у таблиці нижче.

ПОРЯДОК ЗАПОВНЕННЯ РОЗДІЛУ ІІ ДЕКЛАРАЦІЇ З ПЛАТИ ЗА ЗЕМЛЮ | |

Поле | Як заповнити |

1 | вказується порядковий номер запису (рядка) |

2 | зазначається код цільового призначення земельної ділянки, використовуючи Класифікатор видів цільового призначення земельних ділянок — це Додаток 59, який доданий Постановою № 821 до Порядку ведення Державного земельного кадастру. Це код у форматі ХХ.ХХ. Він, як правило, зазначений у договорі оренди, якщо ж ні — його слід уточнити у орендодавця |

3 | зазначаються реквізити договору оренди земельної ділянки:

|

4 | |

5 | наводяться відомості про державну реєстрацію договору оренди земельної ділянки:

|

6 | |

7 | вказується дата закінчення договору оренди у форматі ДД.ММ.РРРР |

8 | Заповнюється лише якщо земельна ділянка перебувала у користуванні неповний місяць (не з самого початку місяця або з початку, але не до самого кінця). Якщо відома дата припинення оренди, то вже можна врахувати це при складанні річної декларації за поточний рік станом на 01 січня. Дана графа не заповнюється, якщо земельною ділянкою користувалися весь місяць (з 1-го по останнє число). Розраховується частка так: кількість днів володіння за місяць ÷ загальна кількість днів місяця Округлення — 4 знаки після коми, наприклад 0,5667 (= 19/30, де 19 — кількість днів володіння земельною ділянкою, наприклад, у червні, а 30 — кількість днів червня) |

9 | Зазначається кількість повних місяців користування земельною ділянкою впродовж року (від 1 до 12). Зрозуміло, що якщо заповнюється річна декларація за поточний рік, то станом на 01 січня тут буде 12. В інших ситуаціях, якщо право на земельну ділянку виникає, наприклад 15 січня, то кількість повних місяців буде 11 (січень не рахується, лише період лютий-грудень) |

10 | зазначається кадастровий номер земельної ділянки, якщо такий є |

11 | зазначається вже згадуваний код за КАТОТТГ зі вступної частини декларації |

12 | вказується адреса місця розташування земельної ділянки з правовстановлюючого документа на земельну ділянку |

13 | із договору оренди зазначається площа земельної ділянки в га або кв. м, але обирається лише один з цих варіантів |

14 | |

15 | Заповнюється, якщо НГО ділянки проводилась. Зазначається сума НГО земельної ділянки (теж з договору оренди) з урахуванням кумулятивного коефіцієнта індексації (від дати останньої НГО). Якщо НГО беремо з витягу за поточний рік, то там НГО має бути вказана вже з урахуванням індексації |

16 | Заповнюється, якщо НГО ділянки не проводилась — використовується середна НГО площ ріллі за регіонами України. Є Довідник показників НГО населених пунктів від Держгеокадастру |

17 | зазначається розмір орендної плати* у відсотках (з договору оренди) у % |

18 | зазначається річна суму орендної плати* — рахується за формулою, яка наведена у шапці до даної графи |

* розмір орендної плати та її загальна сума. Слід проаналізувати дані показники. Якщо сума орендної плати виходить меншою за нижню допустиму межу, взагалі відсутня чи відсутня для даної категорії земельних ділянок (див. пп. 288.5.1 ПКУ), то слід звернутися до органу місцевої влади, з яким укладався договір оренди землі, аби узгодити його з вимогами ПКУ (роз’яснення ДПС 111.03 ЗІР). Також при реалізації інвестиційних проєктів місцеві ради можуть установлювати орендну плату у розмірі меншому за розмір земельного податку для відповідної території (п. 11 підрозд. 6 Перехідних положень ПКУ) | |

Наприкінці підраховуються підсумки за графами у рядку 2 «Усього».

Розрахунок податкового зобов’язання: розділ ІІІ

Даний розділ заповнюють як платники плати за землю, так і орендної плати. Обов’язковим рядком у ньому є рядок 3, який розміщений на самому початку вгорі.

Розділ ІІІ табличної форми й складається з 15 граф (колонок).

Значення графи 3 отримується так — переноситься сума з рядка «Усього графи 23 розділу І або ж рядка «Усього» графи 17 розділу ІІ, в залежності від того, за який вид плати за землю подається декларація.

Щодо граф 4-15 — це помісячні суми плати за землю. Заповнюється, якщо плата за землю взагалі є. Якщо ж установа має пільгу «100%», то даний розділ буде порожнім. Порахувати дані суми досить просто: (графа 3) ÷ 12. При цьому:

- суми податку за перші 11 місяців (графи 4-14) звітного року рахуються за загальними правилами округлення (до сотих);

- сума податку за останній місяць звітного року (графа 15) = графа 3 — (графа 4 + …+ графа 14), тобто як різницю річної суми податку та суми податку за 11 місяців. Це потрібно для забезпечення рівності суми граф 4–15 і графи 3. Інакше через округлення можуть у копійках не співпадати сума граф 4–15 і графи 3. Раніше цей розрахунок був наведений у прикладі з даними до зразка декларації (див. вище).

Якщо ж заповнюється щомісячна декларація, а не річна декларація, то у графах 4–15 заповнювати слід лише ту колонку, що відповідає звітному (податковому) місяцю, за який подається декларація.

Рядки 4-8 заповнюються лише коли подається декларація типу «уточнююча», тобто при виправленні помилки або уточненні даних уже поданої декларації.

У формі декларації є рядок 5.125, який призначений для дотримання вимог п. 50.4 ПКУ. За ними штрафи не застосовуються, якщо платник місцевого податку після закінчення граничного строку подання звітної декларації подає декларацію у зв’язку зі змінами об’єкта та/або бази оподаткування (на підставі даних, внесених до відповідних державних реєстрів).

У рядку 9 зазначається кількість аркушів доповнення до форми з плати за землю, якщо така подається. Доповнення зазначаються у табличній формі. При цьому треба пояснити мотиви його подання.

Кінцева частина декларації

У кінцевій частині податкова декларація з плати за землю 2025 року має містити дату складання у форматі ДД.ММ.РРРР.

Заповнений бланк підписує керівник установи (або уповноважена особа) та головний бухгалтер (або особа, відповідальна за ведення бухгалтерського обліку). Керівник засвідчує свій підпис печаткою.

Про осіб, які підписали декларацію, у відповідних комірках зазначаються:

- власне ім’я та ПРІЗВИЩЕ;

- реєстраційний номер облікової картки платника податків (ІПН).

Заповнений і підписаний документ подається до органу ДПС.

Якщо ви подали декларацію раніше, але згодом виявили у ній помилки, подається декларація, що має тип «звітна нова» за порядковим номером «1» не пізніше 20-го числа (для місячного варіанту декларації) або ж не пізніше 20 лютого, якщо декларація подається одразу за рік. Її вважатимуть остаточною, а попередню не братимуть до уваги.

Звільнення від сплати плати за землю під час воєнного стану і декларація з плати за землю

Окрім згаданих раніше податкових пільг ще можливим є звільнення від сплати земельного податку та орендної плати на період воєнного стану. Підставою є п. 69.14 підрозд. 10 Перехідних положень ПКУ (див. також роз’яснення ДПС).

Дане звільнення не є податковою пільгою. Як наслідок, можна зробити висновок, що:

- дане звільнення не треба показувати як податкову пільгу, тобто визначати за нею суму податкової пільги у розділах І і ІІ декларації. Якщо так зробити, то податок буде нараховуватися, хоча й не сплачуватися;

- це не нульова ставка податку;

- для врахування звільнення можна зменшити площу земельних ділянок на обсяг земель, які звільнені від оподаткування, а до декларації додати доповнення (рядок 9 розділу ІІІ та викласти його зміст у нижче у спеціальному полі). У доповненні вказати площі виключених земельних ділянок й надати пояснення. Тоді податок дійсно буде і «не нараховуватися, і не сплачуватися»;

- навіть якщо всі землі знаходяться у зонах бойових дій або окуповані, — «нульову» декларацію краще подати з відповідним пояснюючим доповненням.

Як варіант можна звернутися за індивідуальним роз’ясненням до ДПС.