Карантинні особливості у бюджетній звітності 2021

Карантинні особливості у бухгалтерській звітності 2021

Сказати, що коронавірус приніс щось нове у бухгалтерський облік у бюджетній сфері не можна. Побільшало обліку цілком звичайних для бухгалтерів-бюджетників операцій, а саме:

- оформлення тимчасової непрацездатності через лікарняний;

- оформлення відпусток без збереження заробітної плати.

Зарплата в освіті у 2026 році: нові правила та розрахунки Лікарняних при цьому побільшало 3-х типів:

- за загальним захворюванням. Код “1”. Тут ховаються як сезонні грип, ГРВІ, так і коронавірусна хвороба;

- по догляду за хворою дитиною. Код “10”. Нагадуємо їх один нюанс – відсутність перших 5 днів. По ним уся виплата відбувається за рахунок ФСС, починаючи з 1-го дня;

- через самоізоляцію. Це уже код “11”, якого немає у стандартному листку тимчасової непрацездатності. Лікар має власноруч зробити запис на такому листку “ізоляція від COVID-19 – 11”. Про такий запис згадує ФСС у своєму роз’ясненні. Такий лікарняний відрізняється від звичайного лише сумою – 50% середнього доходу незалежно від страхового стажу (виняток – медики, яким знараховується 100%). Правила розрахунку й оплати перших 5 днів – усе те саме, як і у звичайних лікарняних.

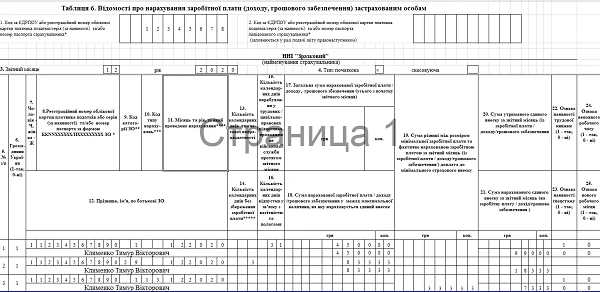

Отже, увагу наприкінці кварталу слід звернути лише на вплив лікарняних і відпусток без збереження на об’єднаний зарплатний звіт (він же – Податковий розрахунок сум доходу), який за І квартал 2021 року подається вперше і містить звітні дані щодо ЄСВ, ПДФО та військовий збір з заробітної плати. Щоправда, у 2021 році у більшості областей України “червона” зона посиленого карантину припала здебільшого на квітень 2021, тобто уже ІІ квартал.

![]() І квартал 2021 року – перше подання об’єднаного Зарплатного звіту з ЄСВ, ПДФО та ВЗ

І квартал 2021 року – перше подання об’єднаного Зарплатного звіту з ЄСВ, ПДФО та ВЗ

У небюджетній сфері ще може бути оформлення й оплата простою, але бюджетників врядчи дана ситуація стосується. Хіба що за наявності певного підсобного господарства тощо. У такому разі можете звернутися до публікації Як оформити простій під час карантину. Норми КЗпП у даному випадку універсальні, як для підприємств, так і бюджетників. Щоправда, у бюджетників у більшості випадків у колективних договорах зазначено збереження окладу при простої у розмірі 100%, а не 2/3, так як таке обмеження зустрічається у галузевих угодах.

Основні проблеми зарплатних звітності під час карантину

Основні проблемні питання обліку тимчасової непрацездатності та відпусток без збереження, як в умовах карантину, так і без нього такі:

- розподіл перехідних лікарняних і Зарплатний звіт. Мова йде про лікарняні, які починаються в одному місяці та закінчуються в іншому. Якщо ці місяці у межах кварталу – проблем немає, адже це все в межах одного звіту. Якщо ж лікарняний починається в одному кварталі, а закінчується в іншому – показати їх у Зарплатному звіті кварталу початку хвороби бухгалтер зможе лише, якщо лікарняний був наданий до дати подачі звіту;

- розподіл перехідних лікарняних, ПСП і Додаток 4ДФ Зарплатного звіту. Розподіл лікарняних може вплинути на право на застосування податкової соціальної пільги (ПСП). Наприклад, для працівниці з двома дітьми, яка подала відповідну заяву, поріг зарплати на отримання ПСП у 2021 році – 6360 грн. Після розподілу лікарняних сума доходу за місяць може вийти меншою або більшою, ніж у звичайних місяцях й вийти за межу отримання ПСП (або навпаки);

- розрахунок додаткової бази ЄСВ і Зарплатний звіт. У бюджетників з низькими тарифними розрядами за ЄТС лікарняний або відпустка за власний рахунок можуть спричинити ситуацію, коли дохід працівника за місяць виходить меншим за мінімальну зарплату (6000 грн – січень-листопад 2021 року). У такому разі слід донараховувати ЄСВ на суму різниці. Найчастіше це трапляється з працівниками, яким нараховується доплата до мінімальної зарплати.

Тривалий лікарняний під час карантину – типова ситуація. Як правило, оплата одного дня на лікарняному виходить меншою, аніж отримувати зарплату. Причин безліч – від використання % страхового стажу, так і менших окладів у минулих місяцях, що впливає на середньоденну в розрахунку лікарняних.

Зверніть увагу, що до лікарняних не засовується доплата до мінімальної зарплати – це ще одна можлива причина зменшення заробітку працівника у місяці хвороби

Якщо лікарняний працівника затягнувся на тижні, то спробуйте вирішити справу з литками тимчасової непрацездатності. Як правило, лікарняний продовжується через проміжок кал. 10 днів. Через декілька таких “продовжень”, виписується новий. Стандартним рішенням бухгалтера тут є, якщо це можливо, попросити працівника передавати проміжні лікарняні листки, аби можна було ці лікарняні нарахувати й показати у звітності. У цьому зацікавлений як бухгалтер, так і сам працівник – отримає раніше лікарняні. Якщо ж це неможливо – чекаємо, адже права на виплату лікарняного працівник не втрачає.

Домовтесь про подачу листків непрацездатності по працівнику, який тривалий час хворіє

Перевіряємо розрахунки для квартальної звітності

Як наслідок, при звітуванні за квартал особливу увагу приділіть:

- Зарплатному звіту у частині ЄСВ. Перевірте розрахунок розподілу лікарняних, суми доходів за кожний місяць по таким працівникам та нарахуйте додаткову базу ЄСВ там, де це потрібно (Додаток Д1 звіту);

- Додатку 4ДФ Зарплатного звіту. Здійсніть перерахунок ПДФО. Він, до речі, обов’язковий завжди. Знову перевірте розподіл лікарняних, а також дотримання умов застосування ПСП. Результати такого перерахунку відображаємо у Додатку 4ДФ за будь-який квартал року без подачі уточнюючого розрахунку. У кінці IV кварталу такий перерахунок взагалі проводимо обов’язково й по всім працівникам.

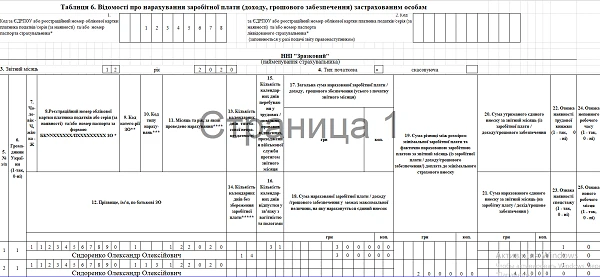

Все це слід робити завжди. Однак в умовах карантинного року дані питання можуть бути більш актуальні.

![]() Карантин міг збільшити число таких проблем: перехідні лікарняні, відпустки за свій рахунок на цілий місяць чи його значну частину

Карантин міг збільшити число таких проблем: перехідні лікарняні, відпустки за свій рахунок на цілий місяць чи його значну частину

Тепер більш детально ці проблемні питання про лікарняні, відпустки без збереження у Зарплатному звіті, Додатках Д1 та 4ДФ.

Зарплатний звіт під час карантину – перевіряємо лікарняні

Спершу перевірте правильність відображення лікарняних у об’єднаному Зарплатному звіті (Податковому розрахунку сум доходу).

Так як тепер основна частина звіту містить дані одразу по трьом місяцям, то перевіряємо також чи правильно вказані місяці нарахування виплат у Додатку Д1 та чи у правильну колонку з номером місяця кварталу вони були віднесені. Наприклад, для Додатку Д1 для І кварталу:

- місяць “1” – січень (у гр. 10 місяць “1”);

- місяць “2” – лютий (у гр. 10 місяць “2”);;

- місяць “3” – березень (у гр. 10 місяць “3”);.

Однак у Додатку Д1 для ІІ кварталу:

- місяць “1” – квітень (у гр. 10 місяць “4”);;

- місяць “2” – травень (у гр. 10 місяць “5”);;

- місяць “3” – червень (у гр. 10 місяць “6”) і т.д.

Лікарняні у Зарплатному звіті | ||

Звіт/ додаток | Рядок/графа | Нюанси заповнення (для ставки ЄСВ 22%*) |

Основна частина (заповнюємо як зведення по всім працівникам на основі розрахунку у Додатку Д1) | 1.3 | Оплата перших 5 днів лікарняних (як по загальному захворюванню, так і по самоізоляції) |

1.4 | Оплата 6-го й наступних днів за рахунок ФСС (як по загальному захворюванню, так і по самоізоляції). | |

1 | Потрапляють з ряд. 1.3 і 1.4 у підсумкову суму (разом з зарплатою та оплатою за ЦПД) | |

2.1 | Потрапляють у загальну суму (з зарплатою та оплатою за ЦПД), що не перевищує максимальну базу ЄСВ (січень-листопад 2021 – 90000 грн; грудень 2021 – 97500 грн). | |

2.5 | Додаткова база нарахування ЄСВ, якщо доходи за місяць разом, у т.ч. лікарняні, не дотягнули до мінімальної зарплати. Перевірте дані Додатка Д1 (гр. 18), особливо якщо були перехідні лікарняні та здійснювався їх розподіл. | |

3.1 | Безпосередньо сама сума ЄСВ 22% по доходу працівника, що міститься у ряд. 2.1. | |

3.5 | ЄСВ 22% нарахований на додаткову базу Це зведення даних по гр. 20 Додатка Д1, але тільки тих рядків, які мають КТН “13”. | |

Додаток Д1** | 08 | Код категорії, зокрема “29” – по лікарняним для звичайних працівників, по яким застосовується ставка 22%. Увага: лікарняні в окремому рядку від зарплати (читайте прим.**). Якщо лікарняні нараховуються працівнику з інвалідністю – читайте прим.* |

09 | Для лікарняних не заповнюємо. Винятки:

| |

10 | Місяць і рік. Лікарняні тут можуть бути не тільки за один (поточний) місяць, який вказаний у шапці Додатка Д1. Вони можуть бути й за минулі чи майбутні періоди (місяці).Усе залежить від того, коли працівник подав листок непрацездатності. Таким чином, навіть у Додатку Д1 за місяць “3” І кварталу лікарняні можуть бути як за березень, так і за лютий чи квітень. | |

12 | Кількість календарних днів тривалості лікарняного по кожному місяцю. | |

16 | Загальна сума нарахованих лікарняних. | |

17 | Сума в межах максимальної бази ЄСВ, яка діяла у місяці нарахування лікарняних, наприклад для березня 2021 – 90000 грн. Однак при співставленні з максимальною базою ЄСВ враховуємо й інші виплати, у т.ч. зарплату та виплати за ЦПД. | |

18 | Різниця між мінімальною базою ЄСВ та всім доходом працівника за місяць, включаючи й лікарняні. Порівняйте суму доходу працівника з мінімальною базою ЄСВ. Особлива увага до ситуацій з перехідними лікарняними (з одного місяця в інший) – розподіліть по ним суму пропорційно дням місяця й перевірте дотримання мінімальної бази з місяця початку хвороби. Якщо лікарняний був тривалим і вже закритий – перевірте й минулі звіти. Як виправити минулі звіти – див. пояснення до гр. 09. | |

20 | Сума нарахованого ЄСВ на лікарняні з граф 17-18. | |

21-25 | Заповнюємо аналогічно іншим виплатам. | |

*якщо ЄСВ стосується особи з інвалідністю, то застосовуємо ставку 8.41% та спеціальні рядки Звіту, наприклад ряд. 2.2 основної частини звіту. Однак розрахунок в усьому аналогічний. Код категорії у Додатку Д1 у них “36”. По працівникам з інвалідністю ЄСВ-різниці (між фактичною і мінімальною базою) не визначають; ** у Додатку Д1 лікарняні мають бути окремо від інших виплат з розбиттям за місяцями, на дні яких вони припадають. Кількість рядків відповідає кількості місяців, яких стосувалися лікарняні за наданим листком непрацездатності. | ||

Перехідні лікарняні у Додатку Д1 Зарплатного звіту під час карантину – перерозподіл

При складанні Зарплатного звіту перевірте й попередні місяці — чи розподілили правильно перехідні лікарняні.

Приклад 1. Працівнику нарахували лікарняний у загальній сумі 2500 грн. Почався він 25.02.2021, а закінчився 03.03.2021. Листок непрацездатності працівник подав у березні 2021. Маємо 4 дні — лютий, і 3 дні — березень, всього – 7 днів. Розподіл має бути таким:

- лютий — 1428,57 грн (=2500×4/7);

- березень — 1071,43 грн (=2500×3/7).

Якщо після такого розподілу у лютому 2021 року сума лікарняних разом з зарплатою та оплатою за ЦПД (якщо така була) вийде меншою 6000 грн, то ця різниця й стає додатковою базою нарахування ЄСВ.

Наприклад, зарплата працівника у лютому 2021 склала 4500 грн. Тоді загальні нарахування вийшли: 4500 + 1428,57 = 5928,57 грн. Додаткова база ЄСВ = 6000 – 5928,57 = 71,43 грн.

У березні ж 2021 року зарплата працівника склала 5050 грн. ЄСВ-різниці немає, так як 5050 + 1071,43 > 6000 грн.

У Зарплатному звіті за І квартал 2021 розподілені лікарняні показуємо у Додатку Д1 для місяця “3” у ряд. 09 використовуємо код типу нарахування (КТН) “13”, а не код “2” (див. пояснення до ряд. 09 у таблиці вище). Не забуваємо у рядку з ЄСВ-різницею поставити й код категорії “29”. Саму ж різницю у гр. 10 відносимо до лютого (місяць “2”).

Джерело виплати лікарняних (установа чи ФСС) при заповнення Додатка Д1 значення не має. Усе наводиться в одній сумі.

Наводимо приклад заповненого Додатка Д1 для лютого і березня 2021 (файл має 2 вкладки).

Відпустки за власний рахунок, самоізоляція Зарплатному звіті

Щодо відпусток без збереження зарплати, то тут усе набагато простіше, так як вони лише зменшують суму зарплати за місяць. Єдиний нюанс — мінімальна база ЄСВ. Якщо сума зарплати у такому місяці не дотягнула до мінімальної зарплати, то слід обчислити додаткову базу ЄСВ. Виняток — якщо працівник взагалі не мав доходів, тобто перебував у відпустці за свій рахунок весь місяць.

Однак навіть якщо працівник був у відпустці без збереження весь місяць, то все одно Зарплатний звіт слід подати та заповнити по такому працівнику у ньому Додаток Д1:

Додаток Д1 по працівнику, який весь місяць був у відпустці за власний рахунок | |

Графа | Нюанси заповнення |

09 | Не заповнюємо. |

13 | Кількість днів відпустки без збереження. Наприклад, у березні 2021 – 31 к. день. |

14 | Кількість днів перебування у трудових відносинах, наприклад у березні 2021 – 31 к. день. |

18-20 | Проставляємо нулі. |

Щодо інших таблиць Зарплатного звіту:

- Додаток Д5 – по такому працівнику не заповнюємо;

- Розділ І основної частини – на неї він не впливає, так як у нього не було доходу.

Такого працівника враховуємо у загальній середньообліковій кількості працівників установи – реквізит 101 основної частини Зарплатного звіту, але не враховуємо у загальній кількості працівників, яким нараховано зарплату (реквізит 105, але нижче).

Приклад 2. Зарплата менша мінімальної через відпустку за власний рахунок. У березні 2021 року працівник з 1-го по 14-е число включно взяв відпустку за власний рахунок. Через це ним було відпрацьовано лише 13 з 22 робочих днів (відпустка була 14 календарних). Йому було нараховано 4305,39 грн (ЄСВ = 4305,39×0,22 = 947,19). Таким чином, додаткова база нарахування ЄСВ складає 1694,61 грн (=6000 – 4305,39). Сума донарахованого ЄСВ = 372,81 грн (=1694,61×0,22).

Перевіряємо ПСП і лікарняні у Додатку 4ДФ Зарплатного звіту

Для Додатка 4ДФ здійснюємо перерахунок ПДФО у кінці року (військового збору перерахунок не стосується) або будь-якого кварталу, коли є потреба. В ході даної процедури перерахуйте усі перехідні лікарняні за 2021 рік, розподіливши їх по місяцям. Перерахунок оформляйте довільним чином, головне показати суми ПДФО “до” та “після”.

У Додатку 4ДФ за IV квартал результат перерахунку відображаємо таким чином:

- недоплату — графи 4 і 4а збільшуємо на суму фактично донарахованого з працівника ПДФО;

- переплату — графи 4 і 4а зменшуємо на суму поверненого працівнику ПДФО.

У графах 3 і 3а Додатку 4ДФ проставляйте суму нарахованого і виплаченого доходу за квартал. На них перерахунок ніяк не впливає. Дохід зменшуємо тільки у разі, якщо він був нарахований працівнику неправильно, а не внаслідок перерахунку ПДФО. Окремих граф для перерахунку не передбачено.

Перевіряємо відпустку за власний рахунок у Додатку 4ДФ

Така відпустка теж впливає на ПСП, що має бути виправлено шляхом перерахунку ПДФО (див. вище про ПСП і лікарняні у Додатку 4ДФ). Окремі нюанси виникають лише, якщо працівник був у відпустці весь місяць. Його тоді до Додатка 4ДФ включати не слід, так як він заповнюється лише тоді, коли були доходи, а в нього – не було.

Також зверніть увагу, що у такому разі у графі “Працювало за трудовими договорами” Додатка 4ДФ такого працівника, який не працював увесь місяць, теж враховувати не слід.