Налоговая декларация по НДС - пример заполнения

Кто подает налоговую декларацию по НДС

Бюджетные учреждения не исключение и могут быть плательщиками НДС и составлять декларацию. Становиться плательщиком НДС - дело обязательное, если сумма дохода за последние 12 календарных месяцев равна или превышает 1 млн грн (так называемый регистрационный лимит НДС). При этом всем учреждениям, кто еще не является плательщиком НДС, следует постоянно следить за суммой дохода за последние 12 кал. месяцев, который они получают от:

- предоставленных платных услуг;

- активов учреждения, в т. ч. собственной продукции;

- переданных в аренду активов.

Зарплата в освіті у 2026 році: нові правила та розрахунки

При этом главные распорядители средств, которые проводят централизованные закупки, до этих поступлений суммируют еще и стоимость переданных активов другим учреждениям - распорядителям низшего уровня.

При расчете выполнения регистрационного лимита по НДС следует обратить внимание на следующее. Зачисляются в регистрационный доход все операции по поставке товаров (активов), услуг, соответствующих пп. 14.1.191, пп. 14.1.185, п. 193.1, п. 194.1, п. 195.1, п. 197.1 НКУ. Это значит, что в упомянутый 1 млн зачисляются операции, подпадающие под действие ставок налога 20%, 7%, 0%, а также те, которые освобождены или условно освобождены от налога (письмо ДФС от 29.06.2016 № 6926 / Г / 99 -99-15-03-02-14). В ограничения не считаются только те операции, которые облагаются НДС (п. 196.1 НКУ).

Кроме ситуации превышения регистрационного лимита, плательщиком НДС бюджетное учреждение может стать и добровольно. Это выгодно, если есть значительные закупки и тогда можно иметь право на налоговый кредит по НДС, а то и возмещения НДС.

Особенности декларации по НДС, если есть облагаемая налогом деятельность

Достаточно типичной ситуацией для бюджетных учреждений, о которой следует помнить и при составлении налоговой декларации - необходимость провести распределение НДС между налогооблагаемой и необлагаемой деятельностью, если такая ситуация существует (ст. 199 НКУ). Так называемое пропорциональное отнесение сумм НДС в налоговый кредит используется, например, в сфере здравоохранения и учебных заведениях, так как услуги по охране здоровья и образования не является объектом обложения НДС. Правда, медучреждений-бюджетников в ходе медицинской реформы уже почти не осталось.

Внимание: Составлять раздел 7 налоговой декларации по ндс за декабрь нужно учреждениям, в которых есть и облагаемая и не облагаемая налогом НДС деятельность

Помилка у додатку Д1 до податкової декларації з ПДВ — є рішення

При распределении составляется сводная налоговая накладная, которая отражается в приложении Д5 декларации (см. ниже). Однако, в конце года производится перерасчет с регистрацией расчета корректировки к каждой сводной налоговой накладной. При этом заполняются:

- Приложение Д7, посвященный расчету (перерасчету) доли использования товаров/услуг, необоротных активов в налогооблагаемых операциях;

- Приложение Д1, в который вносятся данные о таком расчете корректировки;

- строки 4.1 и 4.2 основной части декларации.

Таки образом, налоговая декларация плательщиков НДС, в которой встречается и облагаемая и не облагаемая налогом деятельность, отличается от других наличием приложения Д7 в декабрьской декларации.

Когда подавать налоговую декларацию

Декларация по НДС составляется бюджетными учреждениями, как и другими предприятиями, ежемесячно. Срок для подачи декларации - это 20 календарных дней после окончания отчетного месяца. На уплату налога отводится еще 10 к. дней после окончания срока подачи декларации.

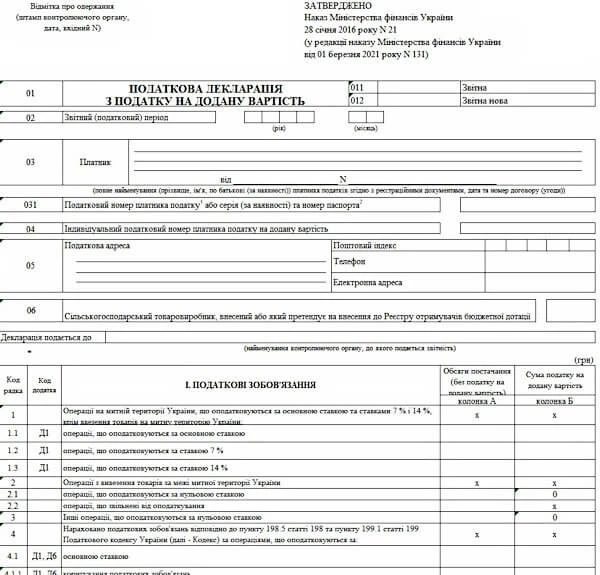

Актуальная форма налоговой декларации по НДС

На сегодняшний день действующая форма налоговой декларации по приказу Минфина от 28.01.2016 г. № 21 в редакции приказа Минфина от 23.02.2017 г. № 276). Последние изменения вносились приказом Минфина от 20.11.2019 г. № 488. Они носили больше косметический характер, хотя и было добавлено несколько новых строк в раздел налоговых обязательств в декларации и Приложение Д5.

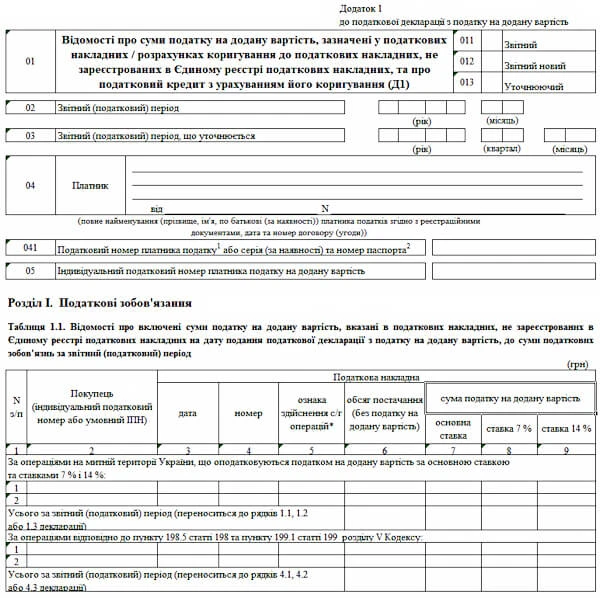

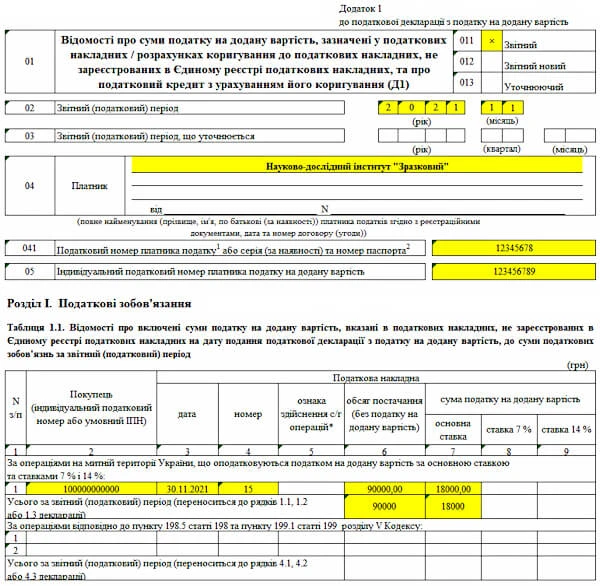

Приложение Д1 декларации

Приложение Д1 к налоговой декларации по НДС заполняется, если в учреждении составлялись расчеты корректировки (РК) в налоговых накладных (как зарегистрированные в ЕРНН, так еще и нет). Они детализируют сумму по стр. 7 и стр. 4.1 и 4.2 основной части декларации. Информация о них заносится:

- зарегистрированные РК на изменение налогового обязательства - в таблицу 1. Таблица имеет два раздела - обычные корректировки по ст. 192 НКУ и РК на основании п. 199.1 НКУ, которые составляют те учреждения, у которых есть облагаемая и необлагаемая НДС деятельность;

- незарегистрированные РК на дату предоставления декларации по корректировке налогового обязательства - в таблицу 1.1. Это те РК, подписанные в отчетном периоде и не занесенные в ЕРНН на дату подачи декларации, и которые привели к росту суммы компенсации за текущий отчетный месяц;

- РК на изменение налогового кредита по НДС - в таблицу 2.

В таблице 1.1 приводим сведения:

- о покупателе (код ИНН);

- реквизиты расчета корректировки (дату и номер);

- признак осуществления с/х операций (для с/х производителей);

- объем поставок (без НДС);

- сумму НДС в разрезе ставок.

Приложение Д1 к декларации по НДС

Образец заполнения приложения 1 к декларации по НДС

Приложение Д5 к декларации

Это приложение заполняется для расшифровки налогового обязательства по составленным учреждением налоговых накладных в разрезе покупателей, а также расшифровки налогового кредита по "входным" налоговым накладным. Они детализируют сумму по стр. 1.1 и 1.2 (налоговое обязательство) и стр. 10.2 (налоговый кредит) основной части декларации. Информация по ним заносится:

- зарегистрированные учреждением налоговые накладные (налоговое обязательство) - в таблицу 1;

- незарегистрированные учреждением налоговые накладные (налоговое обязательство) - в таблицу 1.1;

- "Входящие" налоговые накладные по приобретенным учреждением товарам, работам, услугам (налоговый кредит) - в таблицу 2.

Бланк декларации по НДС

Как составить налоговую декларацию по НДС

Как и любой другой отчет, декларация имеет три части:

- вступительную;

- основную;

- конечную.

Вступительная часть декларации по НДС

Налоговая декларация по НДС с приложениями формируется бюджетными учреждениями ежемесячно. Сначала отмечаем:

- тип декларации;

- период отчета (месяц и год);

- название учреждения;

- код ЕГРПОУ;

- ИНН плательщика НДС;

- налоговый адрес, индекс;

- телефон, факс, электронный адрес (это не обязательные реквизиты)

- название контролирующего органа, в который отчитываемся по НДС.

Ячейку в строке 6 вступительной части не заполняют - оставляют пустой.

Основная часть декларации по НДС

Все показатели, которые содержит новая налоговая декларация по НДС, отмечаем отдельно за каждый месяц. Стоимостные показатели отмечаем в:

- целых гривнях (без копеек) - в ячейках декларации, приложениях Д3, Д4, Д6, Д8, ДС9, в строках «Всего» приложений Д1, Д2, Д5 и Д7;

- гривнях с копейками - в ячейках приложений Д1, Д2, Д5 и Д7 (исключение - строка «Всего», в которой значение приводится по общим правилам округления, то есть в гривнях без копеек).

Основная часть состоит из трех разделов (отдельных таблиц):

- налоговые обязательства;

- налоговый кредит;

- расчеты за отчетный период.

Рассмотрим каждую строку этого раздела более подробно.

Раздел «Налоговые обязательства»

Строка | Приложение | Как заполнить |

1.1, 1.2 | Д5 | Отмечаем операции деятельности учреждения, которые облагаем по ставке 20% или 7% (то есть предоставление услуг, активов на таможенной территории нашей страны, бесплатное предоставление услуг и активов, подобные операции) |

2 | - | В ячейке, которую содержит декларация НДС в бюджетных учреждениях, отмечаем стоимость поставки за пределы таможенной территории, которую облагаем по ставке 0% |

3 | - | Заносим стоимость других операций, которые облагаем по ставке 0% |

4.1, 4.2 | Д1, Д5, Д7 | Отражаем налоговые обязательства и корректировки, произведенные в соответствии с пунктами 198.5 и 199.1 НК |

5 | Д6 | Отмечаем операции, которые не являются объектом налогообложения или освобожденные (условно-освобожденные), и операции по поставке услуг за пределы таможенной территории |

6 | Д1 | В ячейке, которую содержит декларация НДС в бюджетных учреждениях, записываем объем полученных от нерезидента услуг, местом поставки которых является таможенная территория нашей страны |

7 | Вписываем суммы корректировки, которые не отражены в строках 4.1 и 4.2 (в случае возврата авансов, товаров, изменения их цены и т.п.) | |

8 | - | Корректировка из-за нецелевого использования импортируемых товаров, освобожденных от налогообложения |

9 | - | Вычисляем общую сумму налоговых обязательств |

В разделе «Налоговый кредит» определяется общая сумма налогового кредита, который уменьшит налоговое обязательство по НДС.

Раздел «Налоговый кредит»

Строка | Приложение | Как заполнить |

10.1, 10.2 | Д5 | Отмечаем стоимость закупки на таможенной территории нашей страны товаров, активов, услуг, в расчетных документах на которые указана сумма НДС по ставке 20% или 7% |

10.3 | - | В ячейке, что содержит декларация НДС в бюджетных учреждениях, записываем стоимость закупки, если в документах указано НДС по ставке 0% |

11.1, 11.2 | - | Импорт, в документах сумма НДС по ставкам 20% и 7% |

12 | - | Импортные операции, по которым уплату НДС отсрочено по налоговому векселю |

13 | Д1 | Отмечаем стоимость полученных от нерезидента услуг, местом поставки которых является таможенная территория нашей страны |

14 | Д1 | В ячейке, что содержит декларация НДС в бюджетных учреждениях, записываем сведения об операциях, по которым корректировался налоговый кредит по расчетам корректировки к налоговым накладным |

15 | Д7 | Отражаем стоимость активов, купленных до 01.07.2015, но используемых в налогооблагаемых операциях |

16 16.1, 16.2, 16.3 | - | Налоговый кредит с отрицательным значением |

17 | - | Общая сумма налогового кредита |

В разделе «Расчеты за отчетный период», который содержит новая налоговая декларация по НДС, указываем сумму НДС.

Раздел «Расчеты за отчетный период»

Строка | Приложение | Как заполнить |

18 | - | Вписываем положительное значение по результатам вычитания из общей суммы налогового обязательства (строка 9) суммы налогового кредита (строка 17). Это сумма НДС, которую следует уплатить в госбюджет |

19 19.1, 20, 20.1, | - | В ячейки, что содержит декларация НДС в бюджетных учреждениях, вписываем результат указанной выше разницы, если он отрицательный. При этом никаких минусов перед числами ставить не нужно! |

20.2 | Д3, Д4 | |

20.2.1, 20.2.2, 20.3 | - | |

21 | Д2 |

Конечная часть

В конечной части отмечаем:

- какие документы,

- приложения Д1-Д9 подаем вместе с декларацией

- дату подачи;

- сведения о главном бухгалтере (ИНН, фамилию, инициалы), который подписал декларацию;

- данные о руководителе (ИНН, фамилию, инициалы), который подписал декларацию.