Як заповнити декларацію з ПДВ у 2025 році: інструкція та приклади

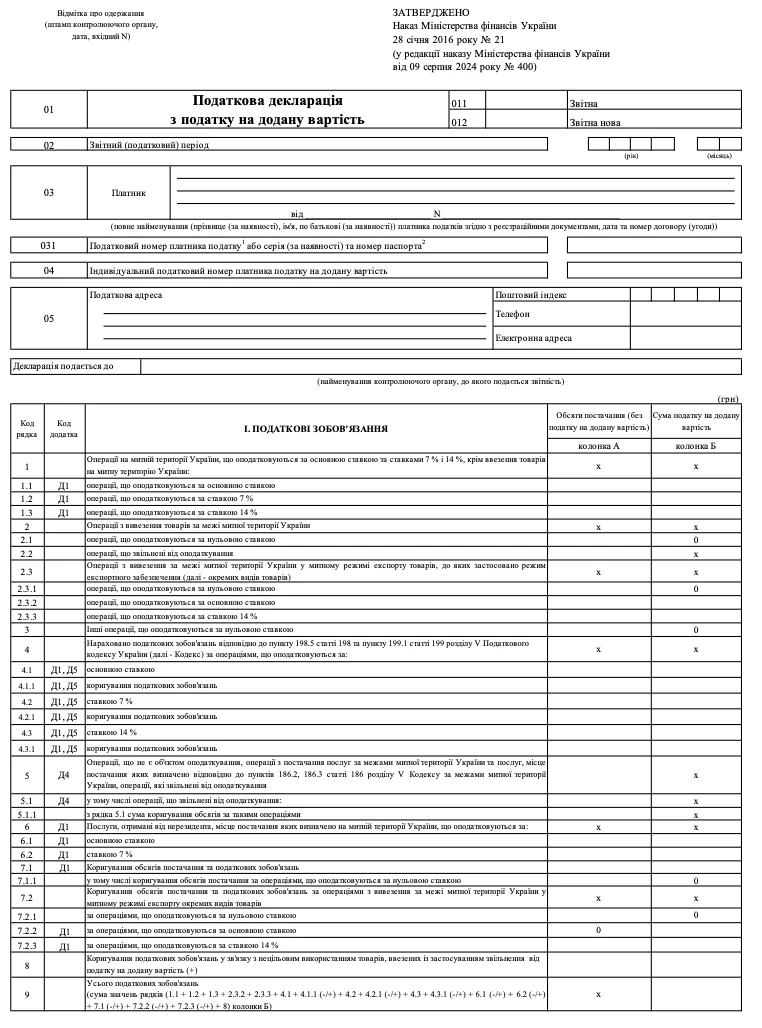

Податкова декларація з ПДВ бланк 2025

Актуальний бланк декларації з ПДВ затверджений наказом Мінфіну від 28.01.2016 № 21 (у редакції наказу Мінфіну від 09.08.2024 № 400, далі — Наказ № 400).

Хто подає податкову декларацію з ПДВ

Бюджетні установи не виняток і можуть бути платниками ПДВ й складати декларацію. Ставати платником ПДВ — справа обов’язкова, якщо сума доходу за останні 12 календарних місяців дорівнює або перевищує 1 млн грн (так званий реєстраційний ліміт з ПДВ, див. п. 181.1 Податкового кодексу України далі — ПКУ). При цьому всім установам, яка ще не є платником ПДВ, слід постійно слідкувати за сумою доходу за останні 12 календарних місяці, який вони отримують від:

- наданих платних послуг;

- реалізованих активів установи, у т. ч. власної продукції;

- переданих в оренду активів.

Зарплата в освіті у 2026 році: нові правила та розрахунки

При цьому головні розпорядники коштів, які проводять централізовані закупівлі, до цих надходжень сумують ще й вартість переданих активів іншим установам — розпорядникам нижчого рівня.

При розрахунку виконання реєстраційного ліміту з ПДВ слід звернути увагу на таке. Зараховуються до реєстраційного доходу всі операції з постачання товарів (активів), послуг, які відповідають пп. 14.1.191, пп. 14.1.185, п. 193.1, п. 194.1, п. 195.1, п. 197.1 ПКУ. Це значить, що у згаданий 1 млн зараховуються операції, які підпадають під дію ставок податку 20%, 14%, 7%, 0%, а також ті, які звільнені від податку. В обмеження не рахуються лише ті операції, які не є об’єктом оподаткування ПДВ (п. 196.1 ПКУ).

Окрім ситуації перевищення реєстраційного ліміту платником ПДВ бюджетна установа може стати й добровільно. Це вигідно, якщо є значні закупівлі й тоді можна мати право на податковий кредит з ПДВ, а то й відшкодування ПДВ.

Особливості нинішньої форми декларації з ПДВ

Зараз діє форма зі змінами з Наказу № 400, яка застосовується для звітування, починаючи з листопада 2024 року. Особливості даної форми декларації такі:

- додатків — 6. Колишній Додаток Д4 став Д3 і т.д.;

- є рядок 2.3 для відображення операцій експорту товарів, щодо яких застосовується режим експортного забезпечення ПДВ (що це за режим — див. ст. 192 Закону «Про зовнішньоекономічну діяльність» від 16.04.1991 № 959 та п. 97 підрозд. 2 Перехідних положень ПКУ);

- в кінці основної частини декларації застосовується розширена таблиця з даними уточнюючих розрахунків та податкових повідомлень-рішень.

Ставка ПДВ у бюджетників і декларація

Як правило, бюджетники використовують основну ставку ПДВ — 20%. Однак в окремих випадках можуть бути й інші ставки податку. Наприклад, сільськогосподарська ставка 14% бути у бюджетників, які мають підсобні господарства, наприклад у в’язницях, де відбувають покарання в’язні. Також існують науково-дослідні сільськогосподарські інститути Національної академії наук, сільськогосподарські заклади освіти, які можуть бути виробниками сільськогосподарської продукції. Можуть бути у бюджетників і ставки ПДВ 0% («експортна»), 7% («лікарська») та операції «без ПДВ» (звільнення від ПДВ, слід відрізняти від тих, які не є об’єктом оподаткування ПДВ). Всі установи у загальний обсяг доходу включають дохід за операціями за всіма ставками податку.

Особливості декларації з ПДВ, якщо є неоподатковувана діяльність

Досить типовою ситуацією для бюджетних установ, про яку слід пам’ятати й при складання податкової декларації — необхідність провести розподіл ПДВ між оподатковуваною та неоподатковуваною діяльністю, якщо така ситуація існує (ст. 199 ПКУ). Так зване пропорційне віднесення сум ПДВ до податкового кредиту використовується, наприклад у сфері охорони здоров’я та закладах освіти, так як послуги з охорони здоров’я та освіти не є об’єктом обкладання ПДВ. Щоправда, медзакладів-бюджетників після медичної реформи уже майже не залишилося.

Увага: скласти Додаток Д5 до декларації за грудень потрібно установам, у яких є і оподатковувана, і неоподатковувана ПДВ діяльність.

При розподілі складається зведена податкова накладна, яка відображається у Додатку Д1 декларації (див. нижче). Однак у кінці року здійснюється перерахунок з реєстрацією розрахунку коригування (РК) до кожної зведеної податкової накладної. При цьому заповнюються:

- Додаток Д5, присвячений розрахунку (перерахунку) частки використання товарів/послуг, необоротних активів в оподатковуваних операціях;

- рядки 4.1, 4.2 і 4.3 основної частини декларації.

Таким чином, податкова декларація платників ПДВ, у яких зустрічається і оподатковувана, і неоподатковувана діяльність, відрізняється від інших наявністю Додатка Д5 у грудневій декларації.

Податкова декларація з ПДВ: термін подання

Декларація з ПДВ складається бюджетними установами, як і іншими платниками податку, щомісяця. Строк для подачі декларації — це 20 календарних днів після закінчення звітного місяця. На сплату податку відводиться ще 10 календарних днів після закінчення строку подачі декларації.

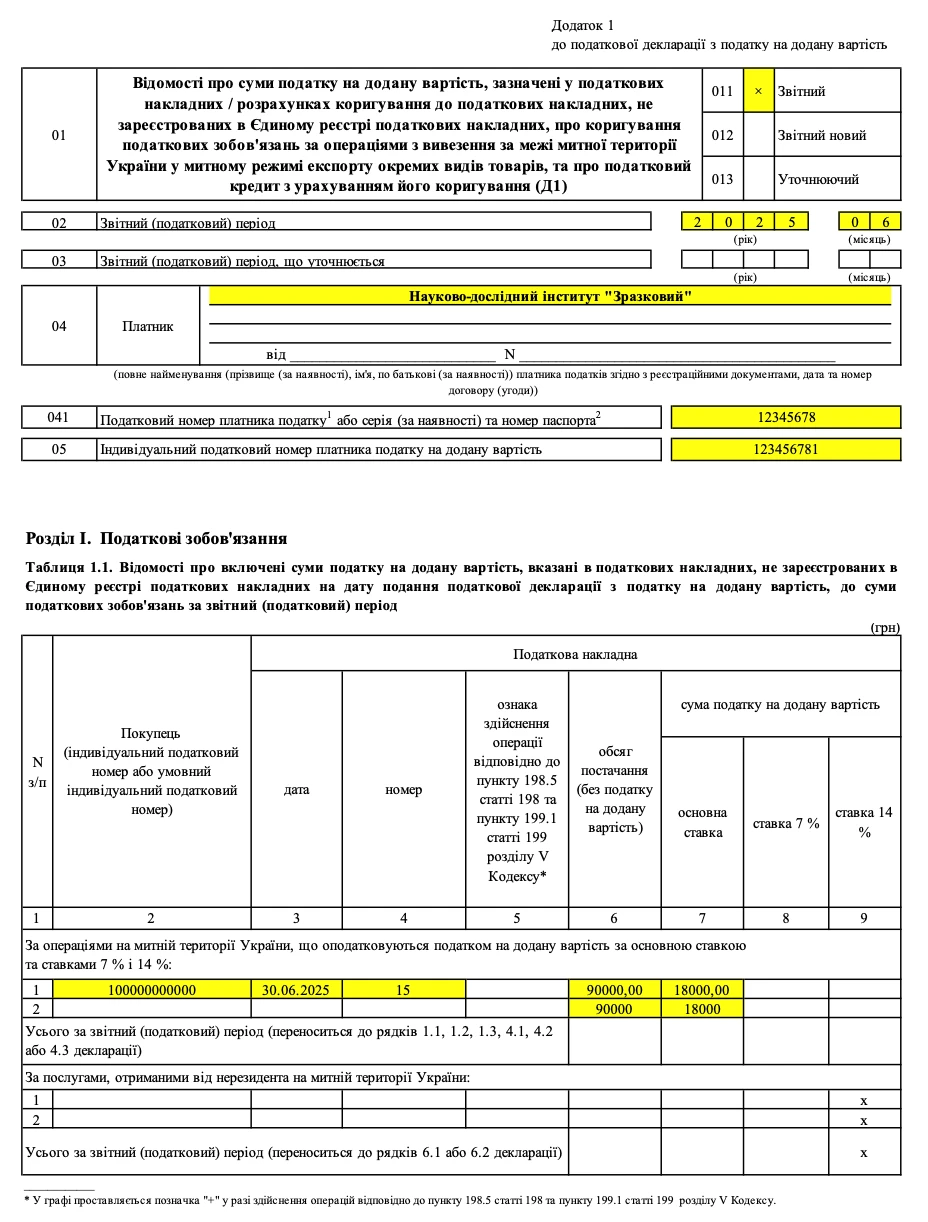

Призначення Додатка Д1 до ПДВ-декларації

Цей додаток заповнюється для розшифровки податкового зобов’язання за незареєстрованими податковими накладними і розрахунками коригування, а також розшифровки податкового кредиту за «вхідними» податковими накладними. Вони деталізують суму за ряд. 1.1, 1.2 і 1.3 (податкове зобов’язання) і ряд. 10.1, 10.2 і 10.3 (податковий кредит) основної частини декларації. Інформація за ними наводиться:

- незареєстровані установою податкові накладні (податкове зобов’язання) — у Таблиці 1.1;

- незареєстровані РК на дату подання декларації щодо коригування податкового зобов’язання — у Таблиці 1.2. Це ті РК, які підписані у звітному періоді і не занесені до ЄРПН на дату подачі декларації, і які призвели до зростання суми компенсації за поточний звітний місяць;

- «вхідні» податкові накладні з податковим кредитом за придбаними установою товарами, роботами, послугами (податковий кредит) — у Таблиці 2.1.

Зразок заповнення Додатку 1 до декларації з ПДВ

Декларація з ПДВ: алгоритм заповнення

Тепер давайте розглянемо покроковий алгоритм заповнення декларації з ПДВ. Як і будь-який інший звіт, декларація має три частини:

- вступну;

- основну;

- кінцеву.

Правила складання ПДВ-декларації викладено у Порядку заповнення і подання податкової звітності з податку на додану вартість, який затверджений наказом Мінфіну від 28.01.2016 № 21 (далі — Порядок № 21).

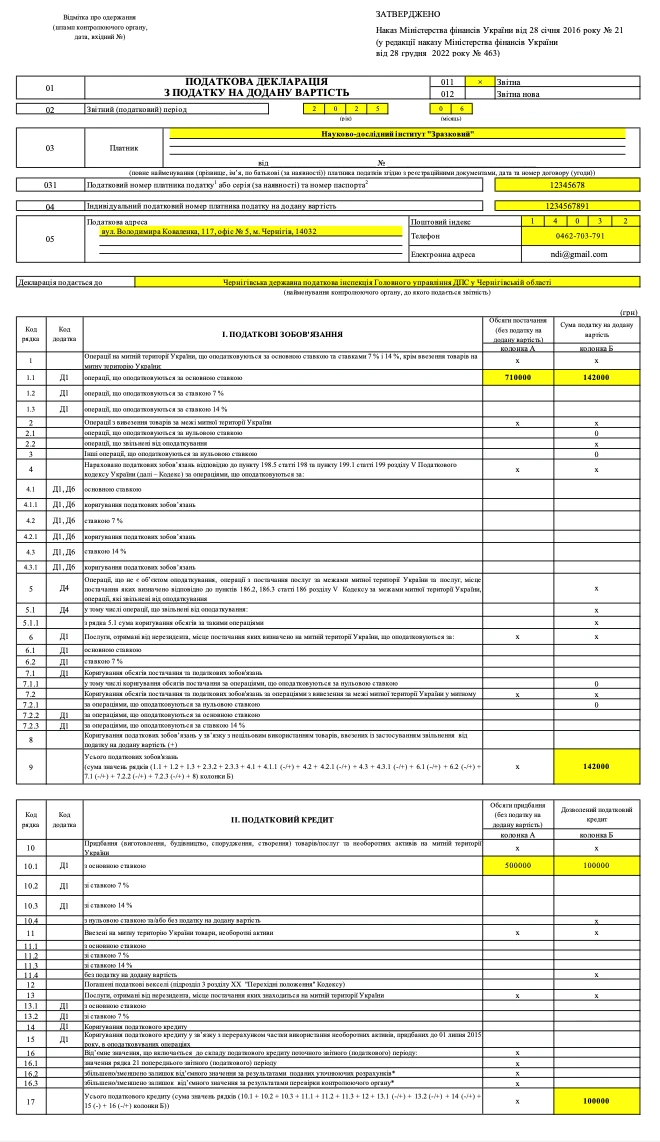

Вступна частина декларації з ПДВ

Податкова декларація з ПДВ з додатками формується бюджетними установами щомісячно. Спочатку зазначаються:

- тип декларації;

- період звіту (місяць і рік);

- назву установи;

- код ЄДРПОУ;

- ІПН платника ПДВ;

- податкову адресу, індекс;

- телефон, факс, електронна адреса (це не обов’язкові реквізити);

- назву органу ДПС, до якого подається декларація з ПДВ.

Основна частина декларації з ПДВ

Усі показники, що містить податкова декларація з ПДВ, зазначаються окремо за кожен місяць. Проставляються вони у грн без копійок з відповідним округленням за загальновстановленими правилами (п. 4 розд. ІІ Порядку № 21).

Основна частина складається із трьох розділів (окремих таблиць):

- податкові зобов’язання;

- податковий кредит;

- розрахунки за звітний період.

Розглянемо кожен рядок цього розділу більш детально у таблиці нижче.

ЗАПОВНЕННЯ РОЗДІЛУ «ПОДАТКОВЕ ЗОБОВ’ЯЗАННЯ» ДЕКЛАРАЦІЇ | ||

Рядок | Додаток | Як заповнити |

1.1, 1.2, 1.3 | Д1 | зазначаються операції діяльності установи, які оподатковуються за ставковою 20%, 14% чи 7% (тобто постачання послуг, активів на митній території нашої країни, безоплатне постачання послуг і активів, подібні до них операції) |

2 | — | у комірці, що містить декларація ПДВ в бюджетних установах, зазначаються вартість постачання за межі митної території, яке оподатковуються за ставкою 0% |

3 | — | Заносимо вартість інших операцій, які оподатковуються за ставкою 0% |

4.1 4.1.1 4.2 4.2.1 4.3 4.3.1 | Д1, Д5 | відображаються податкові зобов’язання й коригування, здійснені згідно з п. 198.5 і п. 199.1 ПКУ |

5 | Д4 | зазначаються операції, які не є об’єктом оподаткування або звільнені, і операції з постачання послуг за межі митної території |

6 | Д1 | у комірці, що містить декларація ПДВ в бюджетних установах, записуються обсяг отриманих від нерезидента послуг, місцем постачання яких є митна територія нашої країни |

7 | вписуються суми коригування, які не відображені у рядках 4.1, 4.2 і 4.3 (у разі повернення авансів, товарів, зміни їхньої ціни тощо) | |

8 | — | коригування через нецільове використання імпортованих товарів, які звільнені від оподаткування |

9 | — | обчислюється загальна сума податкових зобов’язань |

У розділі «Податковий кредит» визначається загальна сума податкового кредиту, що зменшить податкове зобов’язання з ПДВ (див. таблицю нижче).

ЗАПОВНЕННЯ РОЗДІЛУ «ПОДАТКОВИЙ КРЕДИТ» ДЕКЛАРАЦІЇ | ||

Рядок | Додаток | Як заповнити |

10.1, 10.2, 10.3 | Д1 | зазначаються вартість закупки на митній території нашої країни товарів, активів, послуг, у розрахункових документах на які зазначена сума ПДВ за ставкою 20%, 14% чи 7% |

10.4 | — | у комірці, що містить декларація ПДВ в бюджетних установах, записується вартість закупки, якщо у документах зазначено ПДВ за ставкою 0% |

11.1, 11.2 11.3 | — | імпорт, у документах сума ПДВ за ставками 20%, 14% і 7% |

12 | — | імпортні операції, за якими сплату ПДВ відстрочено за податковим векселем |

13, 13.1, 13.2 | Д1 | зазначаються вартість отриманих від нерезидента послуг, місце поставки яких є митна територія нашої країни |

14 | Д1 | у комірці, що містить декларація ПДВ в бюджетних установах, записуються відомості про операції, за якими коригувався податковий кредит за розрахунками коригування до податкових накладних |

15 | Д1 | відображаються вартість активів, які були придбані до 01.07.2015, але все ще використовуються у оподатковуваних операціях |

16, 16.1, 16.2, 16.3 | — | податковий кредит з від’ємним значенням |

17 | — | загальна сума податкового кредиту |

У розділі «Розрахунки за звітний період» зазначається сума ПДВ (див. таблицю нижче).

ЗАПОВНЕННЯ РОЗДІЛУ «РОЗРАХУНКИ ЗА ЗВІТНИЙ ПЕРІОД» | ||

Рядок | Додаток | Як заповнити |

18 | — | вписується позитивне значення за результатом віднімання від загальної суми податкового зобов’язання (рядок 9) суми податкового кредиту (рядок 17); це сума ПДВ, яку слід сплатити до держбюджету |

19, 19.1, 20, 20.1, | Д2 | у комірках, що містить декларація ПДВ в бюджетних установах, вписується результат означеної вище різниці, якщо він від’ємний. При цьому ніяких «мінусів» перед числами ставити не потрібно |

20.2 | Д2, Д3 | |

20.2.1, 20.2.2, 20.3 | — | |

21 | Д2 | |

Кінцева частина декларації з ПДВ

У кінцевій частині зазначаються:

- які документи, Додатки Д1-Д6 подаються разом із декларацією;

- дату подачі;

- відомості про головного бухгалтера (ІПН, прізвище, ініціали), який підписав декларацію;

- дані про керівника (ІПН, прізвище, ініціали), який підписав декларацію;

- з’явилися рядки для сільськогосподарської ставки 14%.

Податкова декларація з ПДВ: приклад заповнення

Заповнену декларацію з ПДВ наведемо у файлі нижче.