Розрахунок коригування до податкової накладної

Змінили кількість або ціну поставки, номенклатуру, виявили помилки у реквізитах? Необхідне коригування податкової накладної. Для цього доведеться скласти відповідний документ — розрахунок коригування. Саме завдяки йому можна виправити податкове зобов’язання чи податковий кредит у Єдиному реєстрі податкових накладних (ЄРПН). Як, куди і в які строки його подавати?

20 зразків заповнення розрахунку коригування до податкової накладної за різних ситуацій |

Експерти журналу Головбух Бюджет підготували для вас зразки заповнення розрахунку коригування до податкової накладної за різних ситуацій. 20 зразків, серед яких точно є той, що підійде саме вам. |

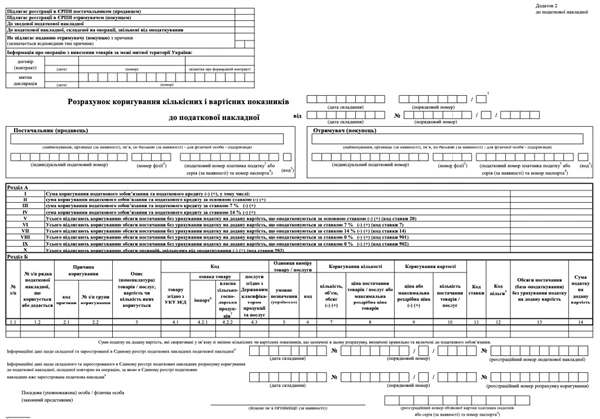

Бланк розрахунку коригування

Чинний на сьогодні бланк розрахунку коригування (РК) затверджений тим же наказом, що й податкова накладна (ПН). Це наказ Мінфіну від 31.12.2015 № 1307 з урахуванням останнього оновлення наказом Мінфіну від 09.08.2024 № 400 (далі — Наказ № 400). Оновлення діє з 01 жовтня 2024 року і станом на кінець грудня 2025 року з того часу змін не було. Зміни співпадають з тими, що сталися й для ПН.

Бланк РК, що діє у 2026 році, наведений для ознайомлення нижче — у цілому він нагадує форму діючої ПН. В електронному кабінеті платника податку бланк РК для юросіб має код J1201216. Як для бюджетників, так і для комерційного сектору форми ПН і РК однакові.

Коли складати розрахунок коригування

Якщо РК не пов’язані з виправленням помилки у ПН, то вони складаються за тими ж правилами, що й ПН, тобто за першою з 2-х подій, яка призводить до фактичної зміни суми компенсації за товари, роботи, послуги:

- зарахування грошових коштів на рахунок чи в касу як доплати за товар/послугу або повернення авансу чи його частини;

- постачання товару, підписання акта наданих послуг — в іншій кількості/ціні/номенклатурі, наприклад «допоставка», зменшення кількості на суму непоставленого товару чи зниження ціни пошкодженого товару.

Таким чином, РК складається не на дату внесення змін до договору (укладання додаткової угоди).

Оновлена форма заяви-розрахунку на лікарняні від ПФУ: що змінилося

Ще одна підстава для складання РК — виправлення помилки у ПН. Через РК можна анулювати раніше введену ПН шляхом зведення її результату до нуля, відкоригувати помилкові значення ціни чи кількості за окремими номенклатурними позиціями, додати пропущені номенклатурні позиції або вилучити помилково введені.

Увага: РК — це не лише для виправлення помилок у ПН, але й для коригування у типових господарських операціях.

Як заповнити розрахунок коригування до податкової накладної 2026

РК 2026 року має такі ж зміни у формі, що й бланк ПН, тому їх минемо. Підкажемо, як правильно заповнити РК у таблиці нижче. Ті реквізити, що дублюються у ПН, також пропущені, адже правила їхнього заповнення аналогічні.

ЗАПОВНЕННЯ ОСНОВНИХ РЕКВІЗИТІВ РОЗРАХУНКУ КОРИГУВАННЯ | ||

№ | Назва реквізиту, графи (колонки) | Як заповнити |

Розділ Б | ||

1.1 | № з/п | це нумерація рядків у РК — порядковий номер рядка |

1.2 | № з/п рядка ПН, що коригується або додається | Зверніть увагу, що це номер рядка у ПН (існуючого до РК чи такого, що додається РК). Всі ці номери мають бути унікальними, тобто повтору номера у даній графі бути не може. Наприклад, якщо у ПН були рядки з номерами 1, 2, 3 і треба видалити рядок під номером «2» і ввести 3 нових рядки, то в даному полі мають бути номери: «2» (на «мінус»), «4», «5» і «6» (на «плюс»). Не можна додати рядок «2», якщо рядок «2» вже є у ПН, до якої складається РК, і т.д. |

2 | причина коригування |

|

2.1 | код причини | Коди в РК використовуються з Довідника умовних кодів причин коригування, який можна знайти на сайті ДПС. Всього їх 12. Наведемо основні з них:

Також з 01 грудня 2024 року з’явилися коди типу причин 501, 502 та 503, які пов’язані з коригуванням ПН, складеної відповідно до пп. 97.2 пiдрозд. 2 Перехідних положень ПКУ. В одному РК може бути кілька різних причин коригування, але за різними групами. Є ще одна причина коригування, яка не має коду: виправлення помилки у заголовній частині ПН — тоді графа 2.1 залишається порожньою |

2.2 | № з/п групи коригування | Група коригування — це поєднання рядків ПН, які коригуються (значення яких змінюється) та тих, які вводяться як нові. Наприклад, якщо треба прибрати повністю рядок під номером «3» у ПН і замість нього ввести рядки з номерами «4» і «5», то рядки «3», «4» і «5» будуть в одній групі, якій присвоюється свій номер, наприклад, «1». Усі групи повинні мати унікальні номери. Кількість груп — необмежена. Однак причина коригування (тобто код причини) у межах однієї групи мають бути однакові |

Нижня частина РК (під розділом Б) | ||

— | інформаційні дані щодо складеної та зареєстрованої в ЄРПН ПН | Заповнюється лише для усунення помилки введення 2-х ПН на одну й ту ж саму господарську операцію. У цих рядках визначається, яка з ПН правильна. Сюди заносяться:

|

— | інформаційні дані щодо складеного та зареєстрованого в ЄРПН РК до ПН, складеної повторно на операцію, за якою в ЄРПН уже зареєстрована ПН | |

Способи коригування податкової накладної

На практиці виникають ситуації, коли здається, що ПН можна відкоригувати різними способами. Наприклад, потрібно прибрати одну товарну позицію. Який код причини обрати: зміна кількості (102) чи зміна номенклатури (104)? Жодну, оскільки ці типи коригування передбачають, що якщо є рядок «мінус», то на нього має бути один рядок «плюс» (зміна кількості) або декілька рядків «плюс» (зміна номенклатури). Такі рядки поєднуються одним номером групи коригування. Якщо треба прибрати з ПН одну чи кілька товарних позицій, краще використовувати причину коригування 103 — повернення товару.

Однак декілька варіантів вирішення все таки можуть бути. Наприклад, аби збільшити кількість товару, можна скласти:

- РК до ПН з типом причини «102» — зміна кількості;

- ПН на додаткову кількість товару.

Коригування кількісних і вартісних показників

Коли заповнюєте РК, обрайте тип причини залежно від типу помилки (що саме треба виправити: ціну, кількість, ціну і кількість одночасно, назву товару).

У таблиці нижче наводимо загальні правила складання розрахунку за чотирма найпоширенішими типами. Методика коригування для різних ситуацій описана податківцями у листі від 26.08.2018 № 18983/7/99-99-15-03-02-17.

ВИКОРИСТАННЯ ОСНОВНИХ 4-х ПРИЧИН КОРИГУВАННЯ у РК | |

Коригування вартісних показників («101») | Коригування кількісних показників («102») |

За кожною товарною позицією, яка змінюється, заповнюйте 2 рядки:

Ці два рядки становлять одну групу коригування. Графи 7 і 8 не заповнюються. Графи 9 і 10 заповнюються. Підсумок коригування не нульовий, тобто податкове зобов’язання збільшується або зменшується | За кожною товарною позицією, яка змінюється, заповнюйте 2 рядки:

Ці два рядки складають одну групу коригування. Графи 7 і 8 заповнюються. Графи 9 і 10 не заповнюються. Підсумок коригування не нульовий, тобто податкове зобов’язання збільшується або зменшується |

Повернення товару/авансу («103») | Коригування номенклатури («104»)* |

За кожною товарною позицією, яку коригуєте, наводьте лише один рядок «мінус». У такому розрахунку коригування кожний рядок на «мінус» стає окремою групою коригування, не маючи пари. Графи 7 і 8 заповнюються. Графи 9 і 10 не заповнюються. Підсумок коригування від’ємний, тобто податкове зобов’язання зменшується

| Використовуйте мінімум 2 рядки за кожною товарною позицією, але можна й 3 та більше:

Усі рядки, що змінюють номенклатуру за одним рядком податкової накладної, становлять одну групу коригування. Графи 7 і 8 заповнюються. Графи 9 і 10 не заповнюються. Підсумок коригування може бути нульовим, а також збільшувати чи зменшувати податкове зобов’язання |

* даний тип причини використовується для таких коригувань:

| |

Зверніть увагу, на такі нюанси:

- не можуть в одному розрахунку одночасно бути заповненими графи 7 і 8 (коригування кількості) та графи 9 і 10 (коригування вартості);

- якщо відбувається одночасно зміна кількості і ціни, то використовуйте тип причини «104» (зміна номенклатури);

- нульовий результат може бути тільки при коригуванні номенклатури («104»);

- 3 та більше рядків у групі коригування може бути при коригуванні номенклатури («104»);

- при коригуванні за типами причин «101» — «102» у кожній групі завжди 2 рядки (один на «мінус», інший — на «плюс»);

- лише один рядок у групі коригування використовується при поверненні товару («103»);

- якщо треба лише збільшити кількість товарів без зміни ціни за одиницю та без зменшення кількості за іншими позиціями, — РК узагалі не складають. У такому разі слід скласти звичайну ПН на додаткову кількість товарів на дату постачання чи отримання авансу.

Помилка в розрахунку коригування

Помилка в самому РК теж може бути й виправляється вона шляхом складання нового РК. Однак виправляється не сам помилковий РК, а та ПН, яка ним коригувалася. Тобто при виправленні треба «уявити» кінцеві дані цієї ПН, яка була відкоригована цим помилковим РК.

Зверніть увагу, що тип причини «301» (виправлення помилки) стосується лише зайво введеної ПН, а не виправлення РК. Типи «302», «303» і «304» виникають тоді, коли СЕА внаслідок певних некоректних РК отримала на один номер рядка декілька товарних позицій або обнулилися значення ціни при наявності введеної кількості товарів чи навпаки.

Приклад заповнення розрахунку коригування

Зразок заповнення РК наведемо для ситуації зміни кількості поставленого товару.

Приклад 1 (коригування кількості)

Було відвантажено товар А (умовний код УКТ ЗЕД 1111) у кількості 30 од. за ціною 400 грн без ПДВ/од. (ПДВ — 80 грн). Після цього покупець повернув 5 од. товару через неналежну якість. ПН була складена з однією товарною позицією під номером 1.

У першому рядку «знімається» вся кількість товару А. Код 103 використовувати не можна, оскільки повернення товару часткове, а не повне.

1.1 | 1.2 | 2.1 | 2.2 | 3 | 4.1 | 4.2.1 | 4.2.2 | 4.3 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 |

1 | 1 | 102 | 1 | Товар А | 1111 | шт. | 2009 | -30 | 400,00 | 20 | 12000,00 | 2400,00 | ||||||

2 | 2 | 102 | 1 | Товар А | 1111 | шт. | 2009 | 25 | 400,00 | 20 | 10000,00 | 2000,00 |

Приклад 2 (коригування кількості і ціни)

Умова з прикладу 1, але 5 од. товару А гіршої якості прийняли за ціною 200 грн без ПДВ/од. (ПДВ — 40 грн). ПН складена з однією товарною позицією під номером 1.

Використовуємо причину коригування — зміна номенклатури (104). Графи 9 і 10 не заповнюються.

1.1 | 1.2 | 2.1 | 2.2 | 3 | 4.1 | 4.2.1 | 4.2.2 | 4.3 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 |

1 | 1 | 104 | 1 | Товар А | 1111 | шт. | 2009 | -30 | 400,00 | 20 | 12000,00 | 2400,00 | ||||||

2 | 2 | 104 | 1 | Товар А | 1111 | шт. | 2009 | 25 | 400,00 | 20 | 10000,00 | 2000,00 | ||||||

3 | 3 | 104 | 1 | Товар А | 1111 | шт. | 2009 | 5 | 200,00 | 20 | 1000,00 | 200,00 |

Приклад 3 (повне повернення товару)

Ситуація з прикладу 1, але повернули весь товар.

1.1 | 1.2 | 2.1 | 2.2 | 3 | 4.1 | 4.2.1 | 4.2.2 | 4.3 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 |

1 | 1 | 103 | 1 | Товар А | 1111 | шт. | 2009 | -30 | 400,00 | 20 | 12000,00 | 2400,00 |

Реєстрація розрахунку коригування

РК реєструє постачальник або покупець залежно від ситуації. Відповідна позначка ставиться у лівому верхньому кутку РК. Хто й коли реєструє, допоможе розібратися таблиця нижче.

Коли реєстрація РК здійснюється: | |

постачальником | покупцем |

|

|

Умови коригування при реєстрації РК: | |

постачальником | покупцем |

|

|

Коли РК складає продавець, а реєструє покупець, останньому треба його якось отримати. Як відправити розрахунок коригування контрагенту? ДПС не уточнює способу. Зазвичай для цього використовують комп’ютерну програму, в якій бухгалтер працює з ПН, наприклад у M.E.Doc. Якщо покупець і продавець користуються різними програмами, проблему вирішуйте через:

- сервісну підтримку цих програмних продуктів;

- сервер ЄРПН. ДПС надає відповідні інструкції.

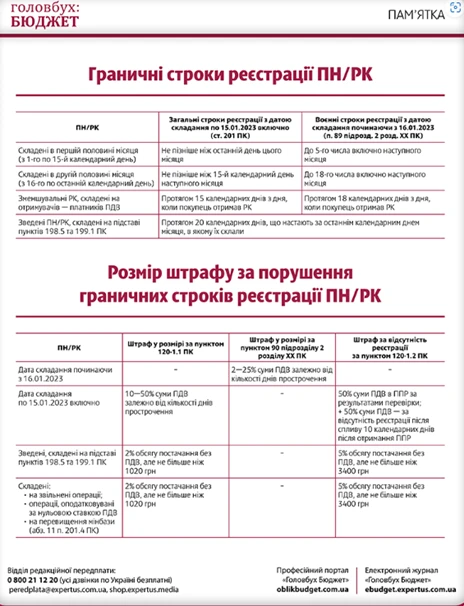

Строки реєстрації для РК ті ж, що й для ПН. Їх узагальнили у таблиці нижче.

СТРОКИ РЕЄСТРАЦІЇ ДЛЯ РК | |

у звичайний час (п. 201.10 ПКУ): | тимчасові — з 08.02.2023 року на період дії воєнного стану та 6 місяців після його скасування (п. 89 підрозд. 2 Перехідних положень ПКУ) |

|

|

* під «зменшуючими» РК розуміються РК, які складені постачальником, в яких передбачається зменшення суми компенсації вартості товарів/послуг (такі РК реєструються покупцем (отримувачем)) | |

Щодо РК до компенсуючих ПН за операціями, визначеними пп. 198.5 ПКУ, 199.1 ПКУ — терміни реєстрації у звичайний час і під час воєнного стану однакові та становлять 20 к. днів за останнім днем місяця їхнього складання (п. 201.10 ПКУ).

Як граничний строк можливості коригування ПН податківці вважають 1095 днів з дати оформлення ПН податкової накладної (лист ДФС від 27.11.2018 № 36942/7/99-99-15-03-02-17). Якщо минуло більше днів, то СЕА ПДВ просто не дасть зареєструвати такий РК.

Необхідною умовою є ліміт реєстрації.

Відповідальність за несвоєчасну реєстрацію

Штрафи за несвоєчасну реєстрацію розрахунку коригування накладають за пп. 1201.1 та 1201.2 ПКУ на ту сторону, яка була зобов’язана його реєструвати. Вони такі самі, як і за несвоєчасну реєстрацію ПН. Штраф застосовується навіть за невчасну реєстрацію РК до зайвої ПН (лист ДФС від 23.03.2018 № 1207/6/99-99-12-02-01-15/ІПК). Однак для тимчасових строків реєстрації РК, що діють з 08 лютого 2023 застосовуються й тимчасові штрафи, які містить п. 90 підрозд. 2 Перехідних положень ПКУ.

Висновки. Розрахунок коригування до податкової накладної — це електронний документ для виправлення помилок і внесення коригувань у вже зареєстровану у ЄРПН податкову накладну. Своєю формою він майже однаковий з податковою накладною, окрім спеціального реквізити щодо зазначення типу коригування. За допомогою розрахунку коригування можна збільшити або зменшити податкове зобов’язання з ПДВ або змінити певні реквізити. Як правило, форма розрахунку коригування оновлюється разом з оновленням форми податкової накладної. Як і податкова накладна зареєстрований розрахунок коригування є основою для заповнення податкової декларації з ПДВ.