Расчет корректировки налоговой накладной: образец и порядок составления

Изменили ли количество или цену поставки, номенклатуру, обнаружили ошибки в реквизитах? Необходима корректировка налоговой накладной. Для этого придется составить соответствующий документ – расчет корректировки. Именно благодаря нему можно исправить налоговое обязательство или налоговый кредит в Едином реестре налоговых накладных (ЕРНН). Как, куда и в какие сроки его подавать? Зарплата в освіті у 2026 році: нові правила та розрахунки

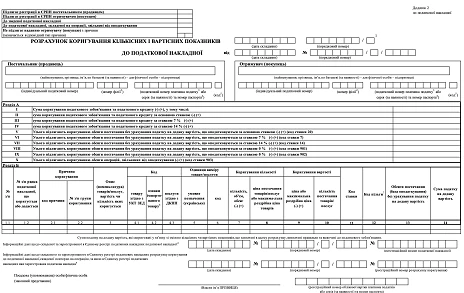

Бланк расчета корректировки

Действующий на сегодняшний день бланк расчета корректировки (РК) был утвержден тем же приказом, что и налоговая накладная (НН). Это приказ Минфина от 31.12.2015 г. № 1307 с учетом последнего обновления приказом Минфина от 28.12.2022 г. № 463 (далее – Приказ № 463).

Пустой бланк РК, вместе с обновленной формой НН действует с 01 апреля 2023 года, приведен для ознакомления ниже – в целом он напоминает форму действующей НН. В электронном кабинете плательщика налога бланк РК для юрлиц имеет код J1201214. Как для бюджетников, так и для коммерческого сектора формы НН и РК одинаковы.

Когда составлять расчет корректировки

Если РК не связаны с исправлением ошибки в НН, то они соствляются по тем же правилам, что и НН, то есть по первому из 2-х событий, которое приводит к фактическому изменению суммы компенсации за товары, работы, услуги:

- зачисление денежных средств на счет или в кассу в качестве доплаты за товар/услугу или возврат аванса или его части;

- поставка товара, подписание акта оказанных услуг – в другом количестве/цене/номенклатуре, например, «доставка», уменьшение количества на сумму непоставленного товара или снижение цены поврежденного товара.

Таким образом, РК составляется не на дату внесения изменений в договор (заключение дополнительного соглашения).

Еще одно основание для составления РК – исправление ошибки в НН. С помощью РК можно аннулировать ранее введенную НН путем сведения ее результата к нулю, откорректировать ошибочные значения цены или количества по отдельным номенклатурным позициям, добавить пропущенные номенклатурные позиции или удалить ошибочно введенные.

Внимание: РК – это не только для исправления ошибок в НН, но и для корректировки в типовых хозяйственных операциях.

Как заполнить расчет корректировки к налоговой накладной 2023

Расчет корректировки 2023 имеет такие же изменения в форме, что и бланк НН, поэтому их пропускаем. Как правильно заполнить РК, поможет таблица ниже. Те реквизиты, которые дублируются в НН, также пропущены, ведь правила их заполнения аналогичны.

ЗАПОЛНЕНИЕ ОСНОВНЫХ РЕКВИЗИТОВ РАСЧЕТА КОРРЕКТИРОВКИ | ||

№ | Название реквізита, графы (колонки) | Как заполнить |

Розділ Б | ||

1.1 | № з/п | Це нумерація рядків у РК – порядковий номер рядка |

1.2 | № з/п строки НН, которая корректируется или добавляется | Зверніть увагу, що це номер рядка у ПН (існуючого до РК чи такого, що додається РК). Всі ці номери мають бути унікальними, тобто повтору номера у даній графі бути не може. Наприклад, якщо у ПН були рядки з номерами 1, 2, 3 і треба видалити рядок під номером «2» і ввести 3 нових рядки, то в даному полі мають бути номери: «2» (на «мінус»), «4», «5» і «6» (на «плюс»). Не можна додати рядок «2», якщо рядок «2» вже є у ПН, до якої складається РК, і т.д. |

2 | причина корректировки | |

2.1 | код причины | Коды в РК используются из Справочника условных кодов причин корректировки, который можно найти на сайте ГНС. Всего их 12. Приведем основные из них:

В одной корректировке могут быть несколько разных причин корректировки, но по разным группам. Есть еще одна причина корректировки, которая не имеет кода: исправление ошибки в заглавной части НН – тогда графа 2.1 остается пустою. |

2.2 | № з/п группы корректировки | Группа корректировки – это сочетание строк НН, которые корректируются (значение которых изменяется) и вводимые как новые. К примеру, если нужно убрать полностью строку под номером «3» в НН и вместо него ввести строки с номерами «4» и «5», то строки «3», «4» и «5» будут в одной группе, которой присваивается свой номер, например, «1». Все группы должны иметь уникальные номера. Количество групп – неограниченное. Однако причина корректировки (т.е. код причины) в пределах одной группы должна быть одинакова |

Нижняя часть РК (под разделом Б) | ||

– | информационные данные по составленной и зарегистрированной в ЕРНН накладной | Заполняется только для устранения ошибки введения 2-х НН на одну и ту же хозяйственную операцию. В этих строках определяется, какая из НН верна. Сюда заносятся:

|

– | информационные данные по составленному и зарегистрированному в ЕРНН расчету корректировки к накладной, составленной повторно по операции, по которой в реестре уже зарегистрирована накладная | |

Способы корректировки налоговой накладной

На практике возникают ситуации, когда кажется, что НН можно откорректировать разными способами. К примеру, нужно убрать одну товарную позицию. Какой код причины выбрать: изменение количества (102) или изменение номенклатуры (104)? Никакой, поскольку эти типы корректировки предполагают, что если есть строка «минус», то на нее должна быть одна строка «плюс» (изменение количества) или несколько строк «плюс» (изменение номенклатуры). Такие строки совмещаются одним номером группы корректировки. Если нужно убрать с НН одну или несколько товарных позиций, то лучше использовать причину корректировки 103 – возврат товара.

Однако несколько вариантов решения все же могут быть. Например, чтобы увеличить количество товара, можно составить:

- РК к НН с типом причины «102» – изменение количества;

- НН на дополнительное количество товара.

Корректировка количественных и стоимостных показателей

Коли виправляємо помилку в ПН, залежно від її типу підбираємо тип причини (що саме треба виправити: ціну, кількість, ціну і кількість одночасно, назву товару).

У таблиці нижче – загальні правила складання розрахунку за чотирма найпоширенішими типами. Методика коригування для різних ситуацій описана податківцями у листі від 26.08.2018 № 18983/7/99-99-15-03-02-17.

ИСПОЛЬЗОВАНИЕ ОСНОВНЫХ 4-х ПРИЧИН КОРРЕКТИРОВКИ В РК | |

Корректировка стоимостных показателей («101») | Корректировка количественных показателей («102») |

По каждой изменяющейся товарной позиции заполняйте 2 строки:

Эти две строчки составляют одну группу корректировки. Графы 7 и 8 не заполняются. Графы 9 и 10 заполняются. Итог корректировки не нулевой, то есть налоговое обязательство увеличивается или уменьшается | По каждой изменяющейся товарной позиции заполняйте 2 строки:

Эти две строчки составляют одну группу корректировки. Графы 7 и 8 заполняются. Графы 9 и 10 не заполняются. Итог корректировки не нулевой, то есть налоговое обязательство увеличивается или уменьшается |

Возврат товара/аванса («103») | Корректировка номенклатуры («104»)* |

По каждой корректируемой товарной позиции приводится лишь одна строка «минус». В таком расчете корректировки каждая строчка на «минус» становится отдельной группой корректировки, не имея пары. Графы 7 и 8 заполняются. Графы 9 и 10 не заполняются. Итог корректировки отрицательный, то есть налоговое обязательство уменьшается. | Используется минимум 2 строчки по каждой товарной позиции, но может быть и 3 и более:

Все строки, изменяющие номенклатуру по одной строке налоговой накладной, составляют одну группу корректировки. Графы 7 и 8 заполняются. Графы 9 и 10 не заполняются. Итог корректировки может быть нулевым, а также увеличивать или уменьшать налоговое обязательство. |

* данный тип причины используется для следующих корректировок:

| |

Обратите внимание на следующие нюансы:

- не могут в одном расчете одновременно быть заполненными графы 7 и 8 (корректировка количества) и графы 9 и 10 (корректировка стоимости);

- если происходит одновременно изменение количества и цены, то используем тип причины «104» (изменение номенклатуры);

- нулевой результат может быть только при корректировке номенклатуры («104»);

- три и более строк в группе корректировки могут быть при корректировке номенклатуры («104»);

- при корректировке по типам причин «101»#–«102» в каждой группе всегда 2 строки (одна на «минус», другая – на «плюс»);

- только одна строка в группе корректировки используется при возврате товара («103»);

- если нужно только увеличить количество товаров без изменения цены за единицу и без уменьшения количества по другим позициям, – РК вообще не составляют. В таком случае следует составить обычную НН на дополнительное количество товаров на дату поставки или получение аванса.

Ошибка в расчете корректировки

Ошибка в самом РК тоже может быть и исправляется она путем составления нового РК. Однако исправляется не сам ложный РК, а та НН, которая им корректировалась. То есть при исправлении нужно «представить» конечные данные этой НН, которая была откорректирована этим ошибочным РК.

Обратите внимание, что тип причины «301» (исправление ошибки) касается только излишне введенной НН, а не исправления РК. Типы «302», «303» и «304» возникают тогда, когда СЕА в результате определенных некорректных РК получила на один номер строки несколько товарных позиций или обнулись значения цены при наличии введенного количества товаров или наоборот.

◀️ НОВШЕСТВА В КАЗНАЧЕЙСКОМ ОБСЛУЖИВАНИИ ▶️

Пример заполнения расчета корректировки

Образец заполнения РК приведен к ситуации изменения количества поставленного товара.

Пример 1 (корректировка количества). Был отгружен товар А (условный код УКТ ВЭД 1111) в количестве 30 ед. по цене 400 грн без НДС/ед. (НДС – 80 грн). После этого покупатель вернул 5 ед. товара из-за ненадлежащего качества. НН была составлена с одной товарной позицией под номером 1.

В первой строке «снимается» все количество товара А. Код 103 использовать нельзя, поскольку возврат товара частичный, а не полный.

1.1

1.2

2.1

2.2

3

4.1

4.2

4.3

5

6

7

8

9

10

11

12

13

14

1

1

102

1

Товар А

1111

шт.

2009

–30

400,00

20

12000,00

2400,00

2

2

102

1

Товар А

1111

шт.

2009

25

400,00

20

10000,00

2000,00

Пример 2 (корректировка количества и цены). Условие на примере 1, однако, 5 ед. товара А худшего качества приняли по цене 200 грн без НДС/ед. (НДС – 40 грн). НН составлена с одной товарной позицией под номером 1. Используем причину корректировки – изменение номенклатуры (104). Графы 9 и 10 не заполняются.

1.1

1.2

2.1

2.2

3

4.1

4.2

4.3

5

6

7

8

9

10

11

12

13

14

1

1

104

1

Товар А

1111

шт.

2009

–30

400,00

20

12000,00

2400,00

2

2

104

1

Товар А

1111

шт.

2009

25

400,00

20

10000,00

2000,00

3

3

104

1

Товар А

1111

шт.

2009

5

200,00

20

1000,00

200,00

Пример 3 (полный возврат товара). Ситуация на примере 1, однако вернули весь товар.

1.1

1.2

2.1

2.2

3

4.1

4.2

4.3

5

6

7

8

9

10

11

12

13

14

1

1

103

1

Товар А

1111

шт.

2009

–30

400,00

20

12000,00

2400,00

Регистрация расчета корректировки

РК регистрирует поставщик или покупатель в зависимости от ситуации. Подходящая отметка ставится в левом верхнем углу РК. Кто и когда регистрирует, поможет разобраться таблица ниже.

Регистрация

поставщиком, если:

покупателем, если:

увеличивается сумма компенсации стоимости товаров

уменшается сумма компенсации стоимости товаров (услуг). РК составляет продавец и отправляет его покупателю, который только осуществляет регитрацию.

сумма компенсации стоимости товаров (услуг) не меняется, т. н. «нулевые» РК РК составляется при получении услуг от нерезидента с местом их снабжения на территории Украины составляется расчет корректировки к НН, которая не выдается покупателю

Условия корректировки:

Налоговое обязательство. У продавца оно увеличивается в периоде оформления расчета корректировки независимо от регистрации в ЕРНН.

Налоговый кредит. Право на него у покупателя появляется только после регистрации такой корректировки в ЕРНН (пп. 192.1.2 НКУ)

Налоговое обязательство. Поставщик получает право уменьшить налоговые обязательства только в периоде регистрации такого РК в ЕРНН (пп. 192.1.1 НКУ).

Налоговый кредит. Покупатель должен уменьшить налоговый кредит в период оформления такого РК независимо от его регистрации в ЕРНН

Когда РК составляет продавец, а регистрирует покупатель, последнему надо его как-то получить. Как отправить расчет корректировки контрагента? ДНС не уточняет способ. Обычно для этого используют компьютерную программу, в которой бухгалтер работает с НН, например, в M.E.Doc. Если покупатель и продавец пользуются разными программами, проблема решается:

- через сервисную поддержку этих программных товаров;

- через сервер ЕРНН. ГНС предоставляет соответствующие инструкции.

Сроки регистрации для расчетов корректировки те же, что и для НН. В обычное время они таковы (п. 201.10 НКУ):

- до последнего дня месяца – если РК составлен с 1-го по 15-е число месяца;

- до 15-го числа месяца включительно – если РК составлен с 16-го по последний день месяца.

Однако с 08 февраля 2023 года действуют временные сроки на период действия военного положения и 6 месяцев после его отмены (п. 89 подраздел 2 Переходных положений НКУ):

- до 5-го календарного дня месяца (включительно) месяца, следующего за месяцем их составления – для РК, составленных с 1-го по 15-й календарный день месяца (включительно);

- до 18-го календарного дня (включительно) месяца, следующего за месяцем их составления – для РК, составленных с 16-го по последний календарный день месяца (включительно);

- в течение 18 к. дней со дня получения такого РК в НН получателем (покупателем) – для «уменьшающих» РК составленных в течение месяца. Под «уменьшающими» РК понимаются РК, составленные поставщиком, в которых предусматривается уменьшение суммы компенсации стоимости товаров/услуг. Такие РК регистрируются покупателем (получателем).

Относительно РК к компенсирующим НН по операциям, определенным пп. 198.5 НКУ, 199.1 НКУ – сроки регистрации в обычное время и во время военного положения одинаковы и составляют 20 к. дней по последнему дню месяца их составления (п. 201.10 НКУ).

Как предельный срок возможности корректировки НН налоговики считают 1095 дней с даты оформления налоговой накладной (письмо ГФС от 27.11.2018 г. № 36942/7/99-99-15-03-02-17). Если прошло больше дней, то СЕА НДС просто не даст зарегистрировать такой РК.

Необходимым условием является предел регистрации.

Ответственность за несвоевременную регистрацию

Штрафы за несвоевременную регистрацию расчета корректировки налагают по пп. 120¹.1 и 120¹.2 НКУ на ту сторону, которая была обязана его регистрировать. Они такие же, как и за несвоевременную регистрацию НН. Штраф применяется даже за несвоевременную регистрацию РК к излишней НН (письмо ГФС от 23.03.2018 г. № 1207/6/99-99-12-02-01-15/ИПК).