Податкова накладна 2026: зразок та порядок заповнення

Що таке податкова накладна

Податкова накладна (ПН) — це електронний документ, який використовується в обліку податку на додану вартість (ПДВ) в Україні. Цей документ створюється та реєструється продавцем у Єдиному реєстрі податкових накладних (ЄРПН) та містить відомості про номенклатуру поставки товарно-матеріальних цінностей, робіт або послуг, дані про покупця, обсяги такої поставки та нарахований за нею ПДВ. Покупець після реєстрації на нього ПН отримує можливість у себе визнати податковий кредит з ПДВ.

Оновлена форма заяви-розрахунку на лікарняні від ПФУ: що змінилося

У разі виникнення помилок чи необхідності уточнень до такої ПН створюється та реєструється розрахунок коригування (РК), який повторює форму ПН, але містить причину коригування та коригуючі записи щодо кількості та вартості поставки (тобто записи «+»/ «—» до показників у ПН, яка виправляються).

Довідково: якщо ж сталося так, що вашу ПН або РК заблокували маєте надати ДПС пояснення для розблокування ПН.

Особливості нинішньої форми податкової накладної

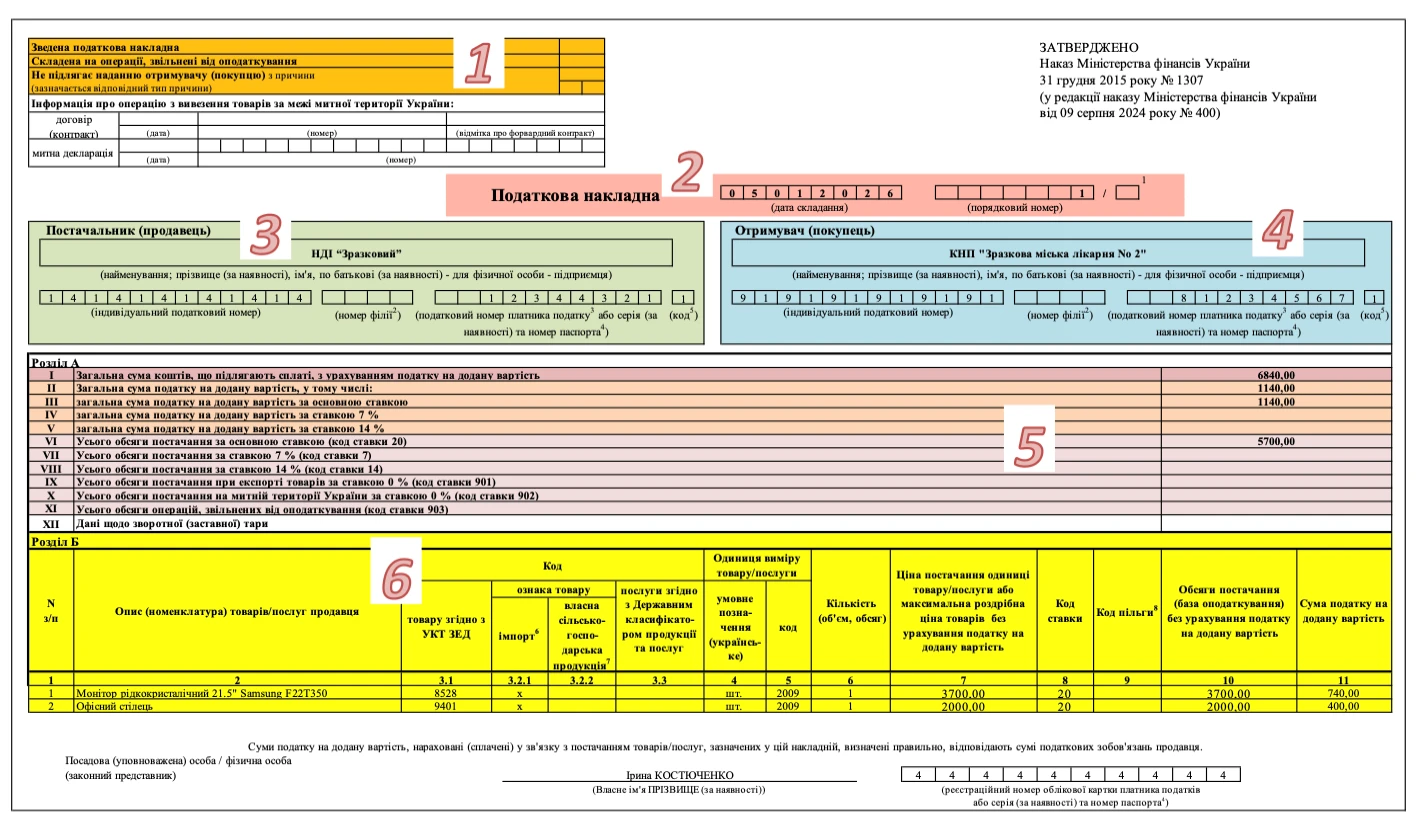

Діюча форма ПН та правила її складання містяться у Порядку заповнення податкової накладної, який затверджений наказом Мінфіну від 31.12.2015 № 1307 (далі — Порядок № 1307). Сучасна форма ПН містить зміни, які були внесені наказом Мінфіну «Про внесення змін до деяких нормативно-правових актів Міністерства фінансів України» від 09.08.2024 № 400 (далі — Наказ № 400). Така форма ПН набула чинності з 01 жовтня 2024 року і станом на кінець грудня 2025 року з того часу не змінювалася.

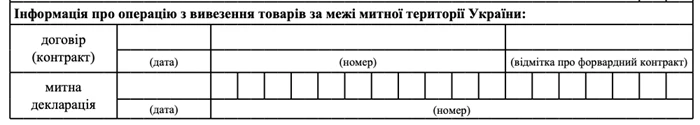

Нинішня форма ПН відрізняється від попередніх наявністю додаткового реквізиту у шапці (верхня ліва частина) — поля «Інформація про операцію з вивезення товарів за межі митної території України:». Це пов’язано з вимогою п. 201.1 Податкового кодексу України (далі — ПКУ), за якою у ПН «складається за операціями з вивезення товарів за межі митної території України, зазначаються ті одиниці виміру товарів, які застосовуються при оформленні митної декларації на такі товари». Дане поле призначене для всіх ситуацій експорту та у ньому зазначаються:

- дата та номер митної декларації;

- дата та номеру договору (контракту). Якщо товар вивозиться за межі митної території України на підставі форвардного контракту, то ставиться відмітка «х» про такий контракт.

Цей «експортний» реквізит ПН наведений нижче.

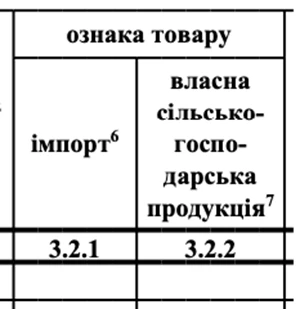

Також нинішня форма ПН містить зміни у табличній частині — у графі «Код»/«ознаки імпортованого товару». Так, графа 3.2 «ознака імпортованого товару» змінила назву та стала графою «ознака товару» та була розділена на дві графи:

- 3.2.1 «імпорт». Її призначення таке ж саме, як і раніше у графи 3.2, — проставляється позначка «х», якщо постачається імпортований товар;

- 3.2.2 «власна сільськогосподарська продукція». У даній графі проставляється позначка «х», якщо відбувається постачання в межах України або вивезення за межі України шляхом експорту окремих видів товарів, які є власною сільськогосподарською продукцією, у розумінні пп. 14.1.331 ПКУ (мова йде про групи 1–24 УКТ ЗЕД).

Змінений реквізит ПН щодо ознаки товару наведений нижче:

Податкова накладна: зразок заповнення

Всі правила заповнення й довідники потрібних цифрових кодів (тип причини, код зведеної ПН, умовні ІПН) можна знайти у згаданому Порядку № 1307.

Зверніть увагу, що ПН заповнюється тільки українською мовою. Це стосується як шапки, так і внутрішнього вмісту документа. Інша мова може бути як виключення лише у назвах номенклатури товарів (графа 2). Так, дозволено у разі неможливого перекладу з іноземної мови торгової марки або найменування товару на державну мову та з метою збереження ідентифікації такого товару заповнювати графу 2 іноземною мовою (роз’яснення ДПС 101.16 ЗІР), наприклад англійською. Переклад на українську мову в цій графі навіть небажаний, так як може внести плутанину в асортимент, що продається, заважаючи чітко ідентифікувати товар та операцію. Крім того, назви мають бути ідентичними з назвами в інших документах, зокрема у видатковій накладній та договорі купівлі-продажу.

Всі ПН мають бути вчасно зареєстровані в ЄРПН за формою, чинною на день реєстрації (п. 3 Порядку № 1307).

Розглянемо тепер деталі заповнення основних елементів ПН. Для зручності дані елементи пронумеровані на рисунку нижче, що містить зразок заповненої ПН для типової ситуації постачання товарів (активів) від одного платника ПДВ іншому.

Податкова накладна: порядок заповнення

Заповнення лівого верхнього кутка ПН (елемент 1)

Лівий верхній куток містить три смислові блоки:

- верхня комірка «Зведена податкова накладна» — заповнюється лише для зведеної ПН. Тут ставиться код ознаки зведеної ПН (див. таблицю-довідник далі). У звичайній ПН це поле порожнє;

- середня комірка «Складена на операції, звільнені від оподаткування» — заповнюється, коли ПН складена на операції звільнені від ПДВ операції. Тоді у цій графі ставиться позначка «х», що означає «Без ПДВ» (ст. 197 ПКУ). У ПН щодо оподатковуваних операцій дана комірка не заповнюється. Однак, якщо одночасно постачаються як оподатковувані товари (роботи, послуги), так і звільнені від оподаткування, то тоді треба складати на них окремі ПН (п. 17 Порядку № 1307);

- три нижні комірки «Не підлягає наданню отримувачу (покупцю) з причини» — до двох нижніх комірок записується двозначний цифровий код типу причини невидачі ПН отримувачу (покупцю), у верхній блок ставиться позначка «х». Цифрові коди наведено у таблиці нижче. У звичайних ПН дані комірки не заповнюються.

Таким чином, у звичайній ПН (не зведена, оподатковувані операції, видається покупцю) дане ліве верхня поле не заповнюється взагалі (див. приклад ПН, який був наведений раніше). Не треба ставити у незаповнених комірках ніяких нулів, прочерків, інших знаків чи символів. Довідник цифрових кодів необхідних для заповнення елементу 1 у разі потреби наведений у таблиці нижче.

ТАБЛИЦЯ-ДОВІДНИК ДЛЯ ЗАПОВНЕННЯ ЛІВОГО ВЕРХНЬОГО КУТКА ПН* | |

Поле «Зведена податкова накладна» | Поле «Не підлягає наданню отримувачу (покупцю) з причини»** |

цифрові коди типів зведеної ПН (див. п. 11 Порядку № 1307):

| цифрові коди типів причин невидачі ПН покупцю такі (див. пп. 10-15 Порядку № 1307):

|

* ПЗ = податкові зобов’язання, ПК = податковий кредит; ** для ПН всього 16 типів причин невидачі. Однак ще є тип причини «20», але він використовується лише у РК (п. 24 Порядку № 1307) | |

Заповнення номера ПН і дати її складання (елемент 2)

Верхній центральний елемент ПН містить поля, правила заповнення яких наведено у таблиці нижче.

ЗАПОВНЕННЯ НОМЕРА ПН І ДАТИ СКЛАДАННЯ ПН | |

Поле | Як заповнити |

дата складання | зазначається дата, коли виникають податкові зобов’язання. Здебільшого, це дата першої з двох подій: отримання від покупця попередньої оплати або її частини (1) або відвантаження йому товарів, надання послуг (2). В інших випадках це може бути дата, коли отримали кошти від покупця (при використанні касового методу), дата оформлення митної декларації (у разі експорту), останній день місяця (для зведених ПН). Дату складання ПН записується у такій послідовності: день місяця (перші 2 цифри), місяць (наступні 2 цифри), рік (4 останні цифри). Ніяких крапок, ком та інших розділових знаків у даті не ставиться (п. 5 Порядку № 1307) |

податковий номер (до знака «/») | у першій частині (до знака дробу «/») ставиться порядковий номер ПН. Цей цифровий номер відповідає послідовному номеру ПН, що складаються впродовж певного періоду. Нумерація ведеться у довільній формі. Можна її починати навіть щомісяця з одиниці або робити наскрізну нумерацію впродовж всього року. Головна умова — порядковий номер має містити лише цифри, тобто літери чи інші символи неприпустимі. Щодо податкового номера також зверніть увагу також на такі правила:

|

податковий номер (після знака «/») | Друга частина (після знаку дробу «/») заповнюється лише за угодами про розподіл продукції та при використанні максимально роздрібних цін. Тут може бути лише два значення:

Отже, бюджетні установи заповнюватимуть лише першу частину порядкового номера. У незаповнених клітинках нулів, прочерків та інших знаків чи символів ставити не треба |

Заповнення даних щодо постачальника (елемент 3)

Дані щодо постачальника заповнюють у спосіб, наведений у таблиці нижче.

ЗАПОВНЕННЯ ДАНИХ ЩОДО ПОСТАЧАЛЬНИКА | |

Поле | Як заповнити |

найменування | У загальному випадку у даній графі продавець-юрособа зазначає своє повне або скорочене найменування, яке міститься у статутних документах. Тобто зазначаємо організаційно-правову форму і назву бюджетної установи (наприклад, НДІ «Зразковий»). Якщо найменування змінилося до дати перереєстрації платником ПДВ, то продавець зазначає одночасно обидва найменування: нове і колишнє (п. 4.3 розд. IV Положення № 1130*) |

індивідуальний податковий номер | Тут зазначається індивідуальний податковий номер (ІПН) згідно з Реєстром платників ПДВ. Тобто для юросіб — 12-значний номер, у якому перші 7 знаків відповідають першим 7 знакам коду за ЄДРПОУ; 8-й і 9-й знаки — код області; 10-й та 11-й — код адміністративного району; 12-й — контрольна цифра (п. 1.6 розд. І Положення № 1130). Однак при складанні ПН на послуги від нерезидента із місцем їхнього постачання на митній території України у даному полі зазначається умовний ІПН постачальника «500000000000» (п. 12 Порядку № 1307) |

номер філії | Коли товари/послуги постачає структурний підрозділ, який фактично є стороною договору від імені головної установи — платника ПДВ, у цьому полі зазначається числовий номер структурного підрозділу. Якщо головна установа не делегувала структурному підрозділу право складати ПН, тоді ПН заповнює сам платник ПДВ. Поле «номер філії» у такому разі не заповнюється і нулів, прочерків та інших знаків чи символів не ставиться (п. 1, п. 7 Порядку № 1307) |

податковий номер платника податків | Для юросіб та їхніх відокремлених підрозділів це 8-значний код ЄДРПОУ. Перші 7 знаків ІПН і коду ЄДРПОУ в юросіб збігаються. Продавець зазначає свій податковий номер у всіх ПН, крім ПН на отримані від нерезидента послуги. Тоді тут зазначається ІПН постачальника «500000000000», а податковий номер продавця і паспортні дані — не заповнюється |

код | У даному полі зазначається ознаку джерела податкового номера відповідно до реєстру, якому належить податковий номер особи. Для бюджетних установ це буде ознака «1» — ЄДРПОУ |

*Положення № 1130 — Положення про реєстрацію платників ПДВ, затверджене наказом Мінфіну від 14.11.2014 № 1130 | |

Заповнення даних щодо отримувача (елемент 4)

Дані щодо отримувача заповнюють у спосіб, наведений у таблиці нижче.

ЗАПОВНЕННЯ ДАНИХ ЩОДО ОТРИМУВАЧА | |

Поле | Як заповнити |

найменування; ПІБ (за наявності) - для ФОП | Заповнюємо аналогічно найменуванню постачальника, а саме: Якщо товари/послуги постачаються філії (структурному підрозділу), то у даній графі зазначаються спочатку найменування головного підприємства (покупця) і потім (через кому) найменування філії (структурного підрозділу), яка від імені головного підприємства (покупця) фактично є стороною договору (п. 1 Порядку № 1307). Покупцем може бути і неплатник ПДВ (юридична або фізична особа). Тоді слід зазначити:

Однак є ситуації, коли як назва покупця зазначається власне ім’я продавця. Зокрема це ситуація, коли продавець донараховує сам собі податкові зобов’язання:

|

індивідуальний податковий номер | Якщо покупець — платник ПДВ, то тут зазначається його ІПН згідно з Реєстром платників ПДВ (п. 1.6 розд. І Положення № 1130). Коли постачаються товари/послуги філії (структурному підрозділу) платника ПДВ, яка від імені головного підприємства (покупця) фактично є стороною договору, то зазначається ІПН головного підприємства — платника ПДВ (п. 7 Порядку № 1307). Однак у даному полі також можуть ставитися умовні ІПН у таких випадках:

Коли складається ПН на суму перевищення мінімальної бази оподаткування над фактичною ціною постачання, то продавець зазначає свій власний ІПН (п. 15 Порядку № 1307) |

номер філії | коли товари/послуги постачаються філії (структурному підрозділу) платника ПДВ, яка від імені головного підприємства (покупця) фактично є стороною договору, то тут зазначається числовий номер філії (структурного підрозділу) |

податковий номер платника податків | Заповнюючи рядок для покупця, слід дотримуватися тих самих вимог, що й для податкового номера продавця. При постачанні товарів/послуг філії (структурному підрозділу) платника ПДВ, яка від імені головного підприємства (покупця) фактично є стороною договору, то тут зазначається податковий номер головного підприємства — платника ПДВ (п. 7 Порядку № 1307). Якщо покупець зареєстрований платником ПДВ, то ставиться 8-значний код ЄДРПОУ юрособи або 10-значний ідентифікаційний код фізособи-підприємця. Податковий номер покупця зазначається:

Єдиний випадок, коли продавець у цьому рядку має зазначити власний податковий номер, — коли складається ПН на суму перевищення мінімальної бази оподаткування над фактичною ціною постачання (п. 15 Порядку № 1307). Податковий номер покупця не зазначається:

|

код | Вимоги аналогічні коду продавця. Це ознака джерела податкового номера, зокрема:

Рядок «код» заповнюється винятково тоді, коли заповнюєте рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» |

Заповнення розділу А (елемент 5)

Розділ А у ПН призначений для підведення підсумків. Заповнюється він «автоматично» на основі даних розділу Б нижче. Також розділ А в останньому рядку містить дані про зворотну тару.

У розділі А:

- рядок ІІ — це загальний підсумковий рядок з сумою ПДВ. В його основі рядки ІІІ, IV, V нижче;

- рядки ІІІ, IV, V — призначені для підведення підсумків за сумами ПДВ за різними ставками (20%, 7%, 14%). В основі їхнього заповнення дані графи 11 розділу Б;

- рядки VI, VII, VIII, IX, X, XI — призначені для підведення підсумків за обсягами постачань (без ПДВ). Основою є дані графи 10 розділу Б. Кожний рядок — це окрема ставка (точніше окремий код за графою 8), тобто 20%, 7%, 14%, 0% (експорт товарів і постачання на митній території України), без ПДВ;

- рядок І — підсумковий рядок. Він означає загальну суму поставок за даною ПН, враховуючи ПДВ. Тобто даний рядок — це сума загального ПДВ (рядок ІІ) і обсягів постачань (рядки VI–XI).

Осторонь цих усіх рядків стоїть рядок ХІІ — тут наводиться вартість зворотної тари. Осторонь, тому що він не входить до загального підсумку ПН (рядок І розділу А). Вартість зворотної (заставної) тари має визначатися у договорі і тоді вона не включається до бази оподаткування ПДВ. Зазначається у рядку ХІІ лише сума коштів, що підлягає сплаті за такою тарою як застава. При цьому дані щодо зворотної (заставної) тари не враховуються у загальній сумі коштів, які підлягають сплаті з урахуванням ПДВ (рядок I розділу А) (роз’яснення ДПС 101.16 ЗІР — недіюче, але висновки актуальні). Однак, якщо у строк понад 12 календарних місяців із моменту надходження зворотної тари її не повертають відправнику, то вартість такої тари слід включити до бази оподаткування отримувача (п. 189.2 ПКУ).

Заповнення розділу Б (елемент 6)

Розділ Б у ПН є головним та містить дані про господарські операції платника ПДВ, що оподатковуються ПДВ або є звільненими від ПДВ. Заповнити даний розділ допоможе таблиця нижче.

ЗАПОВНЕННЯ РОЗДІЛУ Б У ПН ЩОДО ГОСПОДАРСЬКИХ ОПЕРАЦІЙ | |

Графа | Як заповнити |

№ з/п: | |

1 | Це порядковий номер рядка, тобто окремої позиції номенклатури у ПН. На ці номери слід зважати при складанні РК до ПН |

опис (номенклатура) товарів/послуг продавця: | |

2 | Наводиться повний перелік товарів і послуг, які постачаються (навіть якщо отримали попередню оплату). Він має відповідати переліку з первинних документів на цю операцію. Кількість найменувань товарів/послуг в одній ПН — до 99 999 позицій. Якщо позицій більше, складається друга ПН і присвоюється їй інший номер. Однак у даній графі може бути не лише номенклатура. У деяких особливих ПН у даній графі наводиться:

|

код: | |

3 | Графа 3.1 — містить код товару згідно з УКТ ЗЕД. Даний код зазначається суцільним порядком без будь-яких розділових знаків (пробілів, крапок тощо). Код товару згідно з УКТ ЗЕД — це єдиний з обов’язкових реквізитів ПН, в якому помилка неприпустима. ПН із помилкою у цій графі не дає покупцеві права на податковий кредит, навіть якщо решту реквізитів заповнили правильно (п. 201.10 ПКУ). Для визначення відповідності товарів певному коду товарної класифікації згідно з УКТ ЗЕД слід керуватися Законом № 2697* та Поясненнями № 256**. Умовні коди товарів, що відсутні в УКТ ЗЕД, визначаються ДПС. Якщо у жодному з перелічених джерел немає потрібного коду УКТ ЗЕД, то звернутися слід за допомогою до Торгово-промислової палати України. Для вітчизняного товару достатньо внести до графи 3.1 перші 4 цифри відповідного коду (пп. «і» п. 201.1 ПКУ). А для підакцизних та імпортних товарів тут потрібно зазначити код товару повністю (10 знаків). Зверніть увагу, що графи 3.1–3.3 не заповнюються у зведених ПН на «компенсуючі» ПЗ і на суму перевищення мінімальної бази над фактичною ціною постачання. Тобто в ПН із типом причини «04», «08», «09», «13», «15» (роз’яснення ДПС 101.16 ЗІР) |

Графа 3.2 — це ознака товару:

| |

Графа 3.3 — це код послуги за ДКПП. Якщо постачається не товар, а послуга, то графи 3.1, 3.2.1, 3.2.2 не заповнюються. Тоді у графі 3.3 зазначається код послуги. Для його визначення слід скористатися Державним класифікатором продукції та послуг (ДКПП), а якщо виникли труднощі — звернутися до ДП «Науково-дослідний інститут метрології вимірювальних і управляючих систем», яке є розробником ДКПП. Код ДКПП на відміну від УКТ ЗЕД вказується з крапками та дефісами. Наприклад, для 4-значного коду це буде формат «ХХ.ХХ», а для повного коду «ХХ.ХХ.ХХ-ХХ.ХХ» (ІПК ДФС від 10.05.2017 № 117/6/99-95-42-03-15/ІПК) | |

одиниця виміру товару/послуги, умовне позначення (українське): | |

4 | Одиниці виміру товару (послуги) зазначаються відповідно до Класифікатора системи позначень одиниць вимірювання та обліку (КСПОВО), що є чинним на дату складання ПН. У графі 4 ставиться умовне (українське) позначення відповідної назви одиниці вимірювання/обліку з КСПОВО (шт., кг, т тощо) |

одиниця виміру товару/послуги, код: | |

5 | Вказується код одиниці вимірювання/обліку, зазначений у КСПОВО. Наприклад такі:

Щодо особливих ситуацій маємо:

Якщо одиниці виміру немає у КСПОВО, то у графі 4 записується умовне позначення одиниці вимірювання товару/послуги, яке використовується для обліку та у первинних документів. У такому разі графа 5 узагалі не заповнюється (ІПК ДПС від 17.12.2019 № 1931/6/99-00-07-03-02-15/ІПК; роз’яснення ДПС 101.16 ЗІР) |

кількість (об’єм, обсяг): | |

6 | У дану графу заносяться дані щодо кількості (об’єму, обсягу) постачання товарів (послуг), перелічених у графі 2. Щодо послуг — якщо надана послуга або отриманий аванс за неї у повному обсязі, то ставиться «1». Якщо послуга постачається частково або отриманий частковий аванс на неї, то у цій графі зазначається відповідна частка наданої (оплаченої) послуги у вигляді десяткового дробу. Наприклад, коли отримали попередню оплату в розмірі 50% договірної вартості, то записується число «0,5» (роз’яснення ДПС 101.16 ЗІР). У зведених ПН на «компенсуючі» ПЗ графа 6 не заповнюється |

ціна постачання одиниці товару / послуги або максимальна роздрібна ціна товарів без урахування ПДВ: | |

7 | Тут зазначається ціна ціну постачання одиниці товару чи послуги (без урахування ПДВ). Заповнюється у гривнях з копійками із двома знаками після коми. Більшу кількість знаків дозволено ставити лише у випадках, передбачених чинним законодавством. У зведених ПН на «компенсуючі» ПЗ графа 7 не заповнюється |

код ставки: | |

8 | Тут зазначається код ставки ПДВ для відповідної номенклатури (рядка) у ПН:

Коли одночасно постачаються одному покупцеві як оподатковувані товари/послуги, так і звільнені від оподаткування, то їх не потрібно змішувати в одній ПН (п. 17 Порядку № 1307). Натомість оподатковувані ПДВ операції за різними ставками (20%, 7%, 14% чи 0%) можна об’єднувати в одній ПН, але показати їх слід у різних рядках. Відповідно, за кожною операцією у графі 8 тоді ставиться належний код ставки ПДВ, а у розділі А підводяться окремі підсумки щодо обсягів та суми ПДВ за різними ставками. У зведених ПН на «компенсуючі» ПЗ графа 8 не заповнюється |

код пільги: | |

9 | Наводиться код пільги при постачаннях товарів, робіт, послуг, які звільнені від оподаткування ПДВ, у разі її наявності. Код міститься у Довідниках податкових пільг, які можна знайти на сайті ДПС. Якщо така пільга відсутня у Довіднику, то ставиться «99999999». У зведених ПН на «компенсуючі» ПЗ графа 9 не заповнюється |

обсяги постачання (база оподаткування) без урахування ПДВ: | |

10 | Зазначається обсяг постачання без урахування ПДВ. Для звичайних ПН значення графи 10 = графа 6 × графа 7. У зведених ПН на компенсуючі» ПЗ сюди вноситься вартість (частина вартості) товару/послуги, необоротного активу, на яку нараховується ПДВ |

сума ПДВ: | |

11 | Сума ПДВ зазначається на всі операції, оподатковувані за ставкою 20%, 7% або 14%. Графа 11 = графа 10 × 0,2 (або 0,07 чи 0,14 — у залежності від ставки ПДВ). Тобто якщо у графі 8 розділу Б ПН стоїть код ставки 20, 7 або 14 заповнюються відведені для ПДВ графи. А коли у цих графах стоїть код 901, 902 або 903 — не заповнюються. Сума ПДВ у графі 11 може зазначатися із шістьма знаками після коми. ПДВ рахується за кожною номенклатурною позицією. Сума за цією графою потрапляє до рядків ІІІ, IV чи V (за кожною ставкою окремо) розділу А у ПН |

* Закон № 2697* — Закон України «Про Митний тариф України» від 19.10.2022 № 2697; ** Пояснення № 256 — Пояснення до Української класифікації товарів зовнішньоекономічної діяльності, затверджені наказом ДМС України від 14.07.2020 № 256 | |

Підпис податкової накладної

Продавець — платник ПДВ складає всі ПН у електронній формі. Вони скріплюються кваліфікованими електронними підписами (КЕП) або удосконаленого електронного підпису, що базується на кваліфікованому сертифікаті електронного підпису (посадової особи або особи, уповноваженої керівником. Використання захищеного носія електронного підпису (токена) зараз не вимагається.

Якщо накладений на ПН КЕП не відповідає прізвищу особи, яка склала ПН, податківці можуть не прийняти таку ПН до реєстрації в ЄРПН (п. 10, п. 12 Порядку ведення ЄРПН, затвердженого наказом Мінфіну від 29.12.2010 № 1246).

У нижній частині ПН зазначаються власне ім’я і ПРІЗВИЩЕ особи, яка склала ПН, її податковий номер, наприклад «Яна ПОТАПЕНКО».

Надання послуг нерезиденту: податкова накладна

Як уже зазначалося на початку консультації, в оновленій формі ПН передбачається використання особливого типу причини складання ПН — «21». Він означає ПН, яка складена на нерезидента, який отримав послуги на митній території України. Заповнюємо цей реквізит так:

- графа «Не підлягає наданню отримувачу (покупцю) з причини» — зробити помітку «Х» та вказати код типу причини складання ПН — «21». Цей код і означає, що ПН «Складена на постачання послуг отримувачу (покупцю) нерезиденту, місце постачання яких розташоване на митній території України»;

- графа «Отримувач (покупець)» — зазначати найменування (ПІБ — для фізособи) нерезидента, а також (через кому) — дописати країну, в якій зареєстрований цей нерезидент;

- поле «Індивідуальний податковий номер отримувача (покупця)» — зазначаємо умовний ІПН «5000000000000»;

- рядок «Податковий номер платника податку або серія (за наявності) та номер паспорта» — заповнювати не потрібно.

Як наслідок вищеозначених змін згаданий умовний ІПН «5000000000000» тепер використовується для двох ситуацій:

- як ІПН отримувача (покупця) — для нерезидента, який отримав (придбав) послуги на митній території України;

- ІПН постачальника (продавця) — для нерезидента, який надав (продав) послуги на митній території України.

Висновки. Податкова накладна є обов’язковим документом для бюджетників — платників ПДВ. Податкова накладна існує виключно в електронній формі, а її дані вносяться до Єдиного реєстру податкових накладних. Податкові накладні є основою для заповнення податкової декларації з ПДВ. Призначення «вихідної» податкової накладної у продавця — це фіксація даних про процес поставки товарів, робіт, послуг платниками ПДВ, фіксація податкового зобов’язання з ПДВ. «Вхідні» податкові накладні у покупців товарів, робіт, послуг є основою для формування податкового кредиту з ПДВ. Існуюча форма (бланк) податкової накладної час від часу оновлюється ДПС і Мінфіном.