ПДВ для бюджетних установ

Реєстрація платником ПДВ: коли обов'язкова для бюджетної установи

Не всі бюджетні установи є платниками ПДВ. Обов’язкові умови реєстрації для них такі ж самі, які і для решти суб’єктів господарювання. Їх всього дві:

- перша — існує оподатковувана ПДВ діяльність. Це постачання товарів, робіт, послуг, імпорт-експорт товарів. При цьому зверніть увагу, що постачання — це не обов’язково за грошові кошти чи іншу компенсацію — до нього прирівнюється й безоплатна передача. Опис таких операцій є у п. 185.1 Податкового кодексу України (далі — ПКУ);

- друга — кількісна. Сума постачання товарів, робіт, послуг, які є об’єктом обкладання ПДВ, упродовж останніх 12 к. місяців сукупно становить 1 млн грн або більше (п. 181.1 ПКУ). «Сукупно» — це значить, що береться не один календарний рік, а 12 місяців підряд, які не обов’язково відповідають календарному року. Операції, які не є об’єктом оподаткування ПДВ («необ’єктні»), у цьому обсязі не рахуються. Однак враховуються звільнені від оподаткування, тобто пільгові операції — їхній перелік можна знайти у ст. 197 ПКУ, а також у підрозд. 2 Перехідних положень ПКУ.

Посадові оклади за ЄТС 2026: таблиці + підказки

Виходить, що якщо установа/організація продає товари, роботи, послуги, які є об’єктом обкладання ПДВ, то це ще не означає обов’язкову реєстрацію платником податку. Однак загальну суму таких операцій слід рахувати, так як при перевищенні другого, кількісного, критерію настає обов’язкова реєстрація платником податку. Зробити це слід, подавши до ДПС реєстраційну заяву за формою 1-ПДВ не пізніше 10-го числа календарного місяця, наступного за місяцем, в якому вперше досягнуто 1 млн грн (п. 183.2 ПКУ, пп. «а» п. «2» пп. 3.5 Положення про реєстрацію платників ПДВ, яке затверджене наказом Мінфіну від 14.11.2014 р. № 1130, далі — Положення № 1130).

Увага: 1 млн грн — у цей ліміт входять як оподатковувані ПДВ, так і звільнені від ПДВ операції (пільгові).

Добровільна реєстрація платником ПДВ

Окрім обов’язкової може бути добровільна реєстрація. Питання — навіщо? Причина, як правило, одна — мати податковий кредит з ПДВ. Однак вона більше працює для комерційних суб’єктів, аніж бюджетників. Податковий кредит дає можливість:

- зменшити собівартість закуплених товарів, робіт, послуг (вони враховуються платнику ПДВ за мінусом такого податку);

- експортерам дає можливість отримувати бюджетне відшкодування, так як у них утворюється від’ємне значення між податковим зобов’язанням і податковим кредитом з причини застосування нульової ставки ПДВ.

20 зразків заповнення розрахунку коригування до податкової накладної за різних ситуацій |

Експерти журналу Головбух Бюджет підготували для вас зразки заповнення розрахунку коригування до податкової накладної за різних ситуацій. 20 зразків, серед яких точно є той, що підійде саме вам. |

У бюджетників, як правило, реєстрація платником ПДВ вимушена: через те, що установа надає значний обсяг соціальних послуг, які хоча й звільняються від ПДВ, але враховуються в розрахунок критерію в 1 млн грн. Наприклад, освітні послуги закладу вищої освіти для студентів. Сюди ще й додаються послуги оренди, які не звільнені. Як наслідок, виходить перевищення. Якщо ж прийнято рішення про добровільну реєстрацію, то подається та ж сама за формою 1-ПДВ не пізніше, ніж за 10 календарних днів до початку місяця, з якого така установа бажає вважатися платником ПДВ та мати податковий кредит (п. 183.3 ПКУ, пп. «б» п. «2» пп. 3.5 Положення № 1130).

Поняття «постачання» для цілей оподаткування ПДВ досить специфічне, а тому обов’язково слід ознайомитись з визначеннями, що таке «постачання послуг» (пп. 14.1.185 ПКУ) і «постачання товарів» (пп. 14.1.191 ПКУ). Зокрема слід звернути увагу, що:

- продаж чи безоплатна передача необоротних активів, наприклад обладнання, транспортних засобів, що теж вважається постачанням товарів, хоча в бухгалтерському обліку такі об’єкти обліковуються не як товари;

- електрична та теплова енергія, газ, пар розглядаються для цілей ПДВ як товари, а не як послуги, що впливає на заповнення податкової накладної. Також це значить, що якщо у бюджетника на балансі є котельня, яка постачає теплову енергію, пар, то це уже оподатковувана ПДВ операція;

- як постачання розглядається ліквідація за власним бажанням необоротних активів, зокрема основних засобів чи малоцінних необоротних матеріальних активів. А це значить, що при ліквідації, наприклад машин і обладнання, вже слід бути обережним, аби не було ПДВ, так як не оподатковується лише вимушена ліквідація.

Ставка ПДВ 2025

ПДВ як непрямий податок цікавий тим, як визначається кінцева сума до сплати. Так, до бюджету сплачується різниця між податковим зобов’язанням (ПЗ) та податковим кредитом (ПК). При цьому:

- ПЗ — це сума ПДВ, яка нараховується за операціями з реалізації оподатковуваних товарів, робіт і послуг. Базою нарахування податку при цьому є вартість таких товарів, робіт і послуг без ПДВ;

- ПК — це сума ПДВ, яка сплачена у вартості придбаних товарів, робіт, послуг.

Таким чином, ПДВ до сплати в бюджет = ПЗ – ПК. Дана сума може бути навіть від’ємна, — тоді мова йде про борг держави перед суб’єктом. Від’ємну різницю можна зарахувати у рахунок сплати майбутнього податку або ж повернути назад з бюджету — це так зване бюджетне відшкодування ПДВ.

Звітний період з ПДВ — календарний місяць. Це значить, що податкова декларація з ПДВ подається впродовж 20 календарних днів після закінчення місяця, а на сплату ПДВ відводиться 10 календарних днів від граничного строку подачі декларації.

Ставки податку для 2025 року наведено в таблиці нижче.

Ставки ПДВ 2025 | |||

№ | Розмір ставки | Сфера застосування | Норма законодавства |

1 | 20% | Звичайне постачання товарів, робіт, послуг. Операції, які прирівняні до постачання, наприклад безоплатна передача або вимушена ліквідація необоротних активів, наприклад основних засобів, малоцінних необоротних матеріальних активів. Також сплачується при імпортному розмитненні товарів, отриманні послуг від нерезидентів («імпортний» ПДВ) | |

2 | 14% | Існує щодо постачання та ввезення на територію України сільськогосподарської продукції за визначеним переліком кодів УКТ ЗЕД. До решти сільськогосподарської продукції — основна ставка 20%. У бюджетників дану ставку можуть застосувати, наприклад науково-дослідні інститути НААН України, університети та інші бюджетні організації, які мають підсобні господарства агросфери, лісничі господарства тощо | пп. «г» п. 193.1 ПКУ |

3 | 7% | застосовується таких постачань:

| пп. «в» п. 193.1 ПКУ, пп. 74 підрозд. 2 Перехідних положень ПКУ |

4 | 0% | постачання у режимах експорту, реекспорту, безмитної торгівлі, вільної митної зони | пп. «б» п. 193.1 ПКУ, перелік у ст. 195 ПКУ |

5 | без ПДВ** | звільнені ПДВ операції | постійний перелік у ст. 197 ПКУ, тимчасові звільнення (на певний рік) — у підрозд. 2 Перехідних положень ПКУ |

* у 2023-2025 роках звільняються від оподаткування ПДВ взагалі (пп. 132 підрозд. 2 Перехідних положень ПКУ); ** відмінність між режимом «без ПДВ» та застосуванням ставки «0%» — у наявності права на податковий кредит. За товарами, роботами, послугами, що придбані для діяльності, яка оподатковується ставкою 0% (так звана експортна ставка), є податковий кредит. Однак при застосуванні «без ПДВ» (пільгова, звільнена від ПДВ діяльність) — податкового кредиту немає | |||

Для більшості бюджетних установ актуальною є ставка ПДВ 20%. Однак ще більше установ мають діяльність, яка не є об’єктом оподаткування ПДВ. Щодо ставки ПДВ 7%, то вона охоплює чимало діяльності бюджетних установ/організацій, наприклад музеїв та інших культурно-мистецьких закладів, які часто є комунальними закладами, які утримуються за рахунок місцевих бюджетів. Щодо ставки ПДВ 14%, то у деяких бюджетників, які мають підсобні господарства або є науково-дослідними інститутами в аграрній сфері така ставка ПДВ теж є. У таблиці нижче наводимо ті види сільськогосподарської продукції щодо якої застосовується ставка ПДВ 14%.

СІЛЬСЬКОГОСПОДАРСЬКА ПРОДУКЦІЯ, ЯКА МАЄ ОПОДАТКОВУВАТИСЯ ПДВ ЗА СТАВКОЮ 14% | |||

Код УКТ ЗЕД | Назва продукту | Код УКТ ЗЕД | Назва продукту |

0102* | велика рогата худоба, жива | 1005 | кукурудза |

0103* | свині живі | 1201 | соєві боби |

0104 10* | вівці | 1204 00 | насіння льону |

0401 | лише в частині незбираного молока | 1205 | насіння свиріпи та ріпаку |

1001 | пшениця | 1206 00 | насіння соняшнику |

1002 | жито | 1207 | насіння та плоди інших олійних культур |

1003 | ячмінь | 1212 91 | цукрові буряки |

1004 | овес | ||

* за деякими кодами УКТ ЗЕД з даних груп є ще й звільнення від ПДВ операцій з ввезення на митну територію України племінних чистопородних тварин, племінних (генетичних) ресурсів, які здійснюються сільськогосподарськими товаровиробниками. Це коди УКТ ЗЕД 0102 21 10 00, 0102 21 30 00, 0103 10 00 00, 0104 10 10 00. Операції з подальшої поставки зазначених племінних чистопородних тварин або племінних (генетичних) ресурсів оподатковуються у загальному порядку, тобто за ставкою 14% (див. п. 197.18 ПКУ) | |||

Так як більша частина діяльності бюджетних установ потрапляє якраз під пільгові операції, тому на них варто зупинитися детальніше.

Необ’єктні та пільгові операції — яка різниця

Пільгова операція — це операція, яка за загальними правилами мала б бути об’єктом оподаткування ПДВ, але для неї зроблено спеціальне «виключаюче» правило, що звільняє її від ПДВ. Це так звана операція «без ПДВ». На цьому відмінності не закінчуються, адже:

- на пільгові операції установа також має складати податкову накладну;

- якщо товари, роботи, послуги придбані для пільгових операцій, то податковий кредит є, але установа зобов’язана зареєструвати так звані «компенсуючі» податкові накладні, які цей податковий кредит фактично анулюють («компенсують») (див. п. 198.5 ПКУ, п. 199.1 ПКУ).

Як пільга також розглядається й застосування нижчої ставки ПДВ, ніж 20%. Це ставки 14%, 7% та 0%. Єдине, що за такими операціями, «компенсуючих» податкових накладних складати не треба — податковий кредит визнається без подальших наслідків.

Знати про свої пільгові операції установа має не тільки для складання податкових накладних, але й подальшого заповнення податкової декларації з ПДВ, де треба вказувати код пільги. Переліки цих всіх податкових пільг з ПДВ та їх коди можна знайти у спеціальних довідниках від ДПС, які 01.10.2025 року оновилися (це № 131/1 та № 132/2).

Необ’єктні операції — це операції, які взагалі не є об’єктом оподаткування ПДВ й податкові накладні за ними не складаються та у декларації вони не згадуються. Їхній перелік є у ст. 196 ПКУ. Розглянемо їх.

Увага: багато пільгових та необ’єктних операцій — це типова ситуація з обліку ПДВ у бюджетників. Через це облік ПДВ у бюджетників може бути складнішим, ніж у комерційному секторі.

Необ’єктні операції бюджетних установ 2025

Наведемо приклади необ’єктних операцій, що можуть бути в бюджетників:

- передача майна в оренду (однак сама послуга з оренди — це об’єктна операція);

- послуги з оренди (концесійний платіж), коли здійснюється оренда (концесія) цілісного майнового комплексу державному/комунальному підприємству, якщо орендодавцями є органи державної влади/місцевого самоврядування, а платежі зараховуються до державного/місцевого бюджету;

- передача майна в заставу;

- послуги загальнодержавного обов’язкового соцстрахування;

- постачання негашених поштових марок;

- випуск цінних паперів;

- виплата пенсій, зарплати, стипендій, субсидій;

- постачання позашкільним навчальним закладом платних послуг вихованцям, учням і слухачам у сфері позашкільної освіти;

- надання позики;

- розрахунково-касове обслуговування;

- ввезення товарів в Україну вартістю до 150 євро (пп. 196.1.16 ПКУ), зокрема поштові посилки з-за кордону;

- передача конфіскованого майна або майна, за яким не знайшовся власник, у власність держави.

Згадаємо ж ті пільгові операції, які найбільш типові для бюджетних установ.

Зміни у ПДВ 2026 для бюджетника

Суттєвих змін щодо ПДВ наразі немає. Серед змін, що сталися ще раніше:

- продовжують діяти строки реєстрації податкових накладних і розрахунку коригування, які були започатковані ще з 08 лютого 2023 року. На період дії воєнного стану та 6 місяців після його завершення введено тимчасові строки. Так, зокрема ПН і РК, які складені з 1-го по 15-й календарний день місяця, — реєструються до 5-го календарного дня (включно) календарного місяця, наступного за місяцем, в якому вони складені; з 16-го по останній календарний день, — до 18-го календарного дня (включно) календарного місяця, наступного за місяцем, в якому вони складені. Детальніше — див. п. 89 підрозд. 2 Перехідних положень ПКУ;

- різні тимчасові звільнення від ПДВ, які діють на період воєнного стану, та визначені підрозд. 2 Перехідних положень ПКУ. Однак тимчасова пільга зі звільнення від імпортного ПДВ при ввозі електрогенераторів має закінчитися до 01 січня 2026 року (п. 871 підрозд. 2 Перехідних положень ПКУ), Можливо, будуть нові зміни до ПКУ й вона буде продовжена.

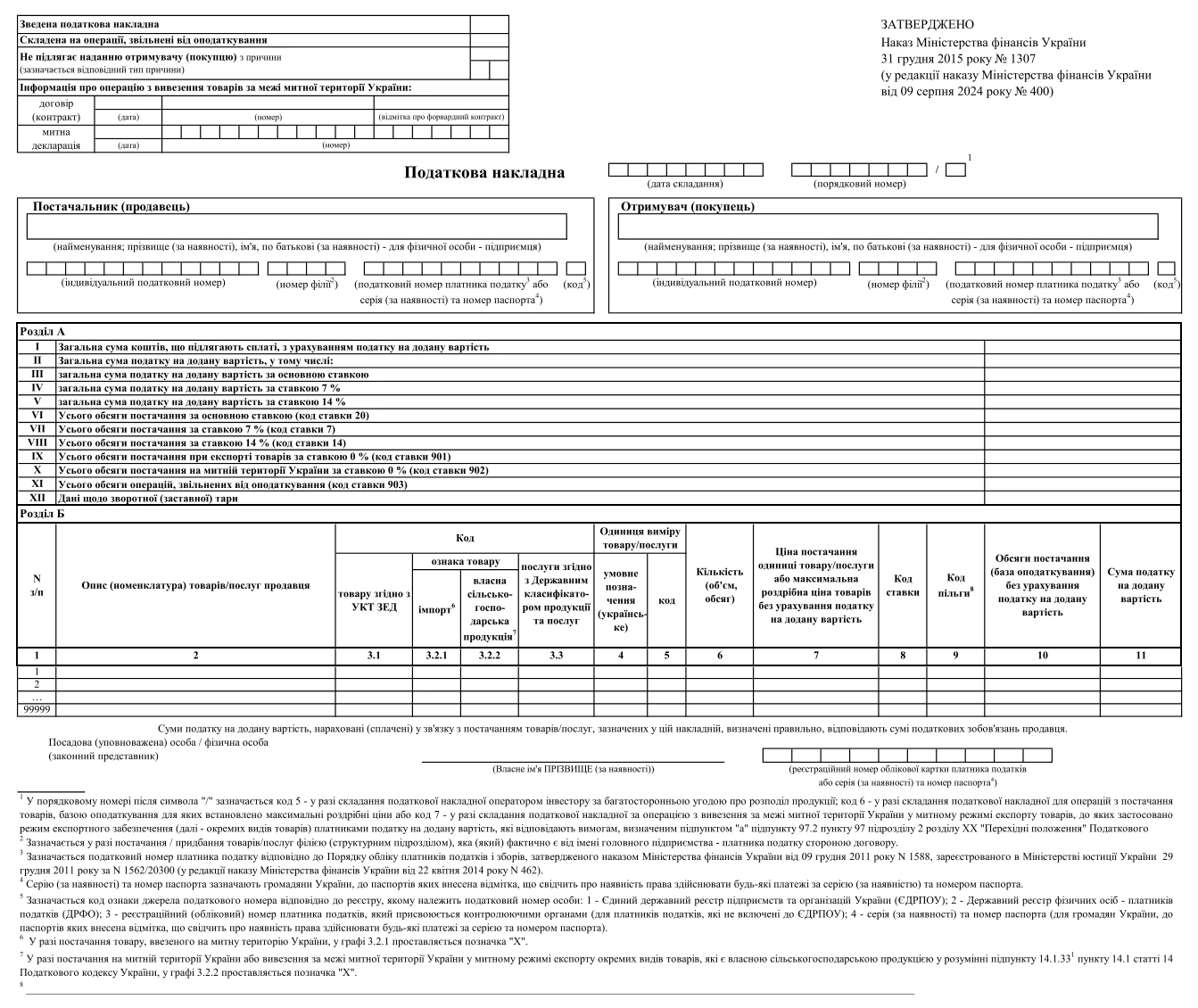

Діючі форми податкової накладної та декларації 2025/2026

Залишається діяти форма податкової накладної, яку Мінфін оновив наказом від 09.08.2024 № 400 (далі – Наказ № 400). Ці зміни набули чинності ще з 01 жовтня 2024 року. У електронному кабінеті вона має код J1201016 (для юросіб). З того часу змін не було й ця форма, ймовірно, перейде й 2026 рік.

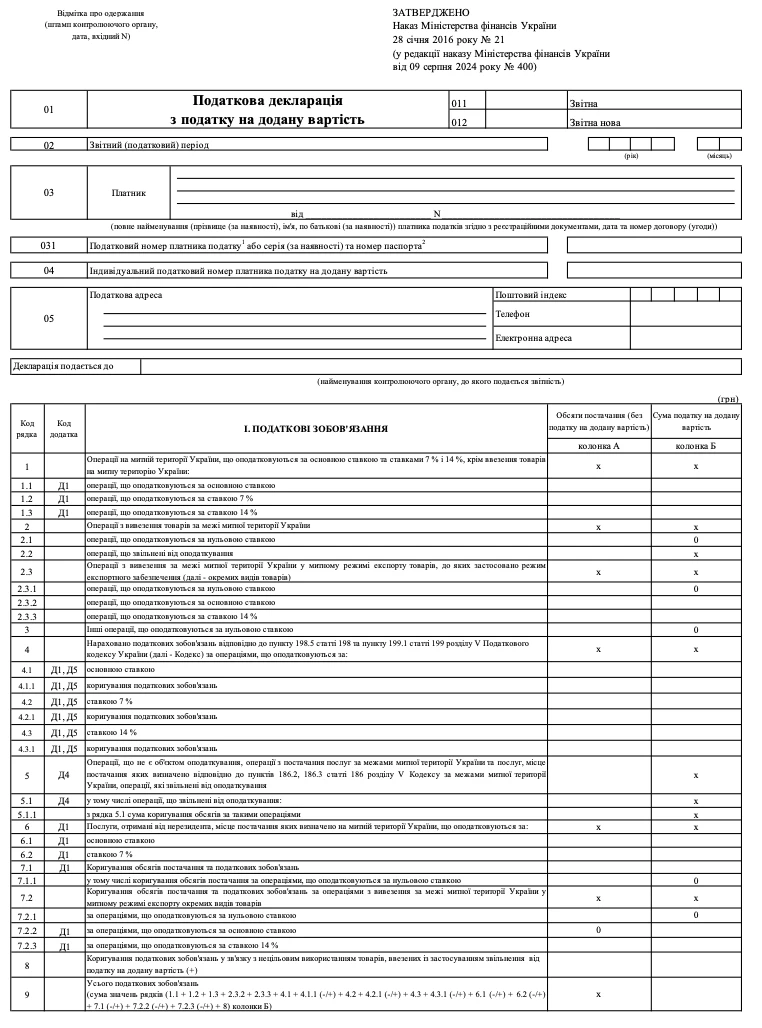

Форма ПДВ-декларації зараз діє зі змінами, які були внесені все тим же Наказом № 400 (наведена нижче). Перше застосування даної форми було для звітування за жовтень 2024. У електронному кабінеті дана форма має код J0200126 (для юросіб). З того часу змін не було та, ймовірно, дана форма залишиться актуальною й на початку 2026 року.

Перерахунок ПДВ

Враховуючи таку кількість звільнень від ПДВ для бюджетних установ, які є платниками податку, типовою є ситуація реєстрація «компенсуючої» зведеної податкової накладної, яка має нарахувати податкове зобов’язання з ПДВ у сумі, що стосується звільненої від ПДВ діяльності та такої, яка взагалі не є об’єктом оподаткування ПДВ, зокрема:

- на підставі п. 198.5 ПКУ, якщо придбані товари, роботи, послуги використовуються лише у звільненій чи необ’єктній діяльності;

- на підставі п. 199.1 ПКУ, якщо придбані товари, роботи, послуги використовуються ЧАСТКОВО у звільненій/необ’єктній діяльності, а частково — у тій, яка не є об’єктом оподаткування. Наприклад, заклад вищої освіти споживає комунальні послуги, надає послуги освіти та редакційно-видавничі послуги (звільнена від ПДВ діяльність) та надає послуги оренди приміщень (оподатковувана ПДВ діяльність). У такому разі неможливо достовірно розділити комунальні послуги, а тому компенсуюче податкове зобов’язання з ПДВ визнається на підставі % неоподатковуваної діяльності з минулого року. У кінці поточного року обов’язково здійснюються перерахунок ПДВ на підставі п. 199.4 ПКУ.

Увага: «компенсуючі» зведені податкові накладні та перерахунок ПДВ в кінці року — типові ситуації з обліку ПДВ у бюджетників.

Висновки. Бюджетні установи, у яких оподатковувані операції в обсязі більше 1 млн грн упродовж останніх 12 к. місяців, є платниками ПДВ — здебільшого за ставками 20% та 14%. Порядок обліку ПДВ, реєстрації податкових накладних у ЄРПН, складання податкової декларації з ПДВ для бюджетників нічим не відрізняються від звичайних підприємств.