Реєстрація податкових накладних у 2025 році

Податкові накладні (ПН), як і розрахунки коригування (РК) до них, складають в електронній формі і обов’язково реєструють у Єдиному реєстрі податкових накладних (ЄРПН) через електронний кабінет. Як відомо, без реєстрації ПН не дійсна, а у покупця немає податкового кредиту. Реєстрацію ПН, як правило, проводить постачальник товарів (робіт, послуг). Та є й особливі випадки, коли податкові накладні складає отримувач товарів (робіт, послуг), якщо він є платником ПДВ. З’ясуємо, хто саме та за яких умов реєструє податкові накладні.

Нові посадові оклади за ЄТС з 1 січня 2026 року

Реєстрація податкових накладних: хто здійснює

Реєструє податкові накладні той, хто їх склав. Тобто якщо їх склала установа — постачальник товарів (робіт, послуг), реєструє їх саме вона.

Однак є виняток, коли покупець — платник ПДВ отримує товари (роботи, послуги) від постачальника — нерезидента, реєстрація ПН здійснюється безпосередньо покупцем, а не постачальником.

Щодо РК ситуація дещо інша. Тут РК може реєструвати може як постачальник, так і покупець. Детальніше — в таблиці нижче.

ХТО РЕЄСТРУЄ РОЗРАХУНОК КОРИГУВАННЯ (РК) У ЄРПН (п. 192.1 ПКУ) | |

постачальник | покупець |

у результаті коригування збільшується сума компенсації вартості товарів (послуг) | у результаті коригування зменшується сума компенсації вартості товарів (послуг). Продавець має попередньо скласти РК та надіслати його покупцю. |

результат коригування не змінює суму компенсації вартості товарів (послуг) (так звані «нульові» РК) | РК складається отримувачем послуг від нерезидента з місцем їхнього постачання на території України |

РК до ПН, яка не видається покупцю (незалежно від того, чи зменшується чи збільшується в результаті такого коригування вартість товарів (послуг)) | |

Реєстрація податкових накладних: умови

Реєстрація ПН і РК у 2025 році можлива за однієї умови — якщо сума ПДВ у них не перевищує суми ліміту реєстрації, який обчислюється за формулою, що у п. 2001.3 Податкового кодексу України (далі — ПКУ).

Якщо ж сума ПДВ у них більша, установа має перерахувати з поточного реєстраційного рахунку різницю цієї суми на реєстраційний рахунок у системі електронного адміністрування ПДВ. Лише після цього здійснюється реєстрація.

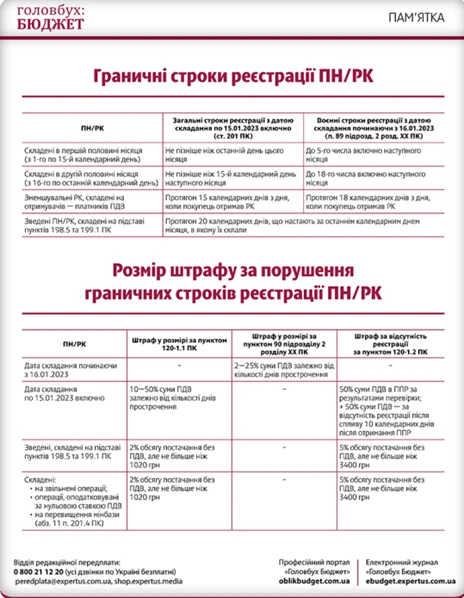

Термін реєстрації податкових накладних 2025

Установа — платник ПДВ реєструє ПН і РК до них у строки, які залежать від дати складання цих документів або дати їхнього отримання покупцем товарів (робіт, послуг). Строки реєстрації ПН і РК 2025 року наведемо у таблиці нижче. Зверніть увагу, що ще з 08 лютого 2023 року діють тимчасові терміни реєстрації ПН і РК. Дані терміни тимчасові та були введені Законом від 12.01.2023 № 2876, який оновив п. 89 і п. 90 підрозд. 2 Перехідних положень ПКУ.

ТЕРМІНИ РЕЄСТРАЦІЇ ПН і РК 2025 | ||

Період складання ПН чи РК | Терміни, що діють з 08 лютого 2023 року* | Звичайні терміни** |

звичайні ПН та РК до них***: | ||

з 1-го по 15-й к. день місяця (включно) | до 5-го к. дня (включно) місяця, який наступний за місяцем їхнього складання | до останнього дня (включно) календарного місяця, в якому вони складені |

з 16-го по останній к. день місяця (включно) | до 18-го к. дня (включно) місяця, який наступний за місяцем їхнього складання | до 15-го к. дня (включно) календарного місяця, наступного за місяцем, в якому вони складені |

тільки до «зменшуючих» РК****: | ||

впродовж місяця | впродовж 18 к. днів з дня отримання такого РК покупцем | впродовж 15 к. днів з дня отримання такого РК до ПН покупцем |

«компенсуючі» зведені ПН/РК: | ||

«компенсуючі» зведені ПН (РК до них), складені за п. 198.5 ПКУ, п. 199.1 ПКУ | діє звичайний термін — впродовж 20 к. днів, що відраховуються за останнім календарним днем місяця їхнього складання (п. 201.10 ПКУ) | |

* діють лише у період воєнного стану та 6 місяців після місяця його скасування (п. 89 підрозд. 2 Перехідних положень ПКУ). За роз’ясненням ДПС дані строки реєстрації в ЄРПН застосовуються до ПН і РК з «датою складання починаючи з 16 січня 2023 року»; ** діяли до 08 лютого 2023 року (згідно п. 201.10 ПКУ) і відновляться через 6 місяців після скасування воєнного стану; *** це ПН і РК, які оформлені на стороннього контрагента, включаючи неплатника, ставки ПДВ — 20%, 14%, 7%. За цими ж правилами реєструються також:

**** це РК, які складені постачальником, результатом яких є зменшення суми компенсації вартості товарів (робіт, послуг). Такі РК реєструються покупцем | ||

Реєстрація податкових накладних: час роботи ЄРПН у 2025 році

Насьогодні реєстрація ПН і РК відбувається за тимчасовими правилами, які діють «на період до припинення або скасування воєнного, надзвичайного стану на території України» (пп. 69.18 підрозд. 10 Перехідних положень ПКУ). ЄРПН у вказаний період працює лише у робочі дні та з 08.00 до 20.00. Однак у граничний день реєстрації ПН і РК операційний день стає цілодобовим, тобто — з 00.00 до 24.00. У вихідні дні ЄРПН не працює. Святкових і неробочих днів під час воєнного стану, нагадуємо, немає.

Скарга покупця на невчасну реєстрацію податкової накладної

Якщо продавець товарів не зареєстрував ПН, то у покупця (платника ПДВ) немає підстав для відображення податкового кредиту з такої операції. Якщо й впродовж 1095 к. днів податкова накладна не буде зареєстрована, покупець втратить право на податковий кредит.

Якщо ПН зареєстровано з запізненням, покупець зможе відобразити податковий кредит лише в тому періоді, коли здійснена реєстрація ПН.

Однак покупець при відсутності вчасної реєстрації ПН має право подати скаргу на покупця через нинішній Додаток 6 до податкової декларації з ПДВ (див. роз’яснення ДПС). Результатом такої скарги може стати позапланова документальна перевірка продавця впродовж 90 к. днів з дня надходження такої заяви (п. 201.10 ПКУ). Виняток, коли скаргу подавати не можна, це зупинка реєстрації ПН чи РК з боку самої ДПС («блокування», п. 201.16 ПКУ).

Право подати скаргу покупець має й у разі допущених помилок у зареєстрованій ПН. Право скаржитися існує 365 к. днів, що настають за граничним строком подання декларації за відповідний звітний період.

Блокування податкових накладних 2025

ПН і РК можуть бути призупинені у реєстрації внаслідок роботи системи моніторингу в автоматичному режимі (так зване «блокування»). Дана процедура здійснюється за правилами та критеріями, які визначені постановою КМУ від 11.12.2019 № 1165 «Про затвердження порядків з питань зупинення реєстрації податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних».

Увага: з 27 вересня 2025 року є деякі зміни в критеріях блокування та безумовної ресєтрації ПН/РК, постанова КМУ від 26.08.2025 № 1048.

Реєстрація податкових накладних: штрафи

За невчасну реєстрацію ПН і РК платник ПДВ сплатить штраф у відсотках від суми ПДВ. Розмір штрафу залежить від періоду прострочення реєстрації. Відлік цього періоду починається з дня, наступного за граничним днем, коли здійснюється реєстрація ПН і РК, до дня фактичної реєстрації цих документів. Розміри штрафів наведено у таблиці нижче. Базою нарахування штрафу є сума ПДВ, яка вказано у несвоєчасно зареєстрованій ПН чи РК. Усі штрафи можуть бути застосовані лише після реєстрації такої ПН/РК, так як тільки тоді стає відомою кількість днів прострочення.

ШТРАФИ ЗА ПОРУШЕННЯ ТЕРМІНІВ РЕЄСТРАЦІЇ ПН і РК 2025 | ||

для звичайних ПН і РК до них | ||

строк порушення | тимчасовий розмір штрафу* | звичайний розмір штрафу** |

< 15 к. днів | 2% | 10% |

від 16 до 30 к. днів | 5% | 20% |

від 31 до 60 к. днів | 10% | 30% |

від 61 до 365 к. днів | 15% | 40% |

≥ 366 к. днів | 25% | 50% |

для «особливих» ПН/РК: | ||

вид ПН/РК | розмір штрафу | |

«компенсуючі» ПН, складені за п. 198.5 ПКУ та п. 199.1 ПКУ, а також РК до них | 2% від обсягу постачання без ПДВ, але не більше 1020 грн | |

ПН на різницю між мінімальною базою та фактичною ціною постачання, які складені за абз. 11 п. 201.4 ПКУ (тип причини «15»), а також РК до них | ||

ПН і РК на звільнені від ПДВ операції з постачання | ||

ПН і РК на операції з постачання за ставкою ПДВ 0% | ||

*діють з 08 лютого 2023 року і далі впродовж воєнного стану та 6 місяців після місяця його скасування (п. 90 підрозд. 2 Перехідних положень ПКУ); ** базові штрафи, які діяли до 08.02.2023 на підставі п. 1201.1 ПКУ та які відновляться у майбутньому, через 6 місяців після скасування воєнного стану | ||

Однак, якщо ПН чи РК узагалі не були зареєстровані й це виявили під час податкової перевірки, то застосовується штраф 50% (див. п. 1201.2 ПКУ та п. 1202.2 ПКУ). Щодо «особливих» ПН і РК (що це — див. вище таблицю зі штрафами) застосовується у такому разі інший штраф — 5% від обсягу постачання без ПДВ, але не більше 3400 грн.

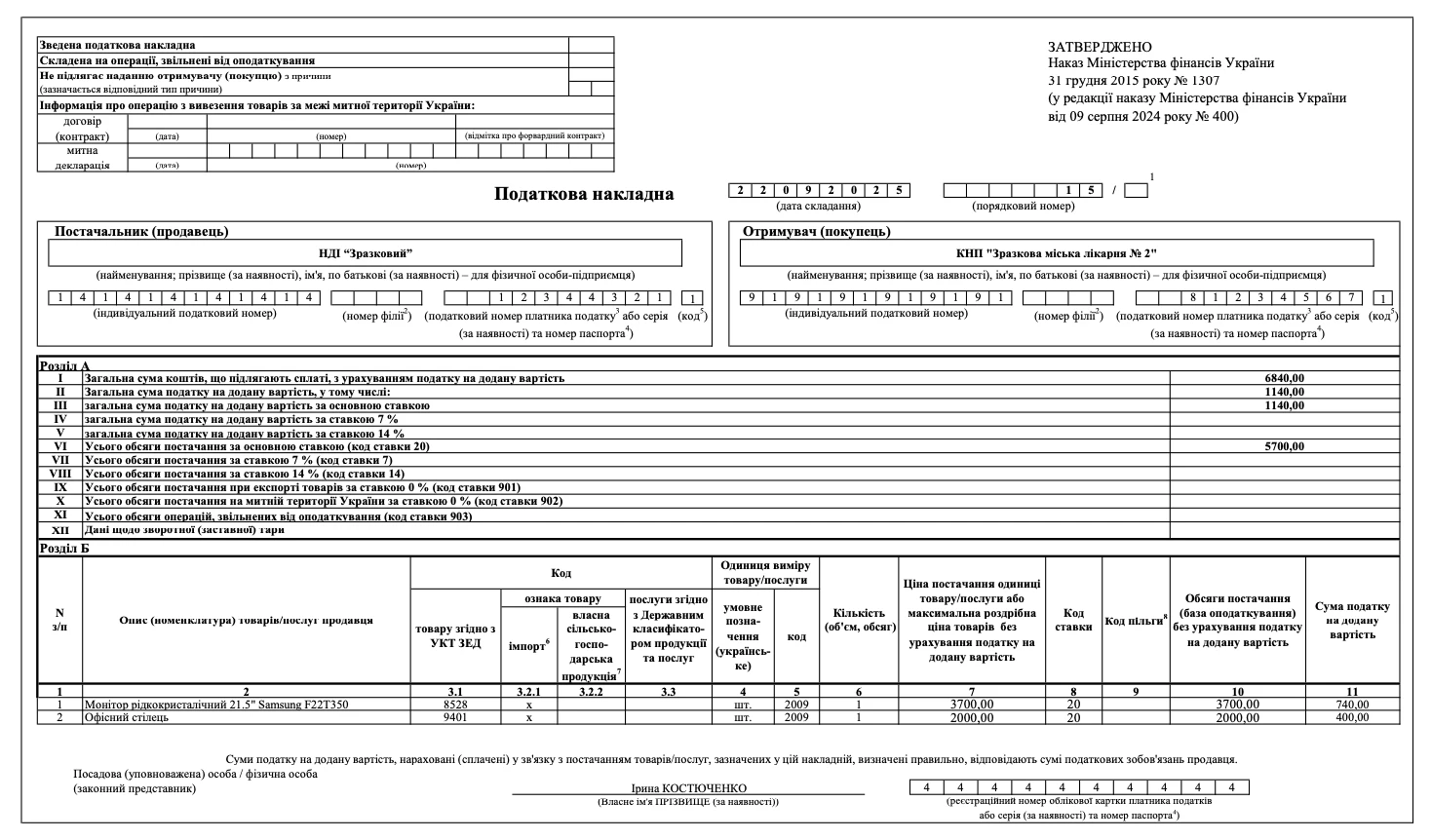

Приклад податкової накладної для реєстрації

Зразок заповненої податкової накладної наведений нижче. Як її заповнити за реквізитами — читайте у матеріалі Податкова накладна 2025: зразок та порядок заповнення.

Висновки:

- податкову накладну до неї треба зареєструвати у ЄРПН, аби вона була дійсною й надавала право покупцям на податковий кредит з ПДВ. Це ж саме стосується розрахунку коригування до податкової накладної;

- для реєстрації податкової накладної є спеціально відведені терміни;

- при реєстрації податкової накладної можливим є призупинення реєстрації (блокування) з боку системи.