Електронна декларація — заповнення

Порядок заповнення електронної декларації

Електрона декларація складається із 16 розділів. Залежно від майнового становища декларанта і його сім’ї заповнюються окремі або усі розділи електронної декларації. Під час заповнення можна не дотримуватись черговості, а заповнювати будь-який розділ на вибір. Розглянемо детально, що і в якому розділі треба зазначати.

Загальні рекомендації до заповнення електронної декларації

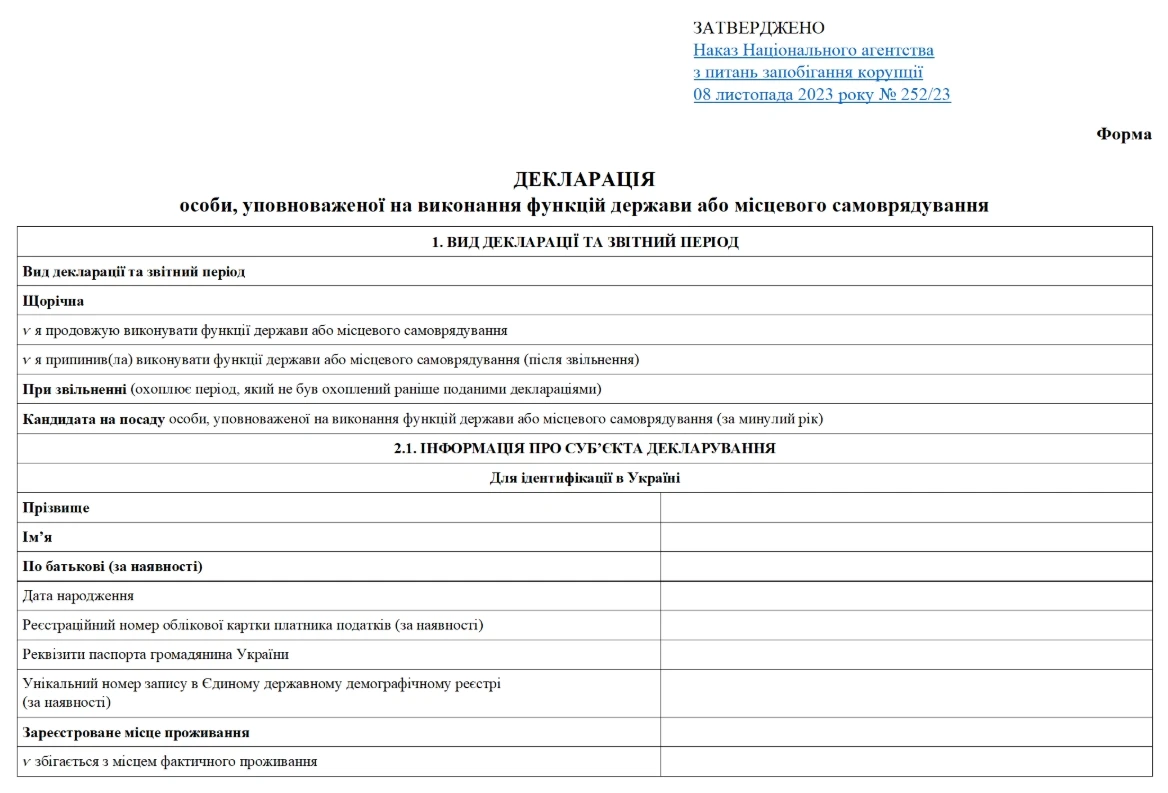

З 11 жовтня 2024 року діє форма електронної декларації з наказу НАЗК від 08.11.2023 № 252/23). В оновленій формі електронної декларації змін практично не було — там виправили деякі пропущені поля у word-версії бланку, які і без цього існували в електронному кабінеті, а також одну друкарську помилку у полі про місце фактичного проживання.

Нові посадові оклади за ЄТС з 1 січня 2026 року

При вирішенні всіх питань при заповненні декларації керуватися потрібно, в першу чергу:

- Порядком заповнення та подання декларації особи, уповноваженої на виконання функцій держави або місцевого самоврядування, який затверджений наказом НАЗК від 28.11.2023 № 252/23;

- також Законом України «Про запобігання корупції» від 14.10.2014 № 1700 (далі — Закон № 1700). У ст. 45 Закону № 1700 й установлена вимога подачі електронних декларацій особами, які виконують функції держави або місцевого самоврядування.

При відсутності відповіді на складні питання — слід звернутися за особистим роз’ясненням до НАЗК (технічна підтримка при заповненні електронних декларацій — [email protected] на освітньому ресурсі НАЗК також є телефон).

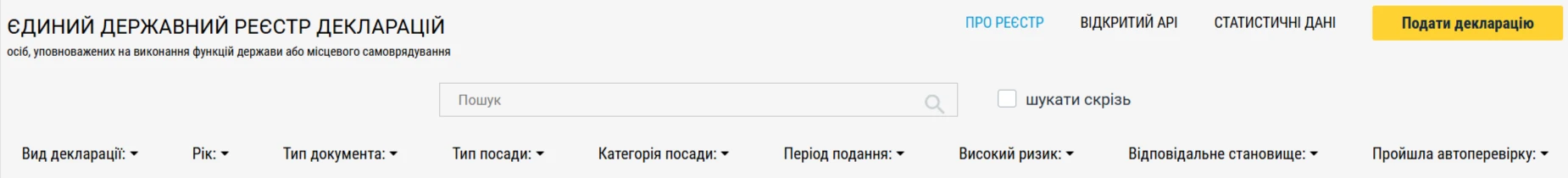

Де заповнити електронну декларацію

Для заповнення електронної декларації треба здійснити вхід до системи з використанням особистого кваліфікованого електронного підпису (КЕП).

СКАЧАТИ НОВУ ФОРМУ ДЕКЛАРАЦІЇ⤴️

Хто має право не подавати декларцію під час воєнного стану

Зверніть увагу, що скасована норма про звільнення від обов’язкового подавання електронних декларацій під час дії воєнного стану. Виключенням є суб’єкти декларування, які виконують завдання в інтересах національної безпеки чи перебувають на територіях, які постраждали від військової агресії рф проти України.

У попередніх публікаціях ми розповідали про зміни в поданні електронних декларацій, а також про перелік суб’єктів, тимчасово звільнених від деклраування, та строки відновлення декларування саме для них.

Електронна декларація: інструкція з заповнення

Декларація кандидата на посаду: зразок

Декларація виду «кандидата на посаду» подається за період з 01 січня до 31 грудня включно, що передує року, в якому особа подала заяву на зайняття посади.

Покрокова інструкція особам, що вперше подаватимуть декларацію:

- для подання декларації необхідно мати кваліфікований електронний підпис (КЕП), перелік органів надавачів КНЕДП можна знайти за посиланням;

- декларація заповнюється та подається:

- особисто суб’єктом декларування на офіційному вебсайті Національного агентства з питань запобігання корупції (НАЗК), що знаходиться за посиланням; або

- на офіційному вебсайті НАЗК за посиланням, де на головній сторінці є кнопка «подати декларацію»;

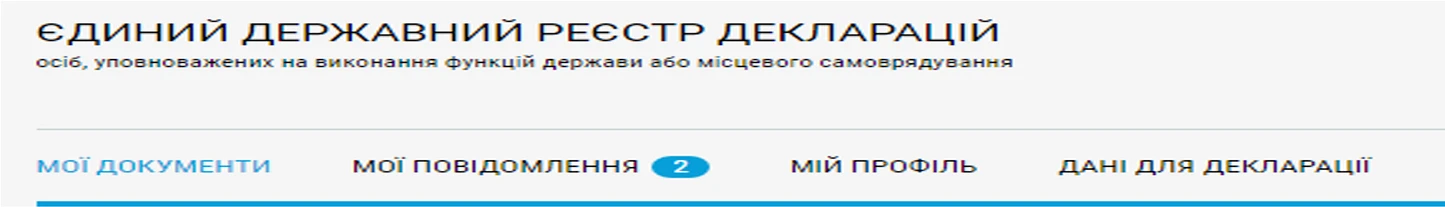

- необхідно пройти автентифікацію у власному персональному електронному кабінеті — Єдиному державному реєстрі декларацій осіб, уповноважених на виконання функцій держави або органу місцевого самоврядування:

- зазначити номер телефону;

- зазначити електронну скриньку;

- на електронну скриньку прийде лист — підтвердження, де потрібно перейти за посиланням;

- за допомогою КЕП та паролю Ви зайдете у власний кабінет суб’єкта декларування;

- у вкладці «мій профіль» — додати власну дату народження;

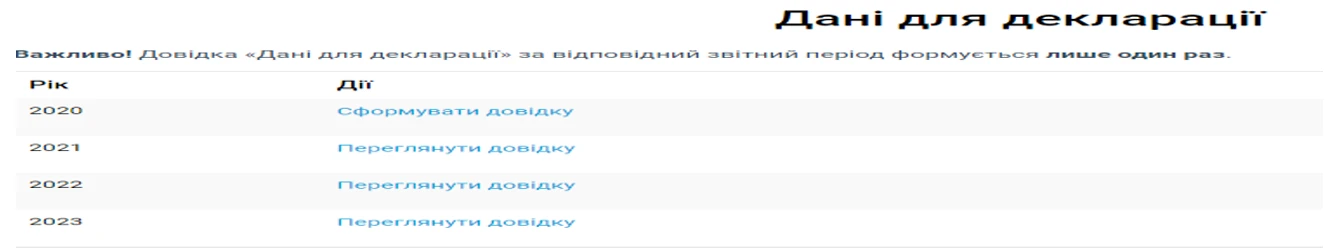

- у вкладці «дані для декларації» сформувати дані за рік який Вам необхідні дані;

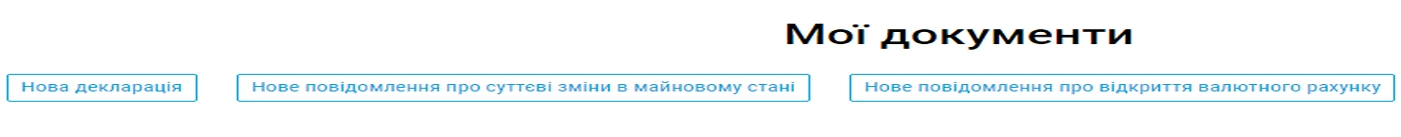

- у вкладці «Мої документи» натискаєте «Нова декларація»;

- вид декларації : «Кандидата на посаду»;

- код ЄДРПОУ.

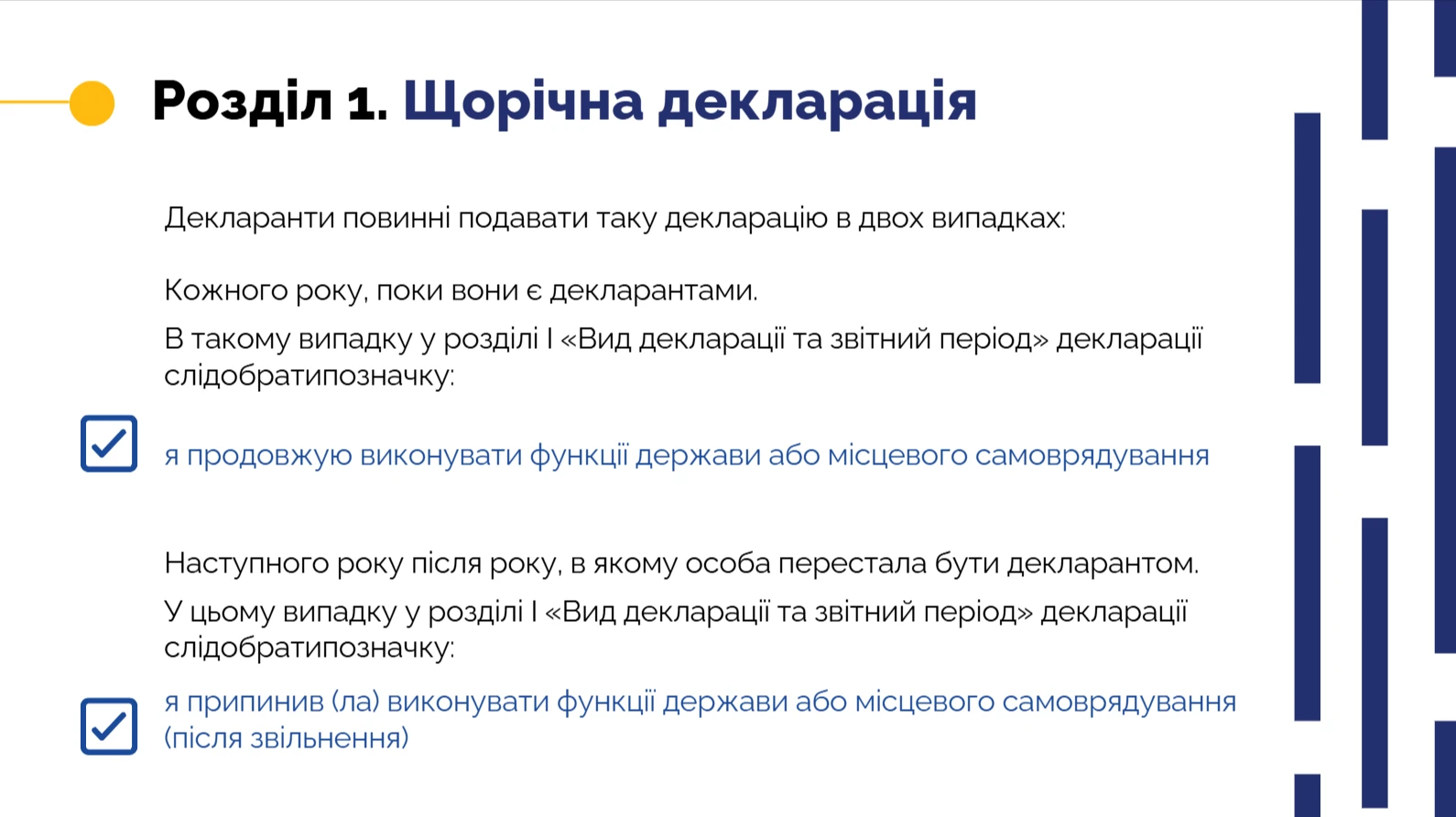

Електронна декларація — розділ 1 «Вид декларації та звітний період»

При заповненні розділу 1 електронної декларації вказується її тип, яких є чотири варіанти, а також звітний період. Правила заповнення електронної декларації залежно від її типу наведені у таблиці нижче.

ЕЛЕКТРОННА ДЕКЛАРАЦІЯ ТА ЗВІТНИЙ ПЕРІОД | ||

Електронна декларація | Звітний період | Примітка |

щорічна (з продовженням виконанням функцій держави) | минулий рік | у 2026 році щорічна подається за 2025 рік (тобто звітний період — 2025) |

щорічна (після звільнення) | рік, у якому звільнився декларант | якщо звільнення було у 2025 році, то у 2026 році декларуються доходи й майно за повний 2025 рік |

при звільненні | з 01 січня поточного року по дату звільнення | декларується поточний період, якщо звільнення у поточному році |

кандидата на посаду | минулий рік | якщо конкурс* у поточному році, декларуються доходи і майно за минулий рік, якщо укладення трудового договору у минулому році — додатково слід задекларувати і поточний рік |

* конкурсу під час воєнного стану немає. Натомість запроваджена спрощена процедуру вступу на посади держслужби та посади в ОМС у період дії воєнного стану (див. роз’яснення НАДС) | ||

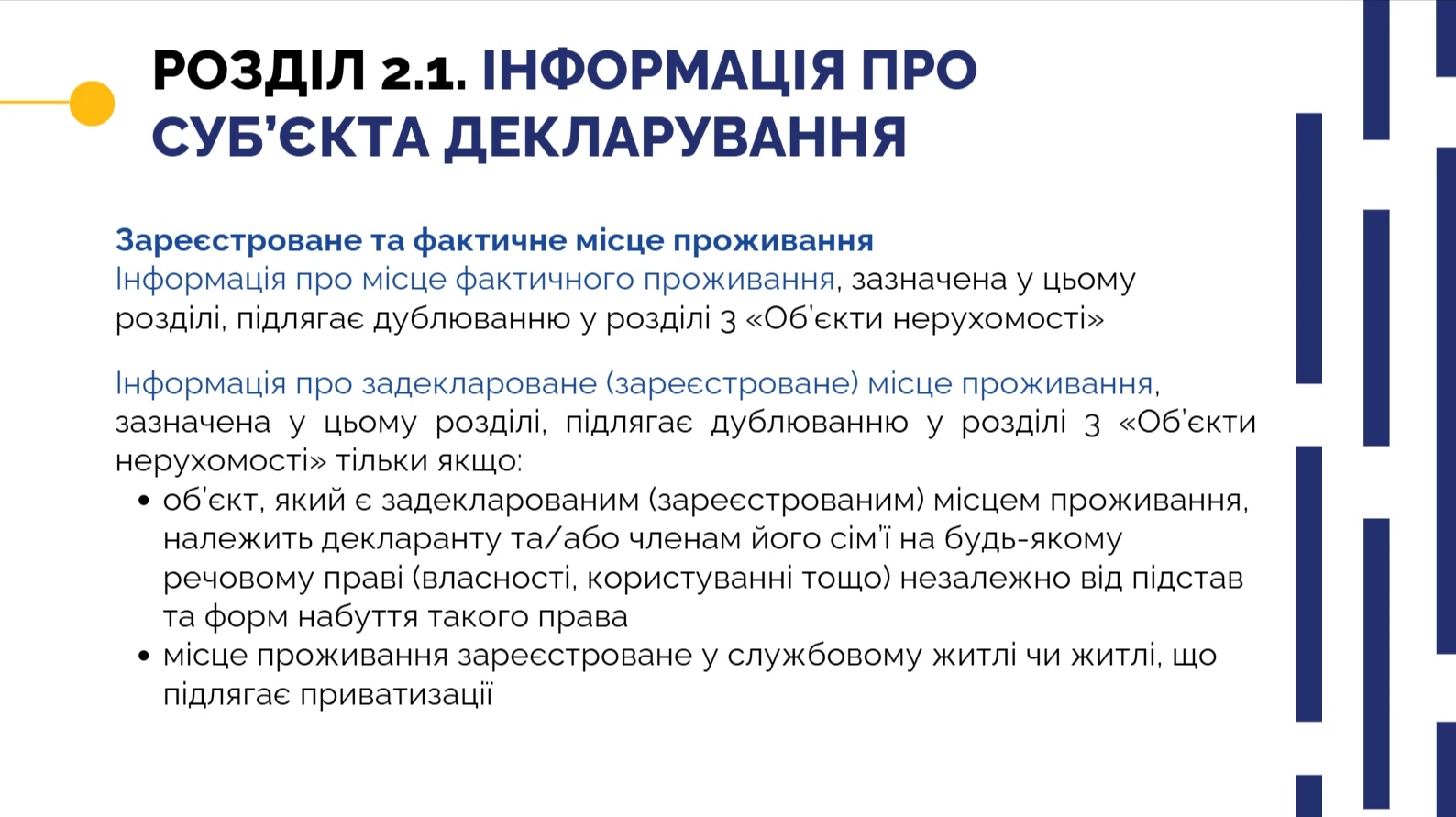

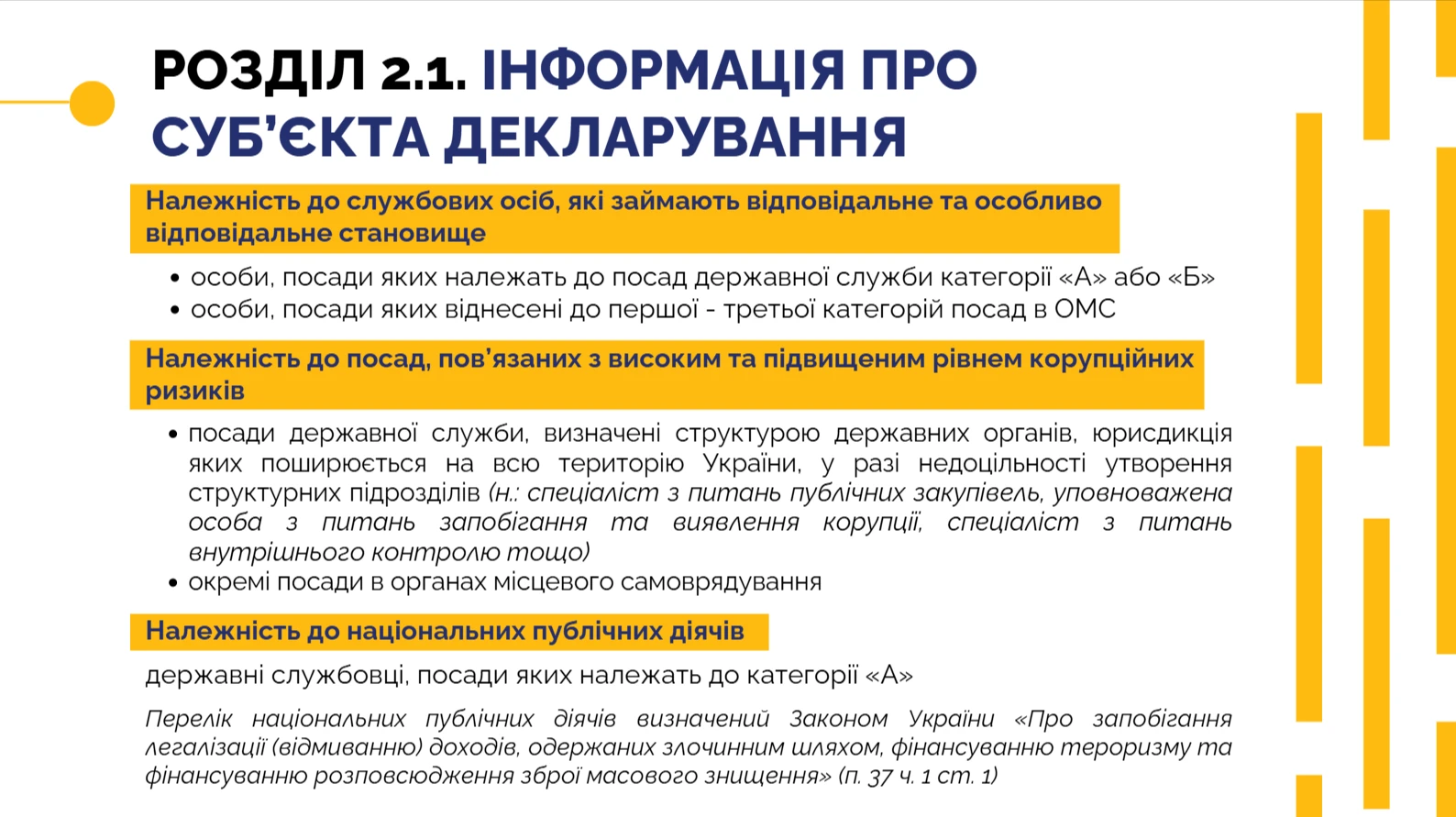

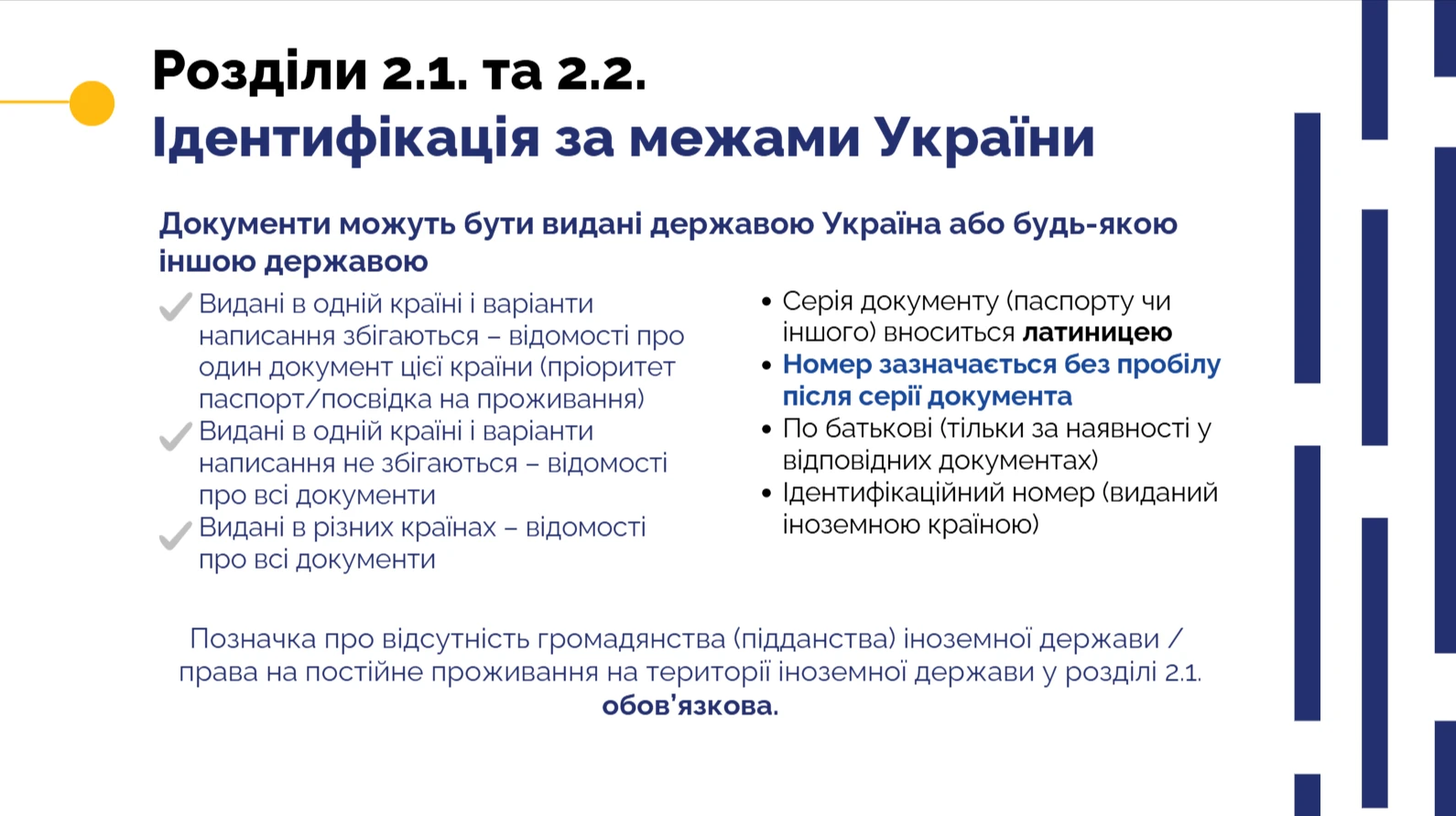

Електронна декларація — розділ 2.1 «Інформація про суб’єкта декларування»

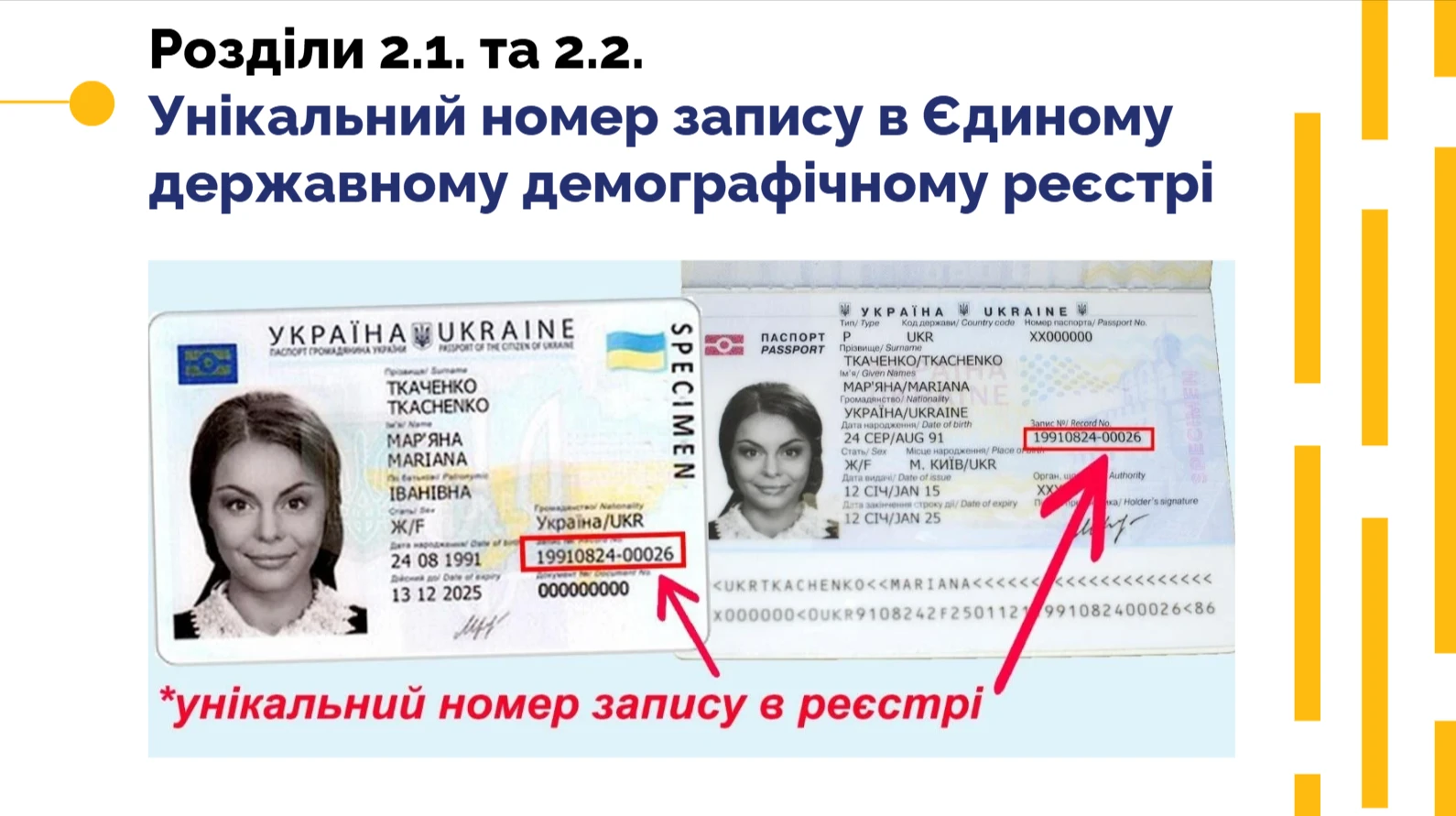

Заповнення електронної декларації неможливе без зазначення відомостей декларанта про себе. У цьому розділі зазначається лише дата народження, а прізвище, ім’я, по батькові і податковий номер (РНОКП) автоматично зчитуються з особистого КЕП, тому їх змінити чи відредагувати не можна. Тому при отриманні КЕП треба уважно заповнити анкету.

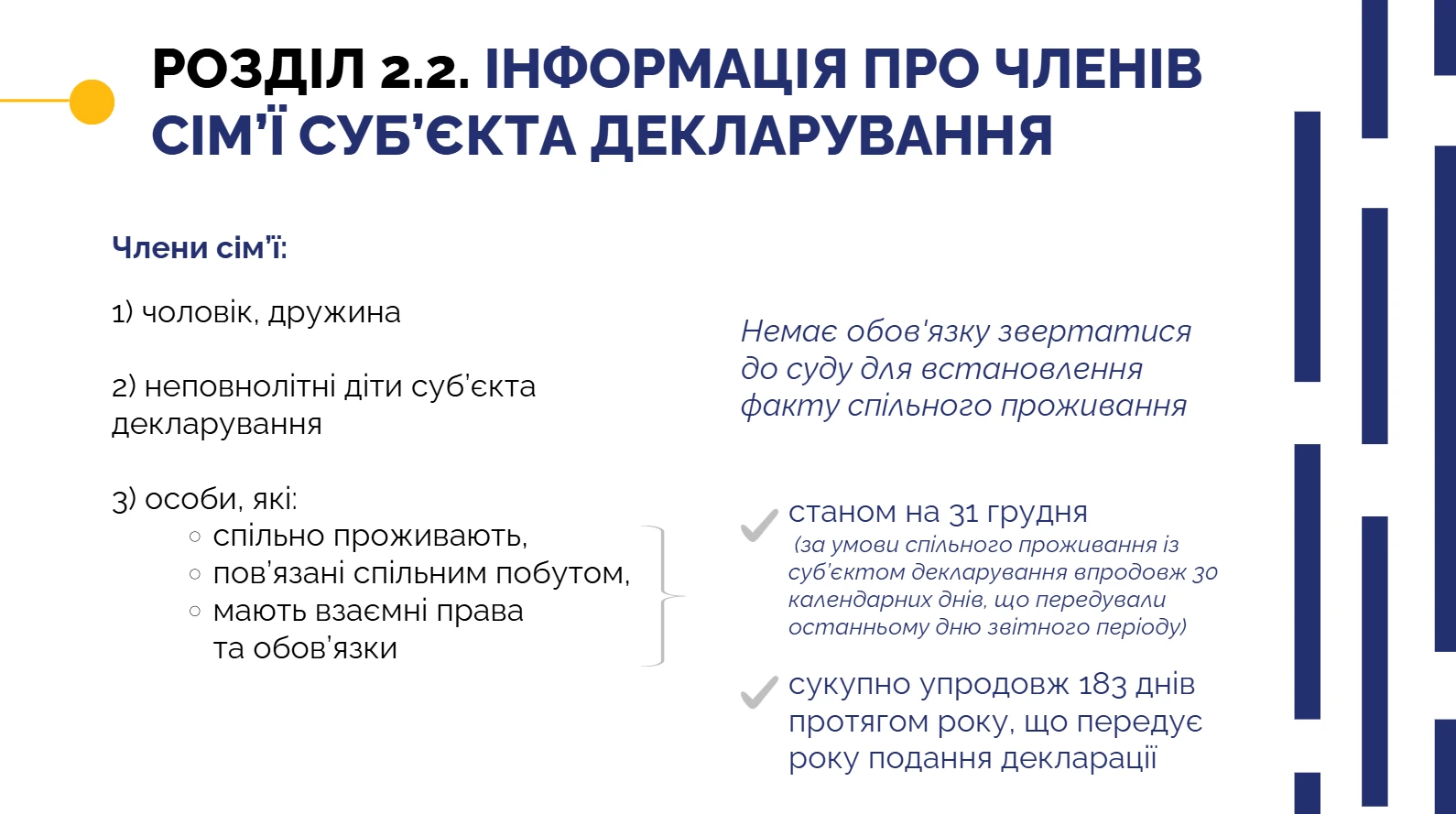

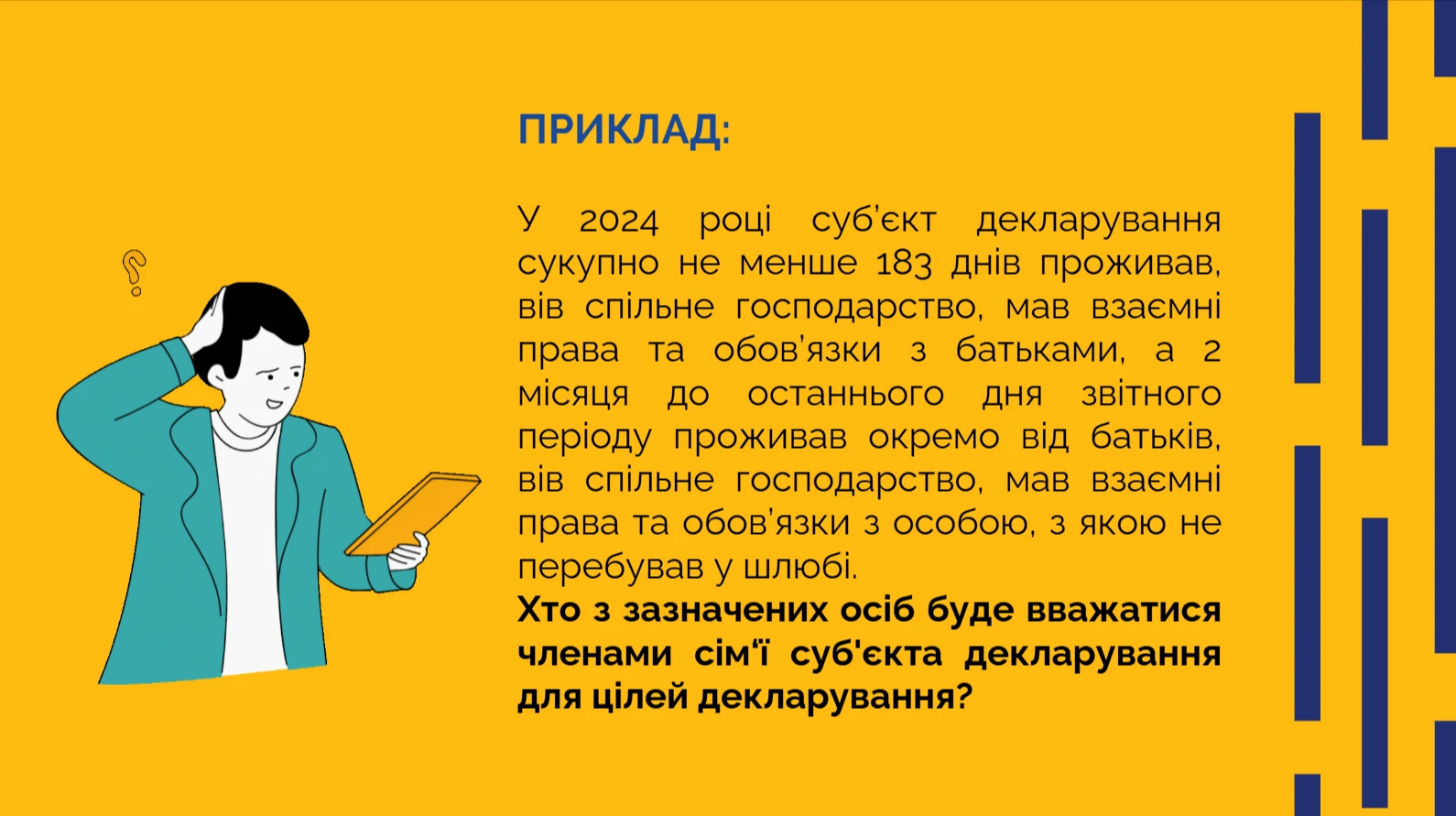

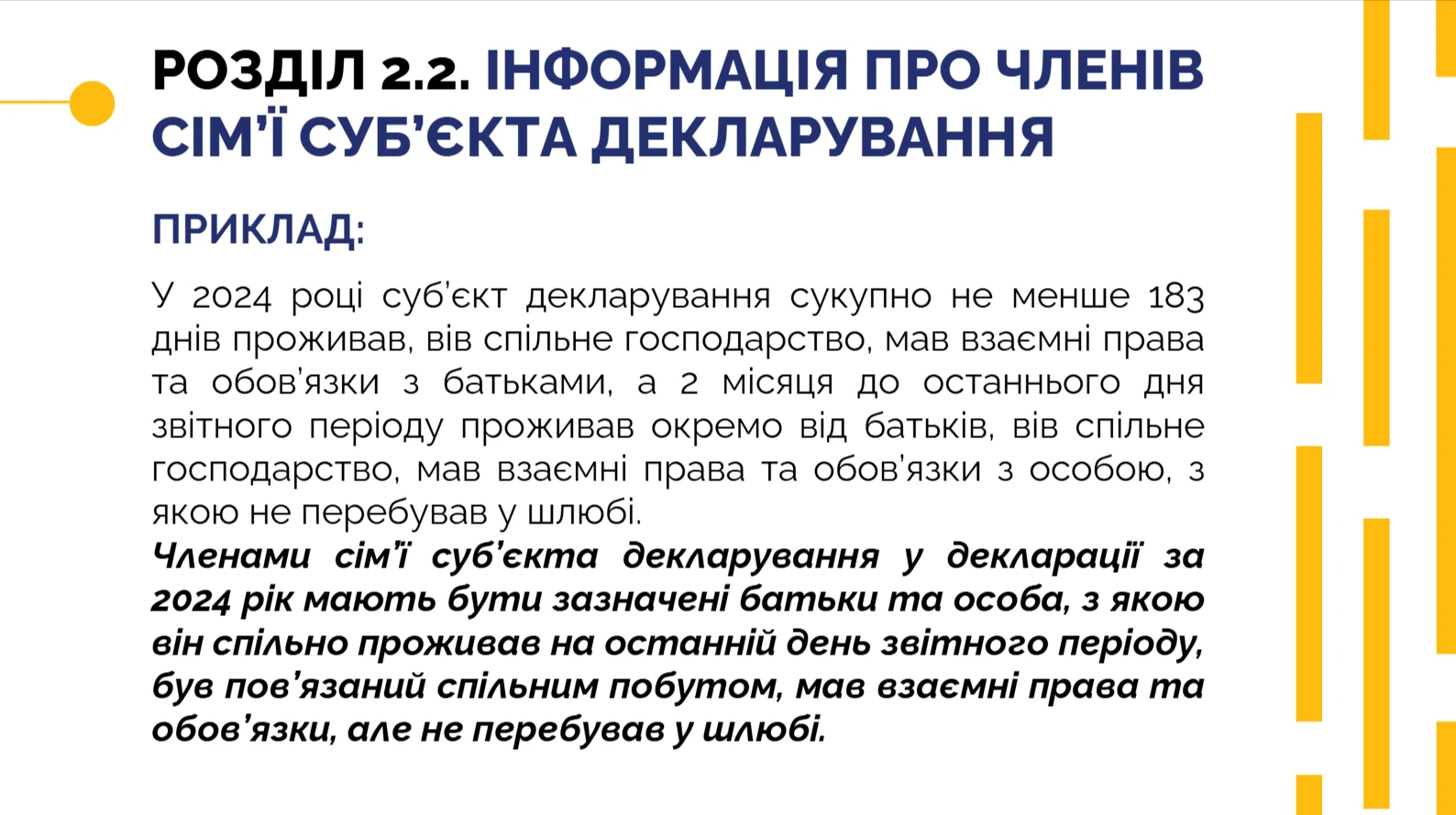

Електронна декларація — розділ 2.2 «Інформація про членів сім’ї суб’єкта декларування»

У цьому розділі наводиться інформація про членів сім’ї. За ч. 1 ст. 1 Закону № 1700 це подружжя, діти, батьки декларанта, особи під опікою чи піклуванням та інші особи. Основною умовою віднесення до цих осіб є одночасна наявність трьох умов:

- спільно проживають;

- пов’язані спільним побутом;

- мають взаємні права та обов’язки.

Для зразкового подання електронних декларацій за наявності членів сім’ї наводяться про них такі відомості:

- тип зв’язку;

- прізвище, ім’я, по батькові;

- дату народження;

- громадянство та інші дані.

Якщо членів сім’ї немає — розділ 2.2 не заповнюється.

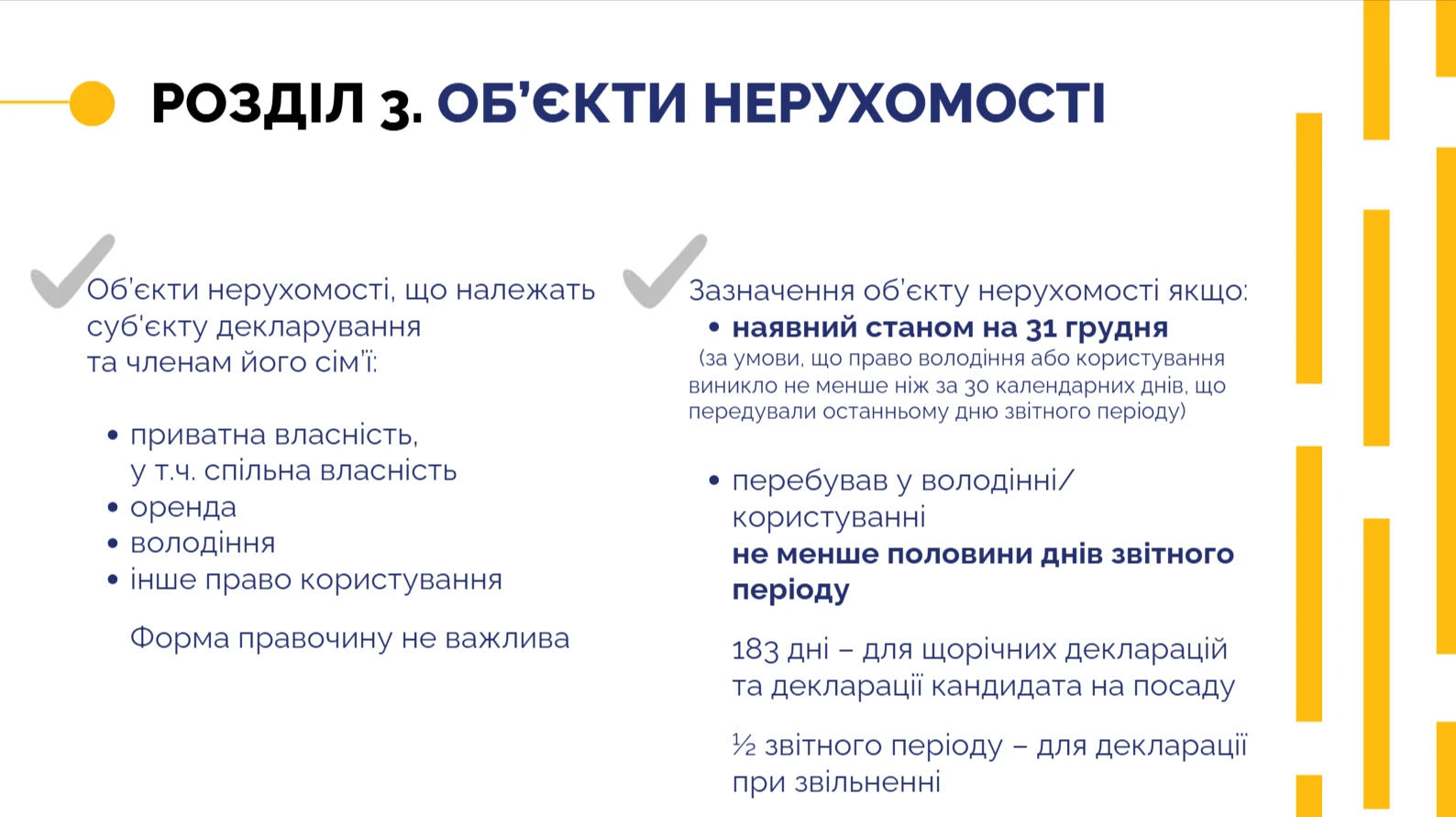

Електронна декларація — розділ 3 «Об’єкти нерухомості»

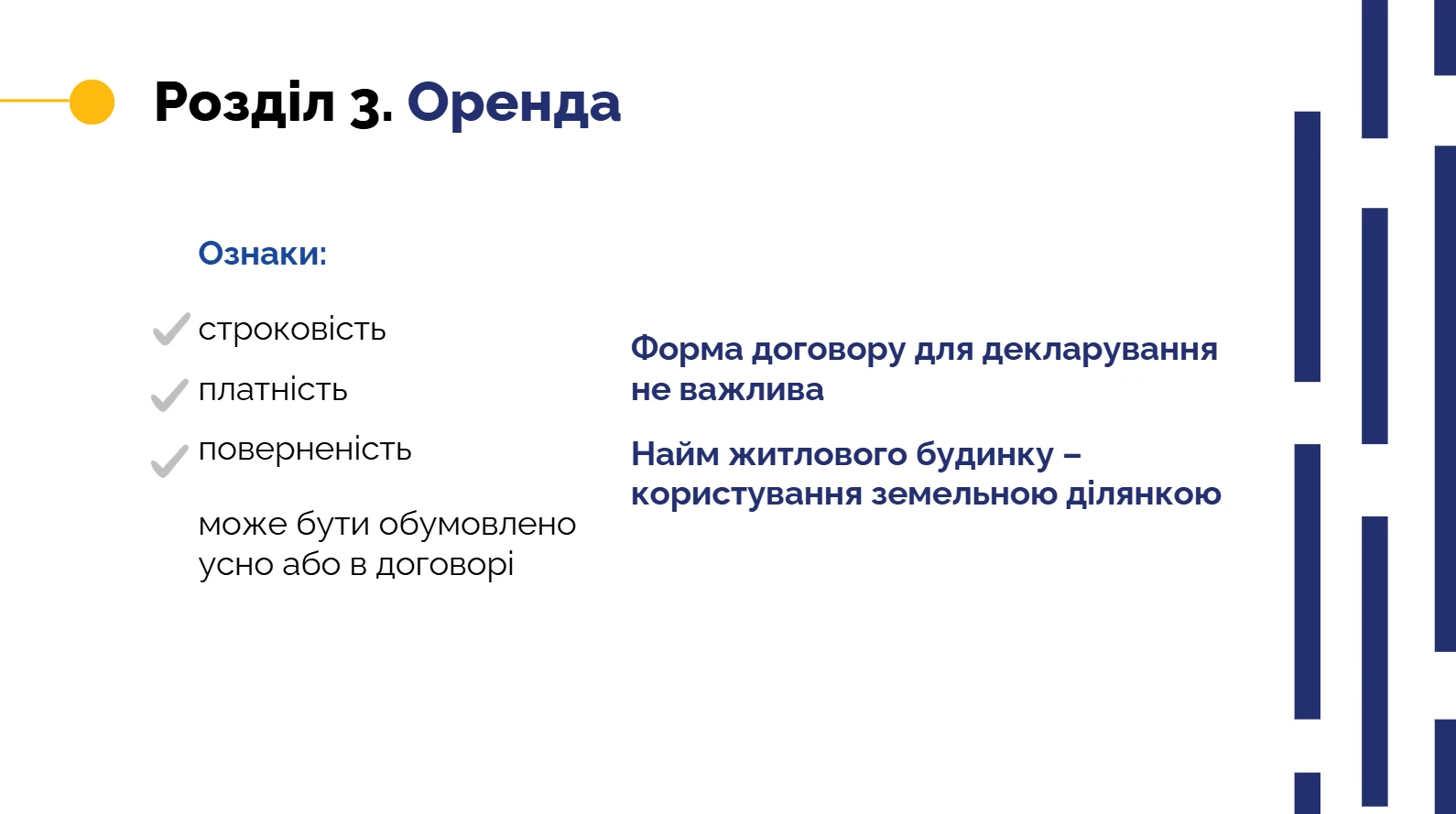

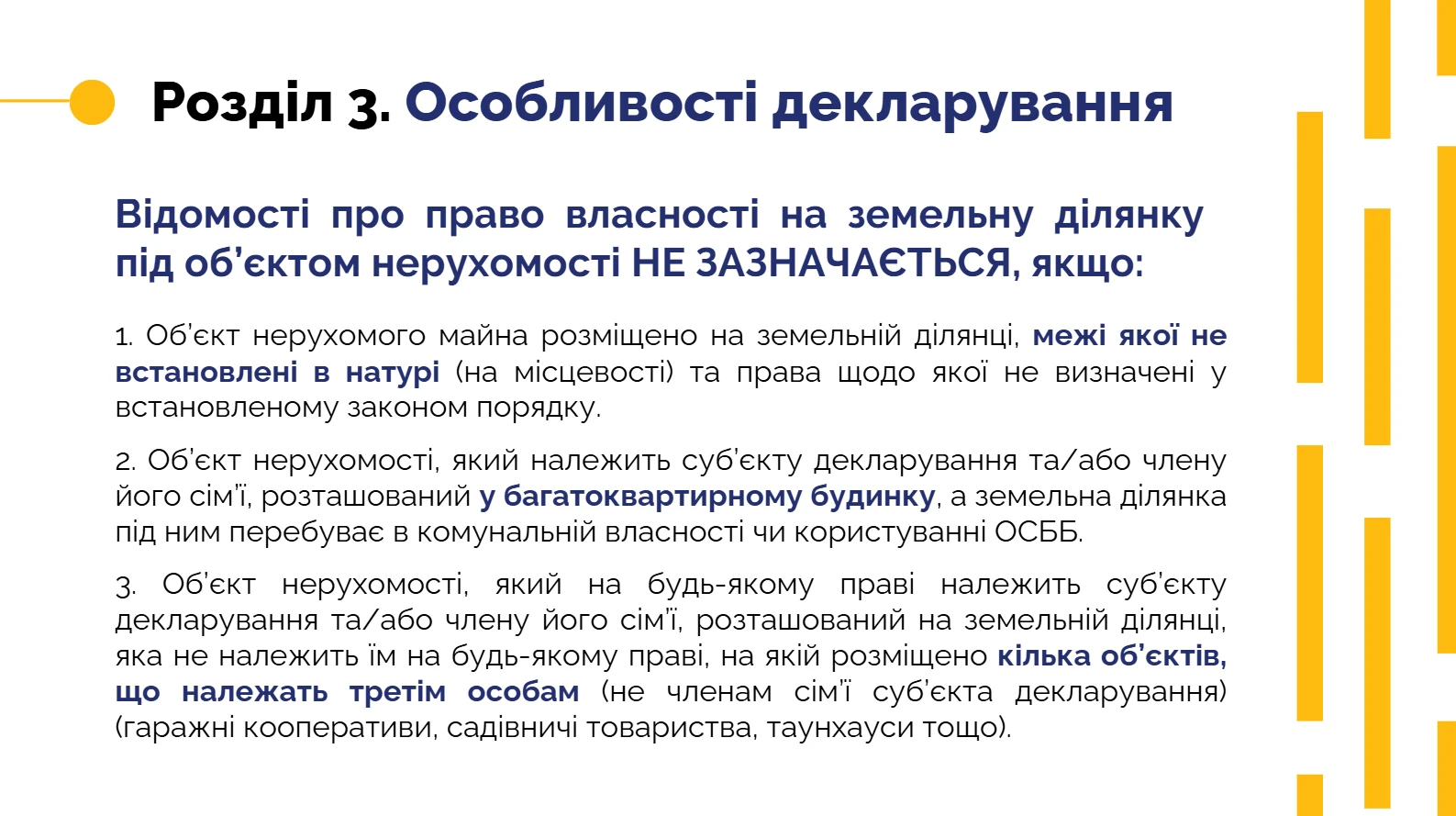

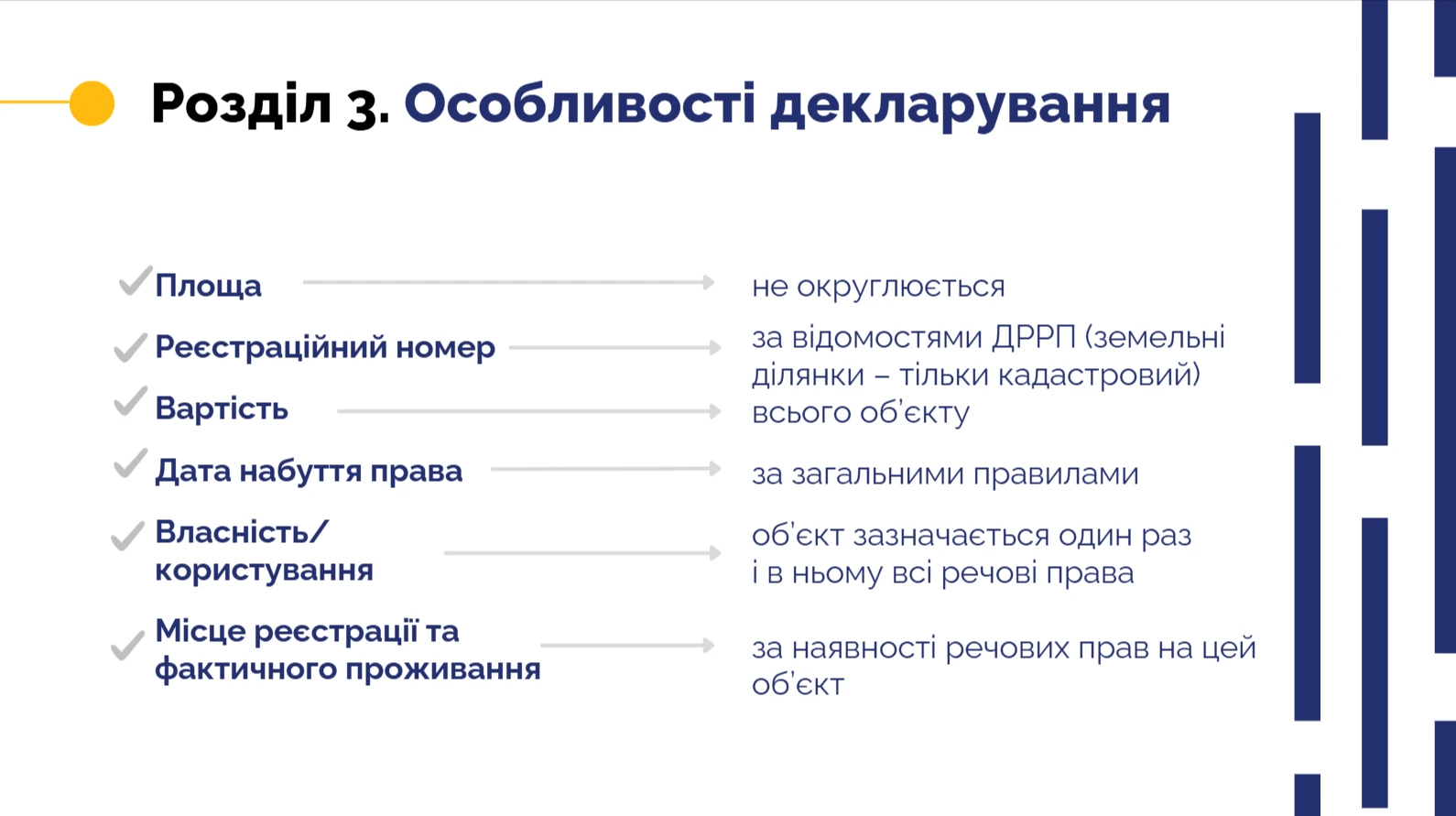

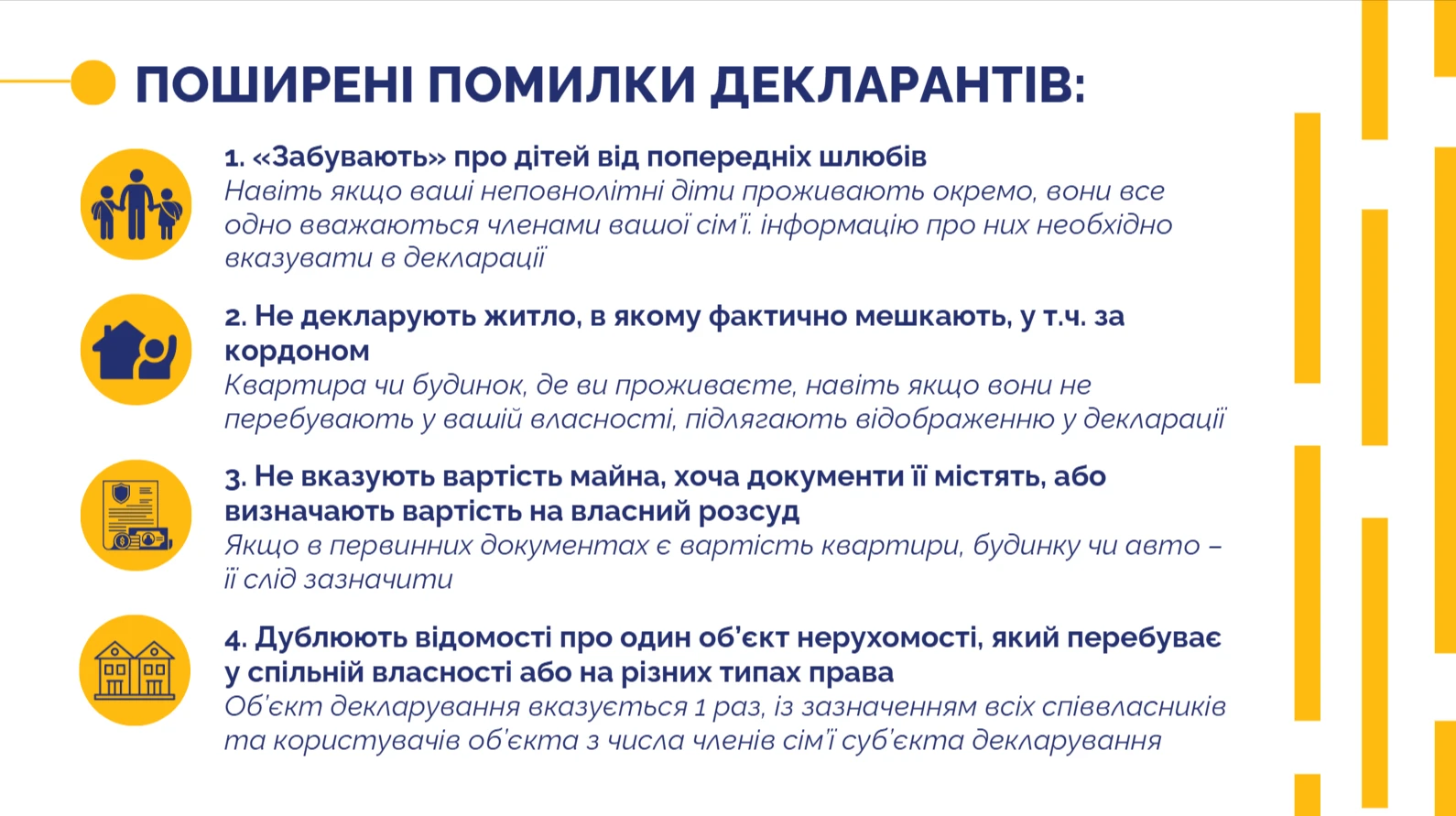

У цьому розділі декларуються всі об’єкти нерухомості, земельні ділянки, які перебувають у власності (приватній, спільній тощо) у декларанта та/або члена його сім’ї, або якими вони володіють чи користуються, зокрема орендують.

Якщо майно перебуває у спільній частковій власності, то зазначаються всі співвласники та їхні частка володіння (у відсотках). У випадку спільної сумісної власності, яка не передбачає виділення часток, у декларації при додаванні нового об’єкта в полі «Тип права» слід обрати варіант «Спільна сумісна власність» і тоді потреби зазначати частку немає.

Якщо об’єкт декларування перебуває у спільній власності суб’єкта декларування та членів його сім’ї (або третіх осіб), то такий об’єкт зазначається у декларації лише один раз. При цьому суб’єкт декларування повинен зазначити інформацію про всіх співвласників такого об’єкта декларування. Тобто не слід цей об’єкт повторно відображати як об’єкт, що стосується члена сім’ї. Наприклад, якщо квартира належить суб’єкту декларування та члену його сім’ї з часткою спільної власності по 50%, то об’єкт додається в декларацію один раз як об’єкт нерухомості із зазначенням кожного співвласника квартири і відповідних часток спільної власності. Це правило стосується не лише нерухомості, але й іншого майна, зокрема транспортних засобів.

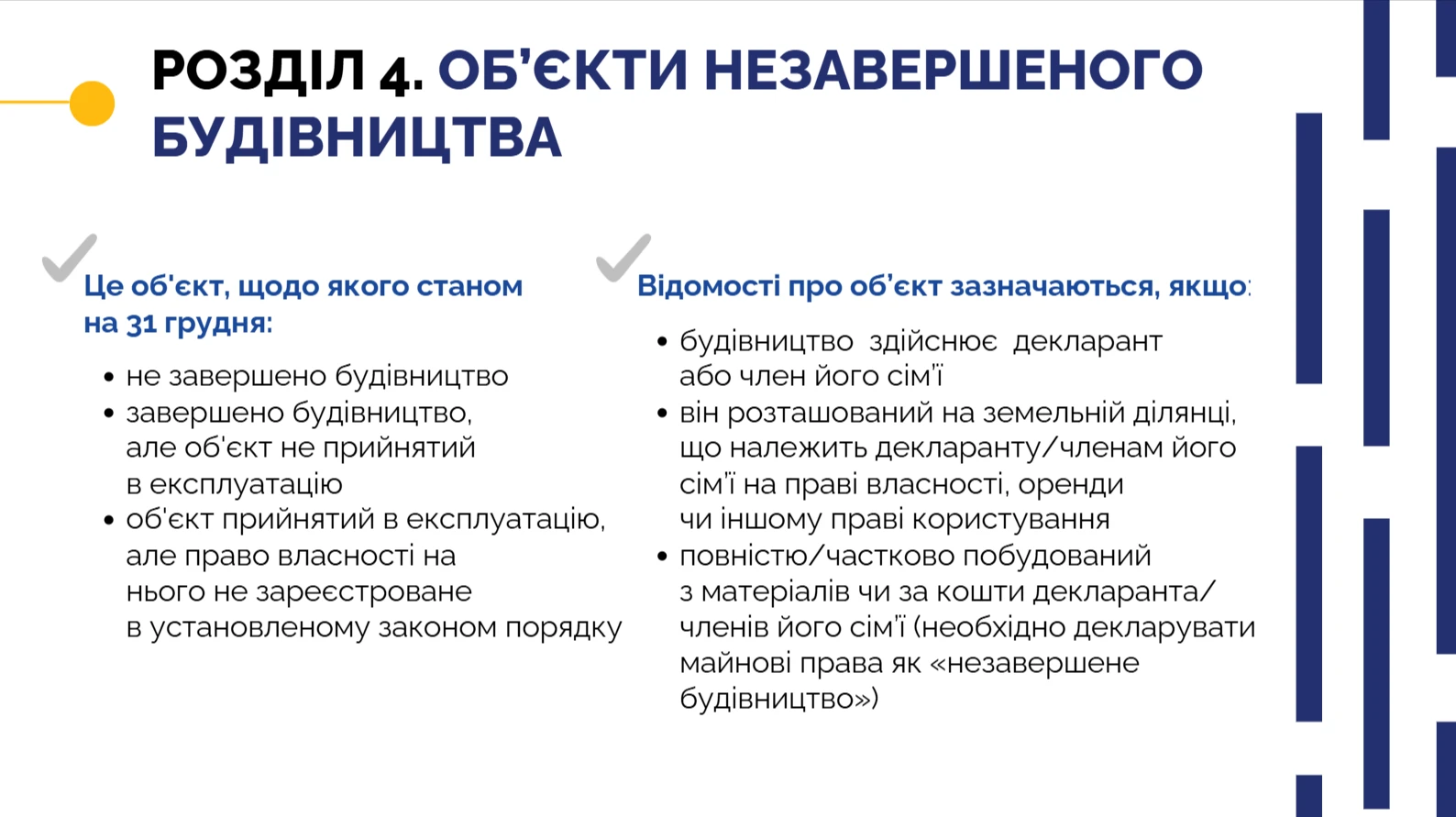

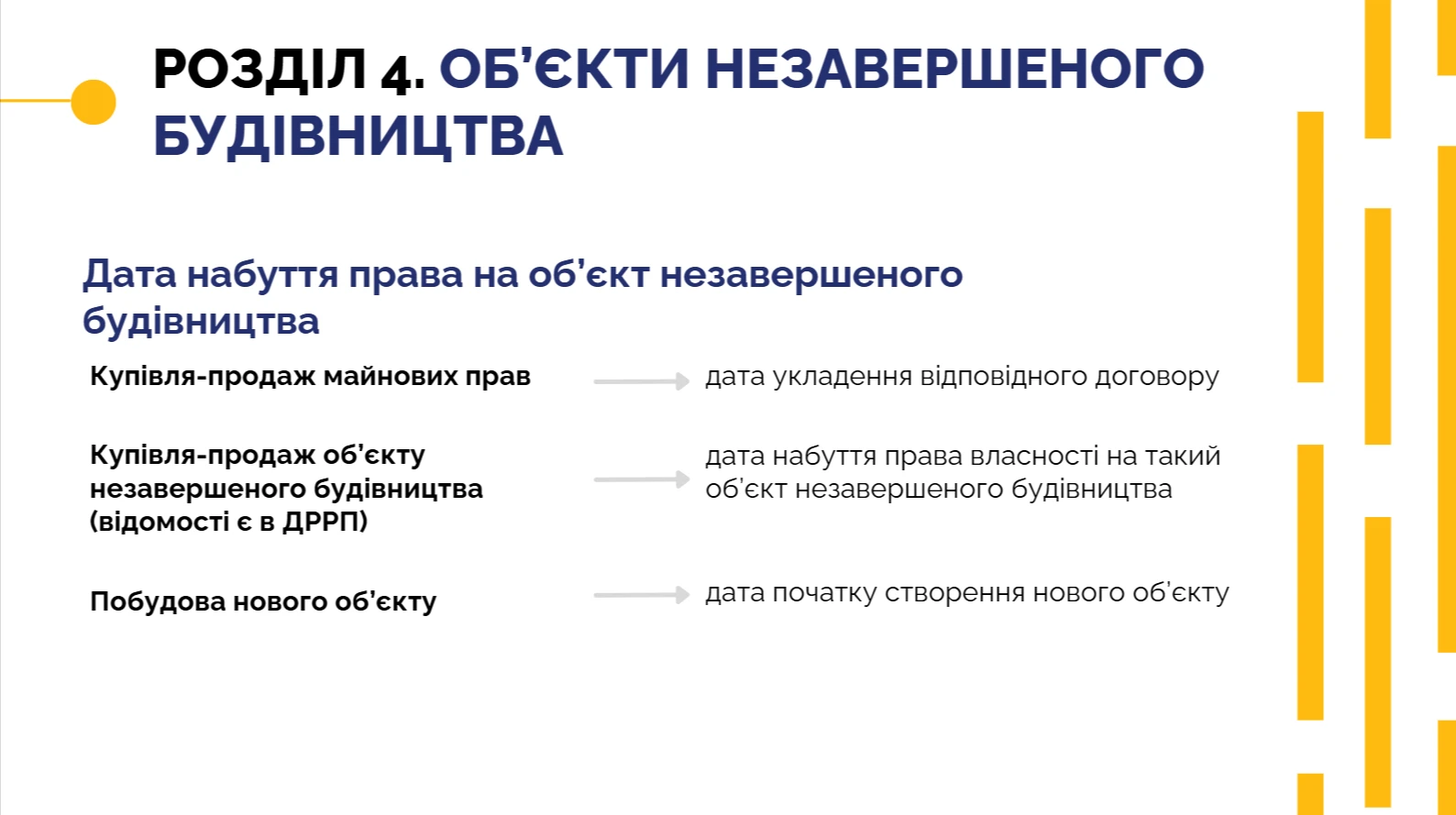

Електронна декларація — розділ 4 «Об’єкти незавершеного будівництва»

Аналогічно попередньому розділу заповнюється розділ 4 про об’єкти незавершеного будівництва.

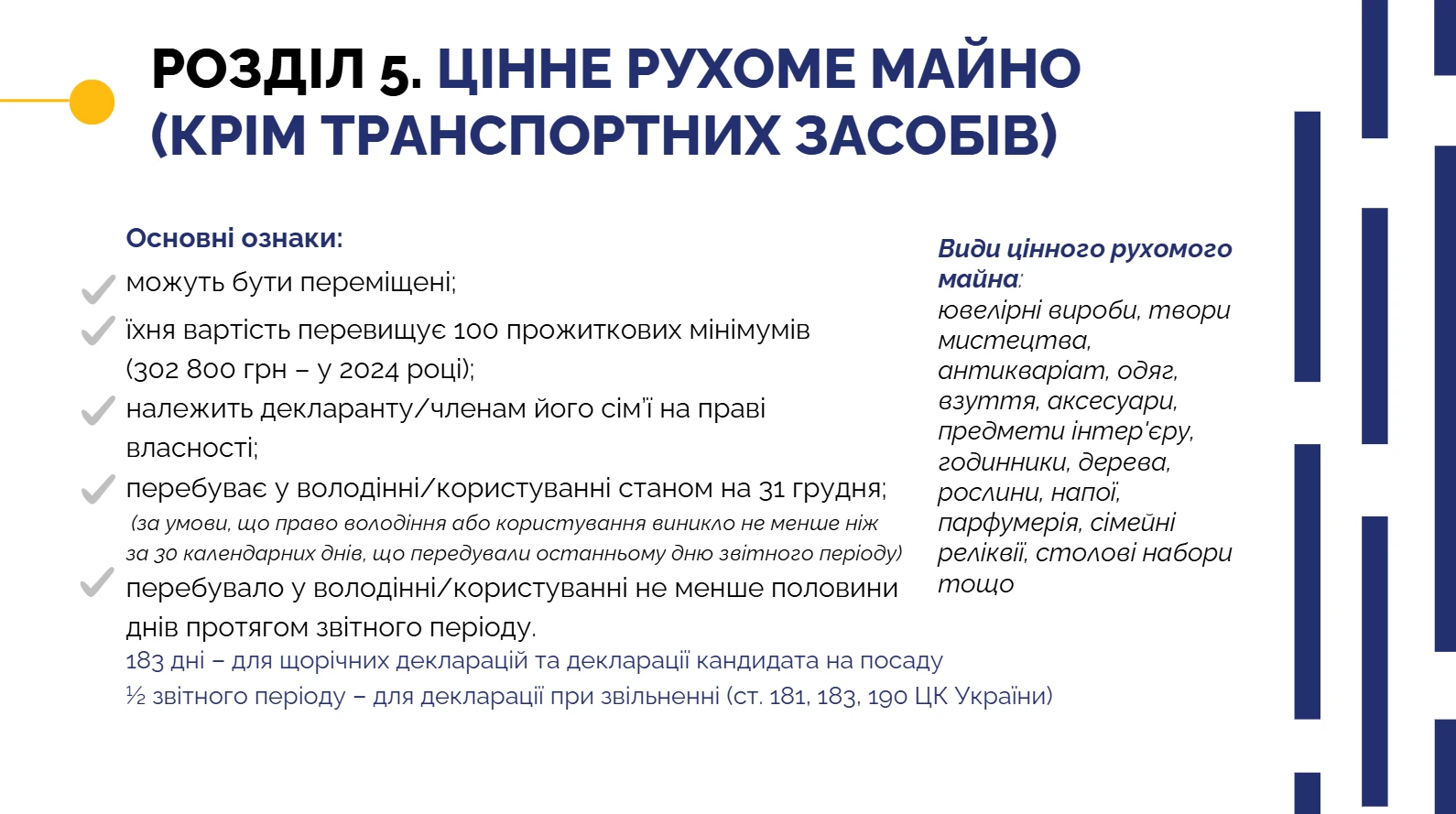

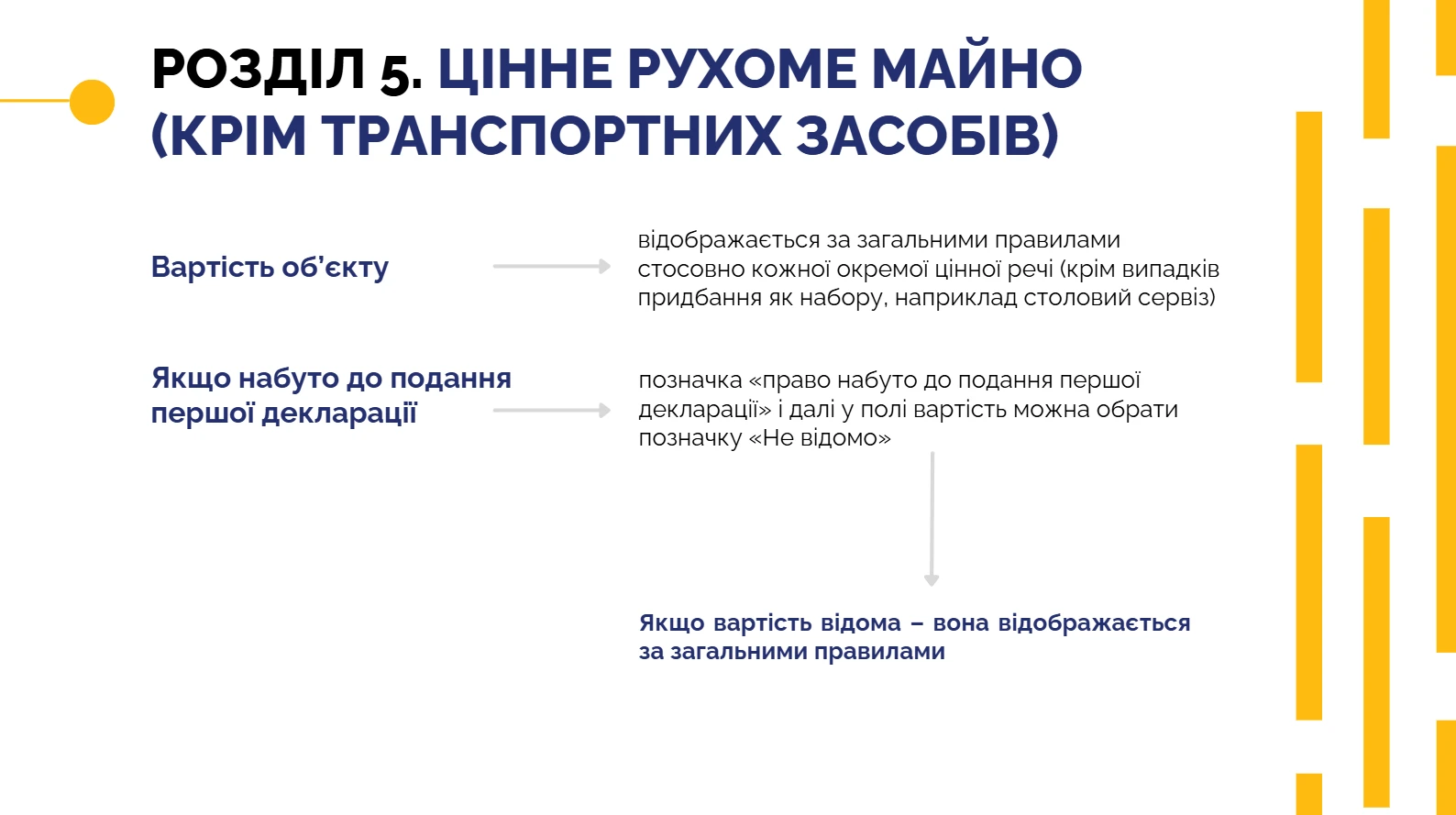

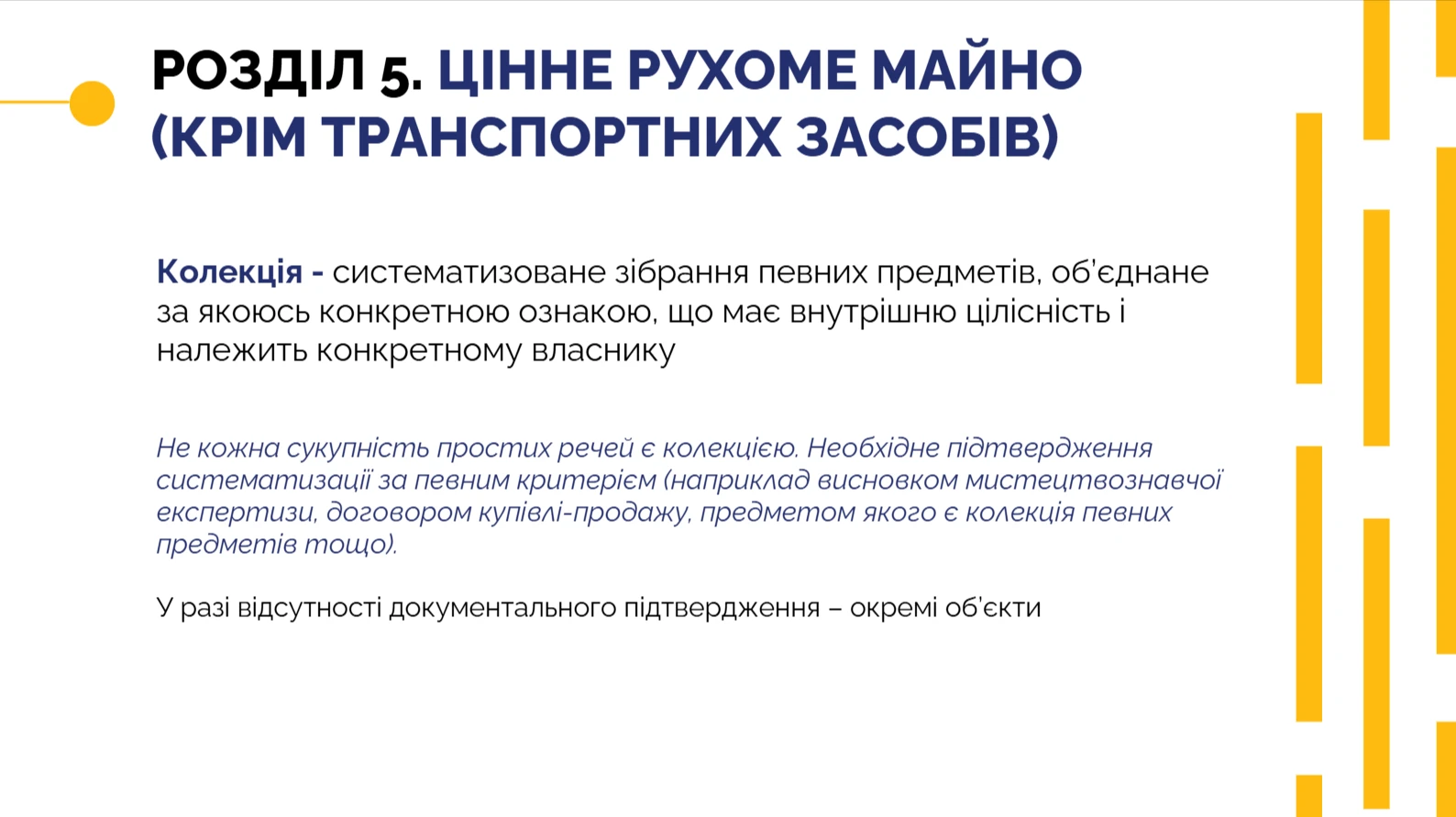

Електронна декларація — розділ 5 «Цінне рухоме майно (крім транспортних засобів)»

У розділі 5 наводяться відомості про цінне рухоме майно (електроніка, ювелірні вироби, антикваріат, твори мистецтва тощо). Однак, сюди НЕ входять: транспортні засоби; цінні папери; корпоративні права; готівку; кошти на рахунках; дорогоцінні банківські метали. Для них є інші розділи.

Цінне рухоме майно декларується, якщо воно вартує більше ніж гранична межа, розмір якої для відповідного року наведений у таблиці нижче.

ГРАНИЧНИЙ РОЗМІР ДЛЯ ЦІННОГО РУХОМОГО МАЙНА | ||

Роки | Вартісна межа на 01 січня звітного року: | |

розмір | грн | |

2021 | 100 прожиткових мінімумів для працездатних осіб (пп. «3» ч. 1 ст. 46 Закону №1700) * | 227 000 |

2022 | 248 100 | |

2023 | 268 400 | |

2024 | 302 800 | |

2025 | 302 800 | |

*ПМ — прожитковий мінімум для працездатних осіб на 01 січня року, за який подається декларація | ||

Якщо цінне рухоме майно перевищує вартісну межу, подання електронної декларації здійснюється з урахуванням заповненого розділу 5 декларації. Коли ж таке цінне рухоме майно є подарунком, воно декларується у цьому розділі і додатково у розділі 11 «Доходи, у т.ч. подарунки».

Чи можуть органи Казначейства контролювати — договір з ПДВ чи без

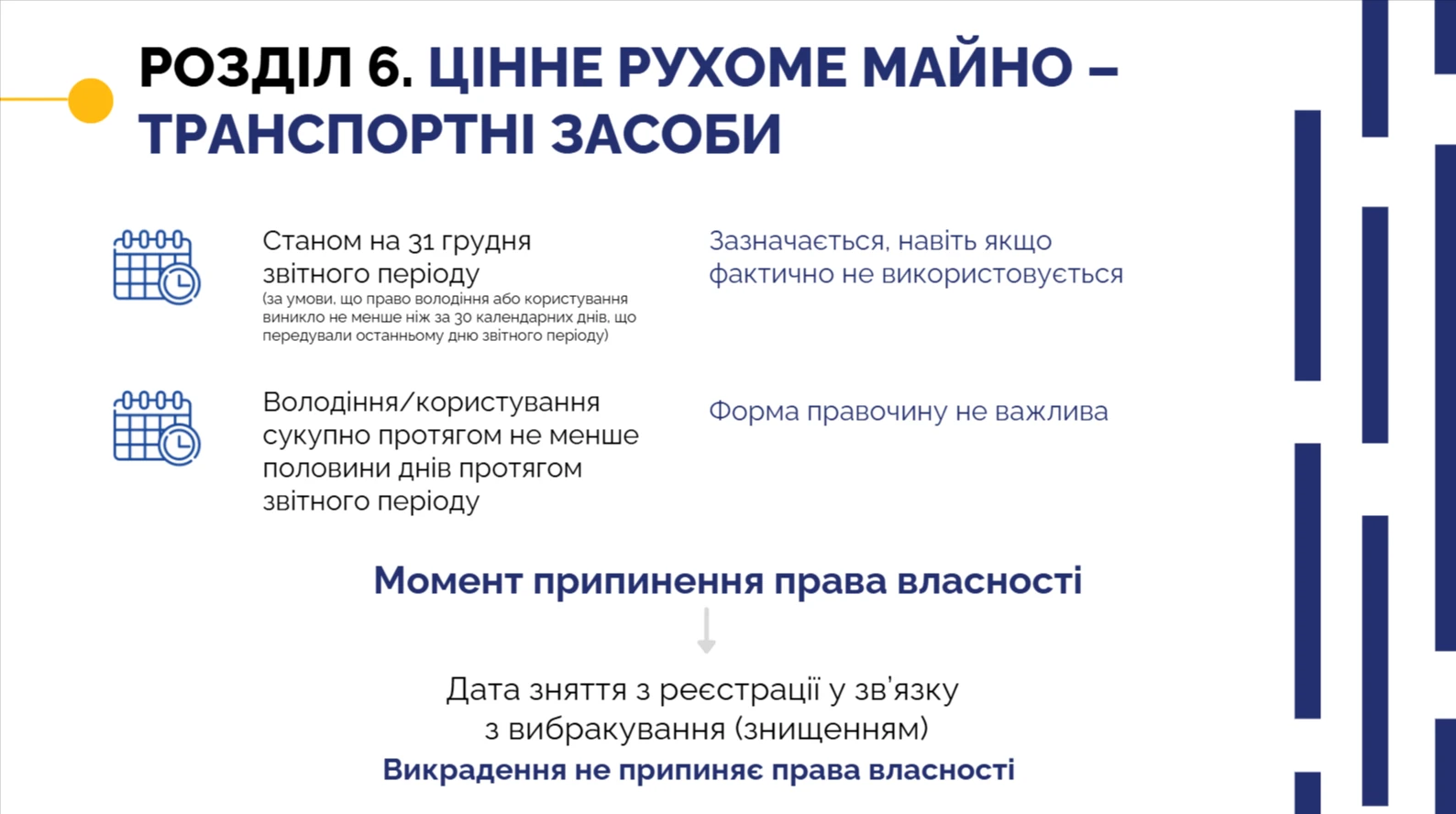

Електронна декларація — розділ 6 «Цінне рухоме майно — транспортні засоби»

У розділі 6 декларації вказуються наявні транспортні засоби, інші самохідні машини і механізми. І навіть якщо вартість одиниці складає умовно 1 грн, такий засіб слід зазначити:

- автомобілі (вантажні, легкові, автобуси, буси);

- трактори, комбайни;

- мотоблоки і інші самохідні машини й механізми;

- мотоцикли, мопеди;

- велосипеди.

Так, велосипед — це транспортний засіб за п. 1.10 Правил дорожнього руху, що затверджені постановою КМУ від 10.10.2001 № 1306.

Заповнення електронної декларації (розділу 6) за наявності такого рухомого майна здійснюються для кожної особи. Якщо якісь відомості відсутні, то слід натиснути на відповідну комірку та обрати опцію «невідомо».

Електронна декларація — розділ 7 «Цінні папери»

У розділі 7 декларації слід наводити відомості про цінні папери, які належать декларанту чи членам його сім’ї.

Електронна декларація — розділ 8 «Корпоративні права»

У розділі 8 не зазначаються відомості про акції, адже вони мали бути зазначені у розділі 7 декларації. Тут наводяться відомості про корпоративні права, частки (паї) у статних капіталах підприємств, організацій, пайові внески у кредитні спілки.

Електронна декларація — розділ 9 «Юрособи, трасти або інші подібні правові утворення, кінцевим бенефіціарним власником (контролером) яких є суб’єкт декларування або члени його сім’ї»

У цьому розділі зазначаються відомості про юридичних осіб, кінцевим бенефіціарним власником (контролером) яких є декларант або член його сім’ї.

Як заповнюється електронна декларація, якщо декларант і члени його сім’ї не є власниками (контролерами)? У розділі 9 слід обрати опцію про відсутність об’єкта декларування.

Електронна декларація — розділ 10 «Нематеріальні активи»

Об’єкти інтелектуальної власності, що можуть мати вираз у грошовому еквіваленті, декларуються у розділі 10. Мова йде про право на винахід, корисну модель, ноу-хау, промисловий зразок, топографії інтегральної мікросхеми, сорт рослин, торгову марку чи комерційне найменування, авторське право тощо.

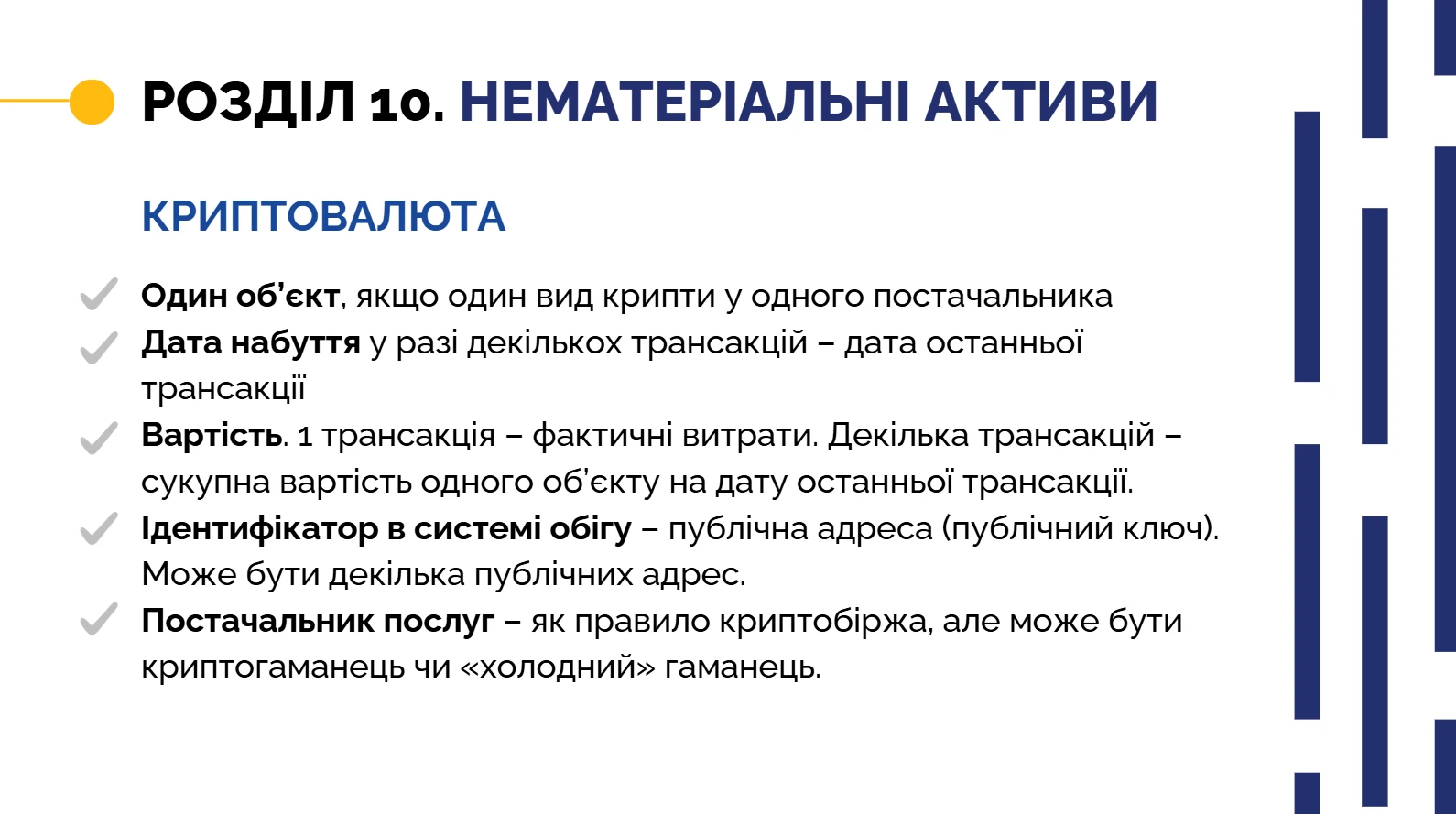

Зверніть увагу, що також у цьому розділі наводиться інформація про криптовалюти, які належать декларанту або члену його сім’ї на праві власності станом на останній день звітного періоду (п. 6. ч. 1 ст. 46 Закону № 1700).

Криптовалюта — це різновид віртуальних активів. За методологією FATF віртуальним активом вважається є цифрове вираження вартості, яким можна торгувати у цифровому форматі або передавати і яке може використовуватися для платіжних або інвестиційних цілей. Також існує Закон України «Про віртуальні активи» від 17.02.2022 № 2074, але він станом на листопад 2025 року ще не набрав чинності.

Віртуальними активами не вважаються цифрові вираження звичайних (фіатних) грошей, цінних паперів. Наприклад, електронні гроші комерційних банків — це не криптовалюти.

Приклади криптовалют: Bitcoin, Etherium, Ripple, Litecoin.

Якщо у декларанта є криптовалюти, то їх у полях декларації слід показати так:

- «Вид та загальна інформація про об’єкт» — зазначити назву активу, наприклад «Bitcoin Cash»;

- «Дата набуття» — вказати дату набуття криптовалюти. Якщо набуття криптовалюти було у декілька операцій, то слід зазначити дату останньої;

- «Кількість» — записати кількість токенів криптовалюти. Показники щодо криптовалюти не округлюються;

- «Вартість, грн» — вказується вартість валюти станом на дату набуття права. Якщо вартість криптовалюти відображена в іншій валюті, наприклад доларах, то тоді слід перерахувати за курсом НБУ на дату набуття права;

- «Інформація про постачальника послуг, пов’язаних із обігом криптовалюти»;

- «Інформація щодо особи, якій належить об’єкт» — вказується суб’єкт декларування або член його сім’ї.

Якщо криптовалюти різні, то слід зазначити таку інформацію про різні види криптовалют.

Заповнення цього розділу не потрібне, якщо таких об’єктів немає — у розділі 10 обирається опція про відсутність об’єкта декларування.

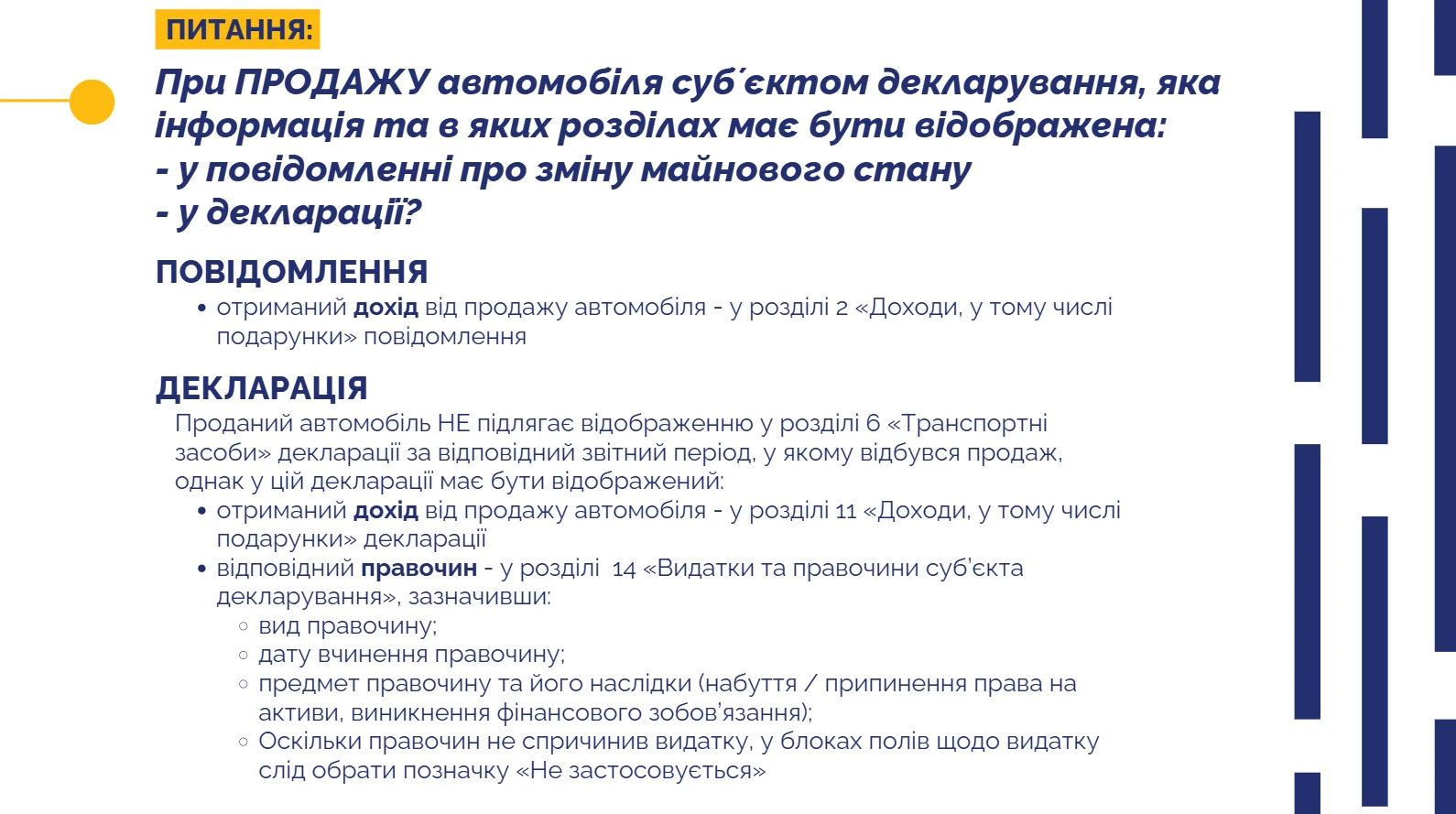

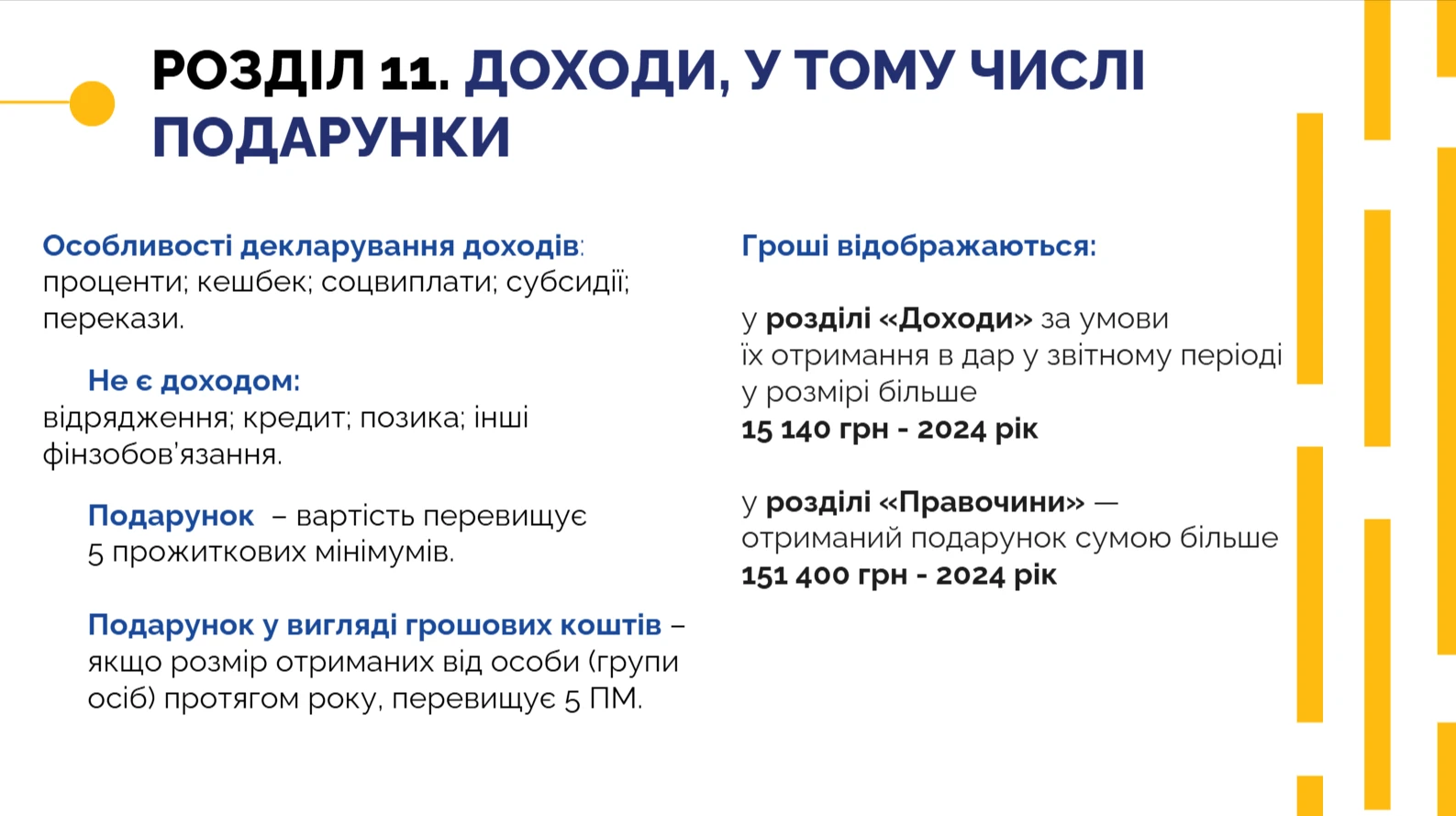

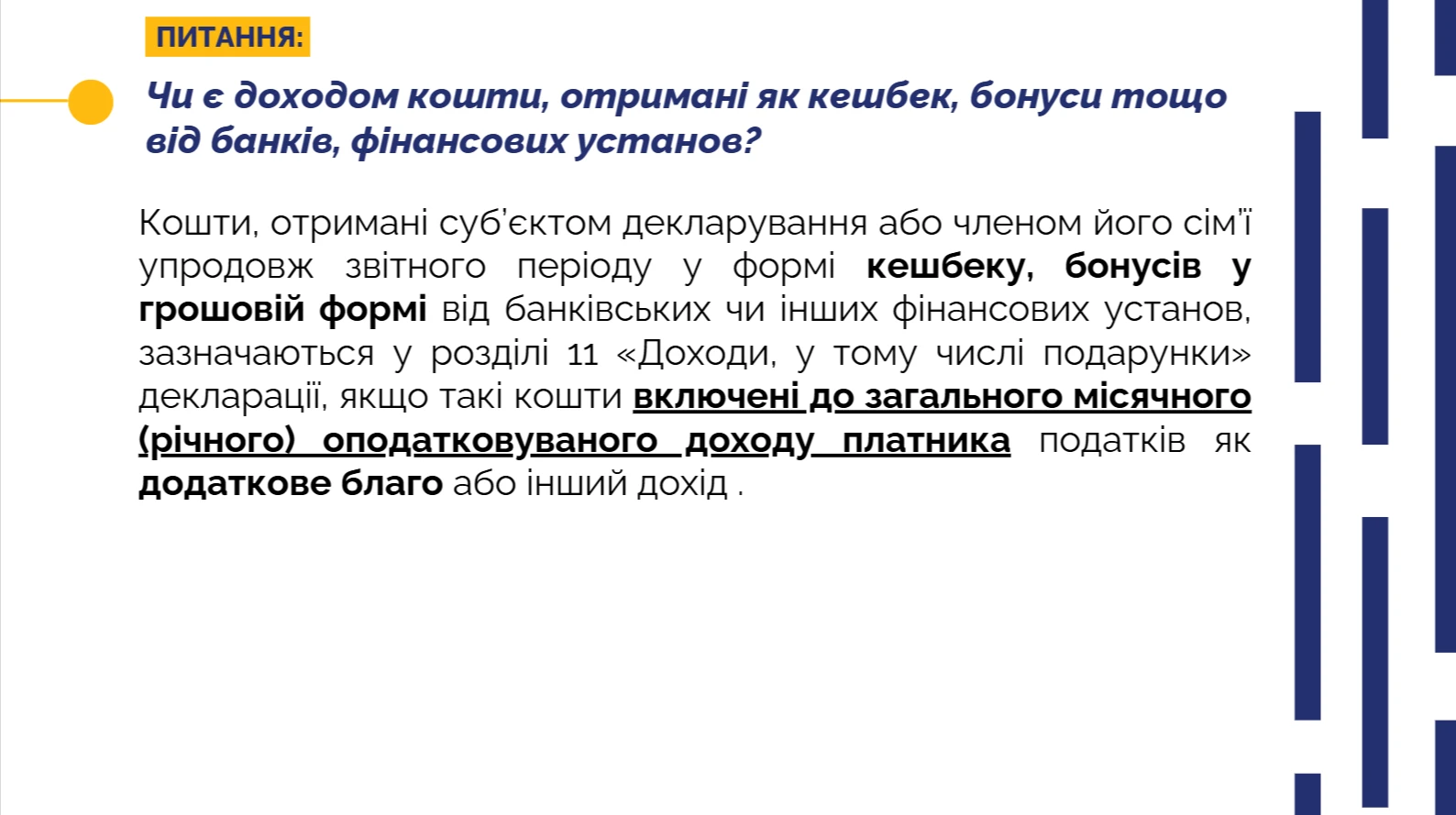

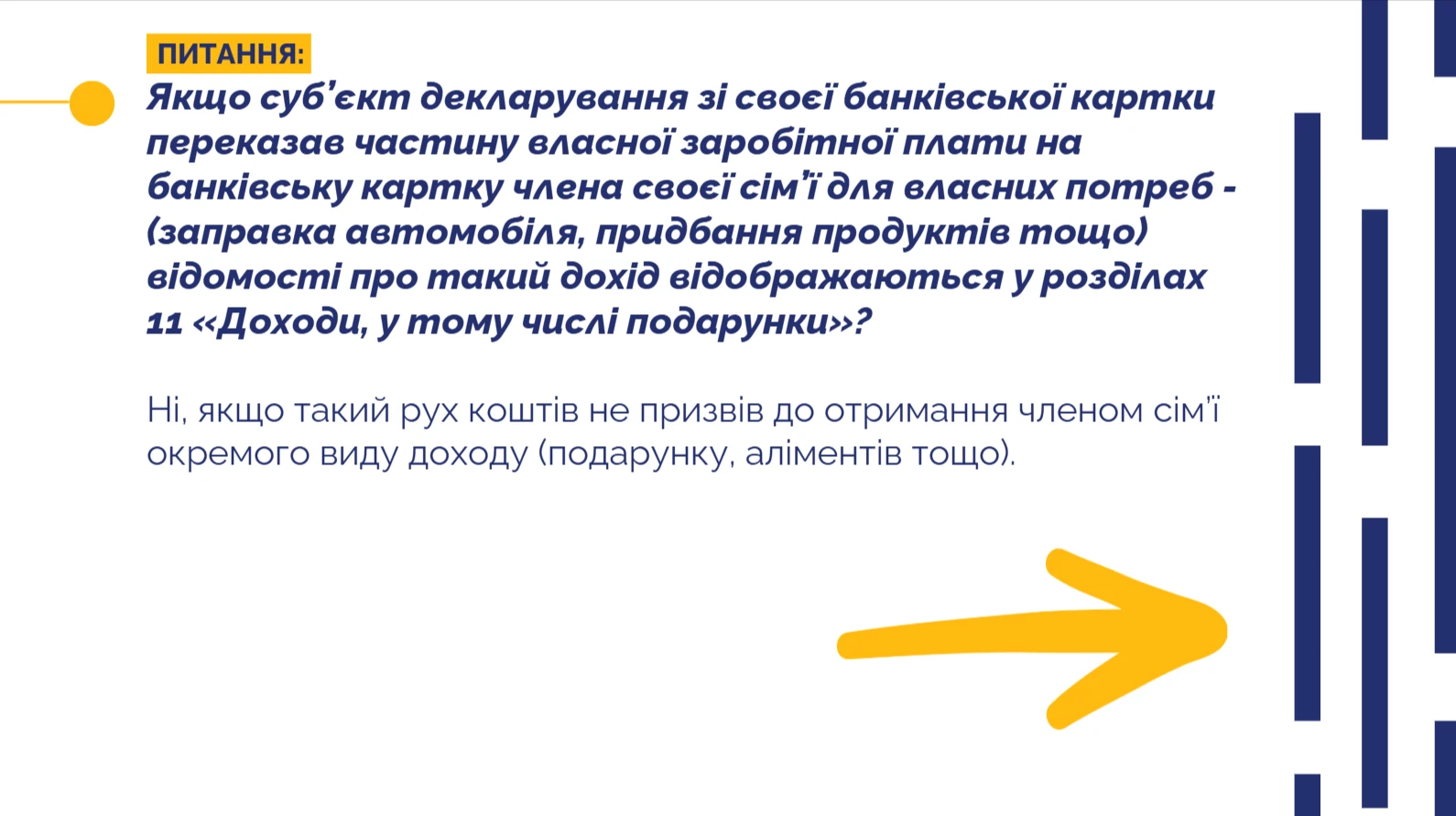

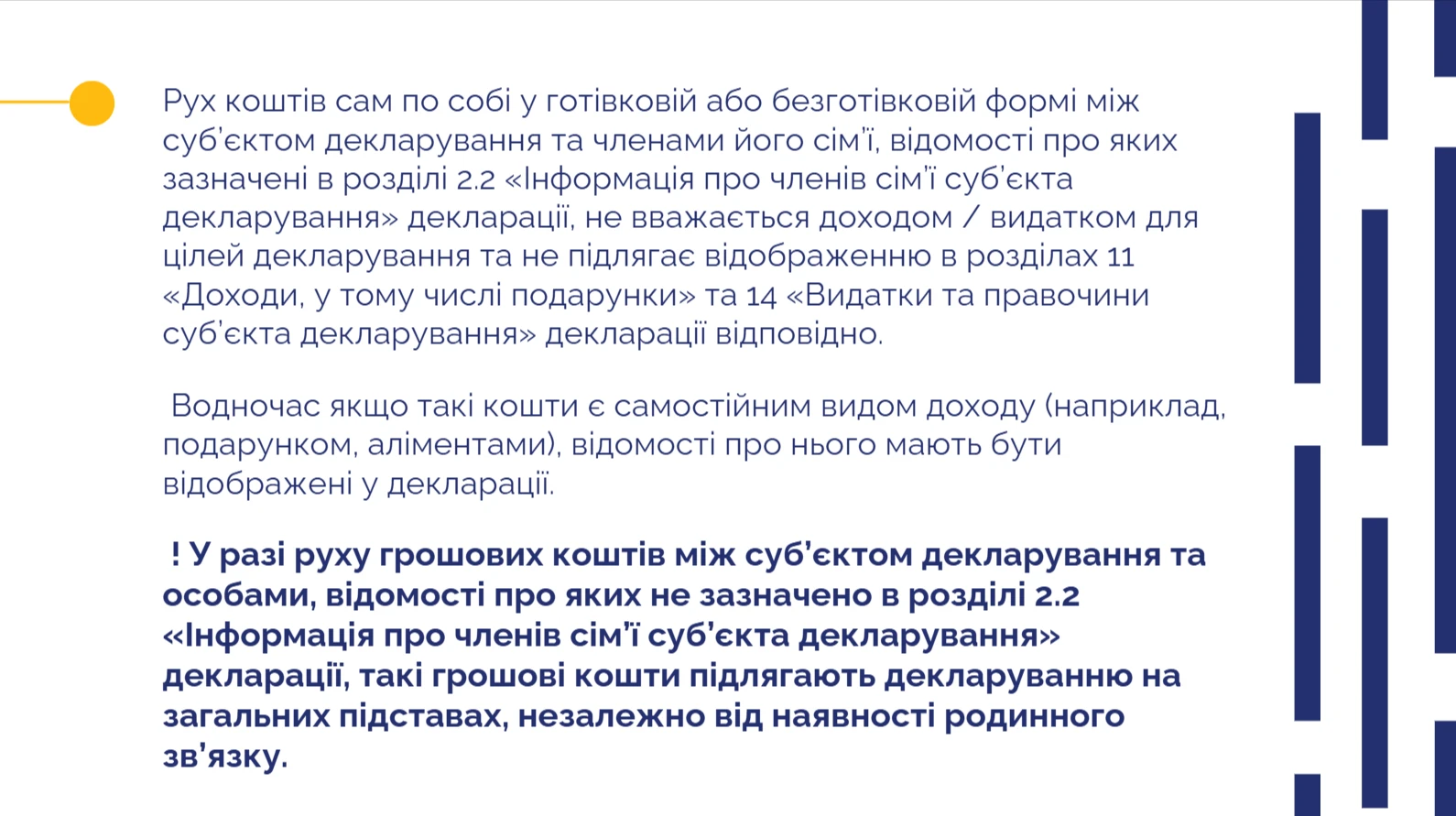

Електронна декларація — розділ 11 «Доходи, у т.ч. подарунки»

Розділ 11 заповнюють усі без винятку, оскільки впродовж року кожен отримував який-небудь дохід. Про кожного члена сім’ї зазначаються:

- вид доходу;

- його розмір;

- джерело (від кого дохід отримано), тип особи (як правило юридичної), її назву і код ЄДРПОУ;

- відомості про власника (хто отримувач доходу).

Електронна декларація має містити відомості про такі доходи декларанта та членів його сім’ї:

- зарплату за основним місцем роботи;

- зарплату за сумісниґцтвом;

- грошове забезпечення;

- гонорари і винагороди за ЦПД;

- дохід від підприємництва;

- від відчуження майна (нерухомого і рухомого);

- від оренди;

- дивіденди, проценти, роялті, страхові виплати;

- благодійна допомога;

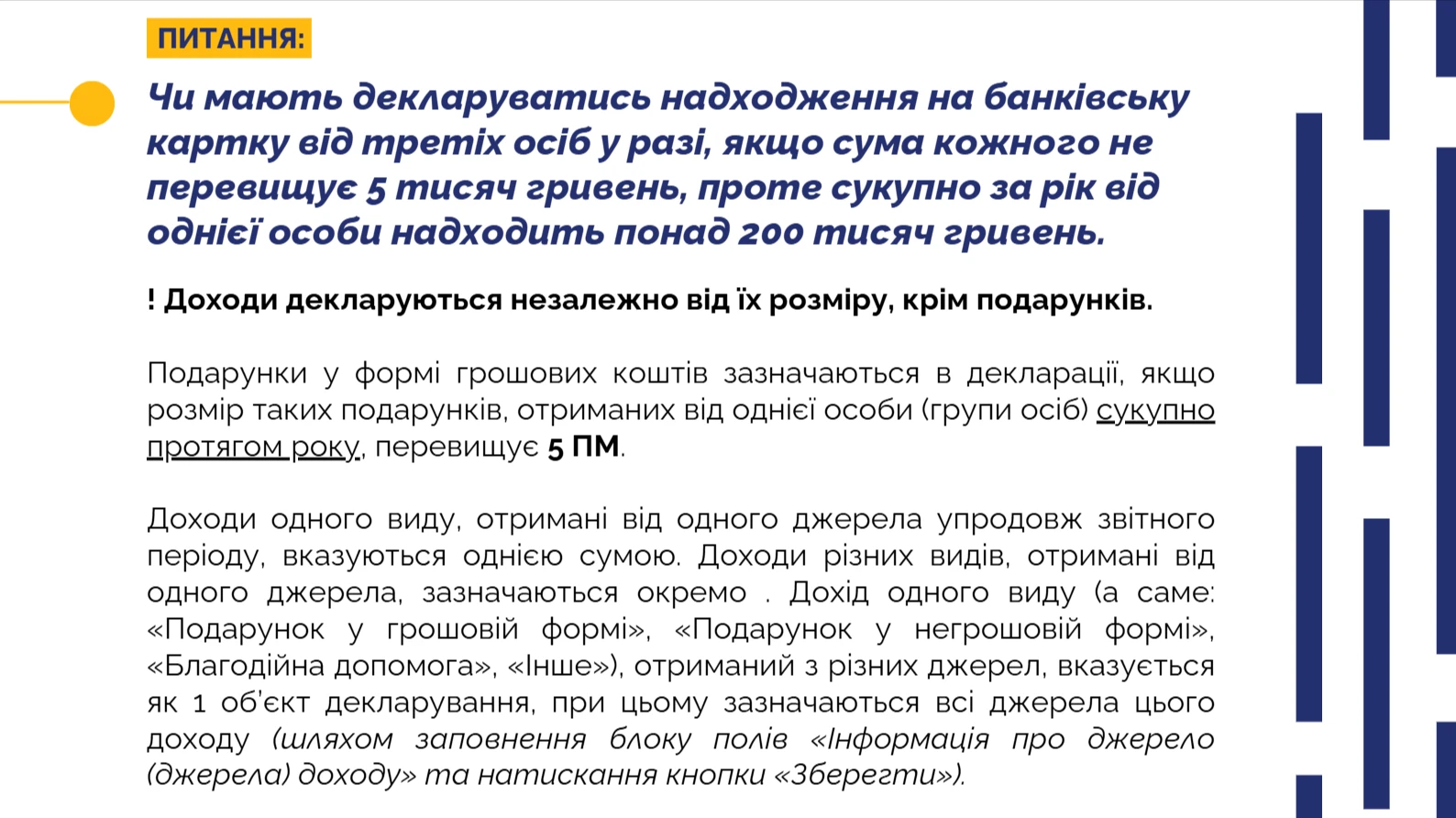

- подарунок у грошовій чи негрошовій формі (подання електронної декларації за таким видом доходу можливе у разі перевищення його вартості над граничною межею для дарувальника впродовж року);

- спадщина;

- пенсія;

- дохід від відчуження цінних паперів і корпоративних прав;

- приз, виграш;

- інший дохід.

Гранична межа для декларування подарунків від однієї особи (дарувальника) впродовж року дорівнює 5 прожитковим мінімумам для працездатних осіб на початок звітного року. Декларувати потрібно подарунки, якщо їхня вартість (на одного дарувальника) перевищує (пп. «7» ч. 1 ст. 46 Закону № 1700):

- 11350 грн — для 2021 року;

- 12405 грн — для 2022 року;

- 13420 грн — для 2022 року;

- 15140 грн — для 2024 року.

Якщо особа має декілька видів доходів або один, але з різних джерел, — декларуються всі без винятку доходи.

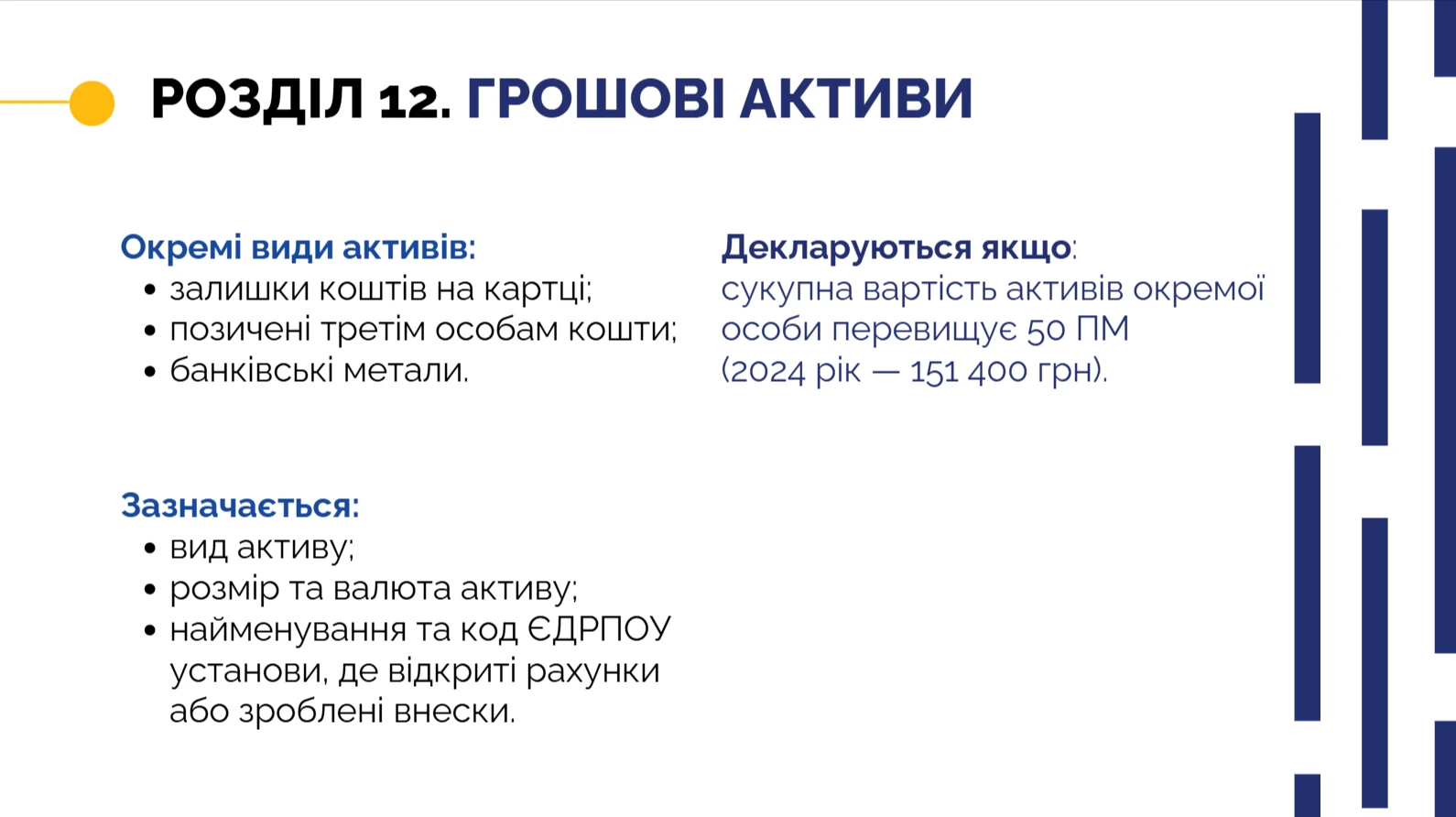

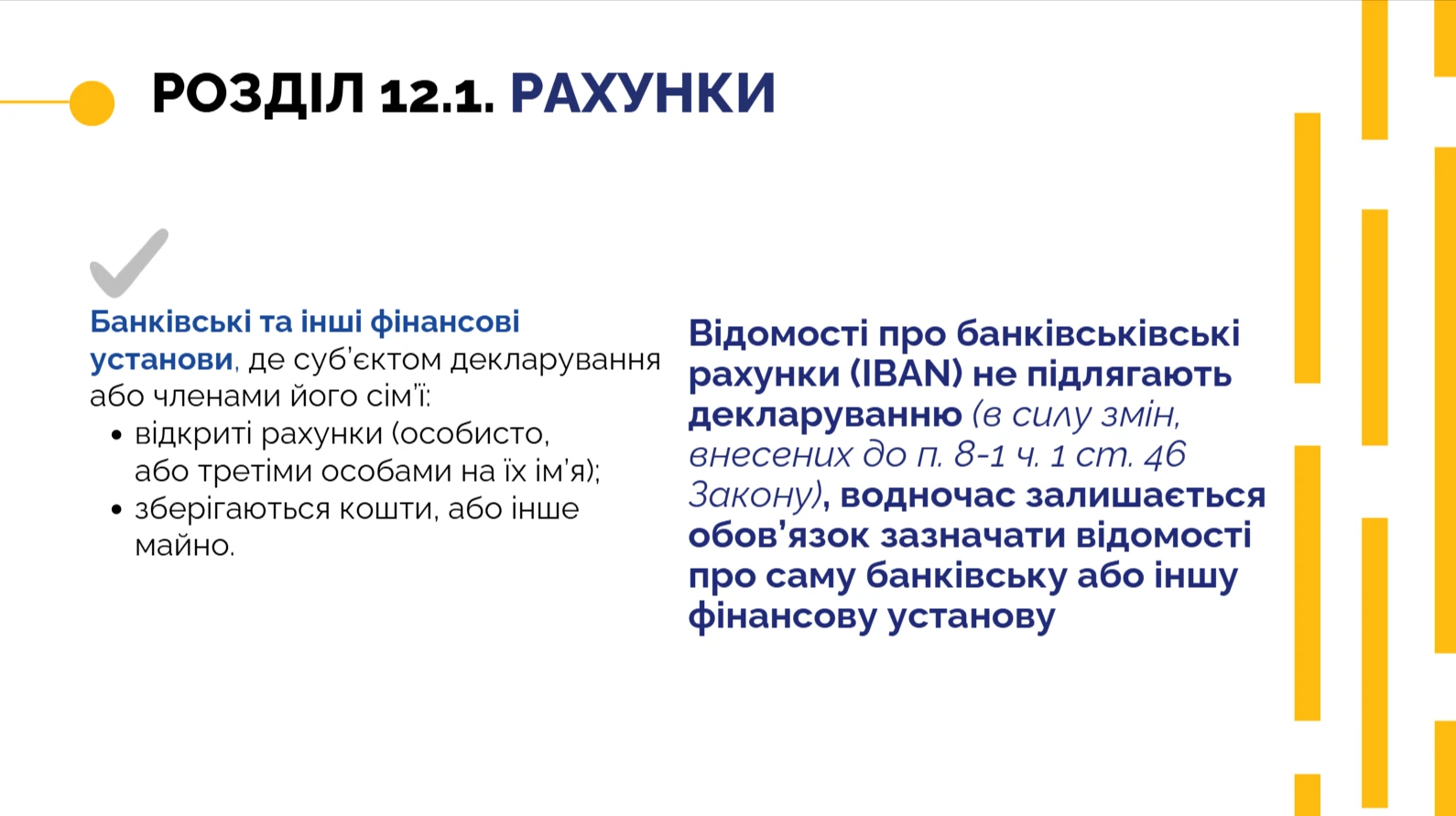

Електронна декларація — розділ 12 «Грошові активи»

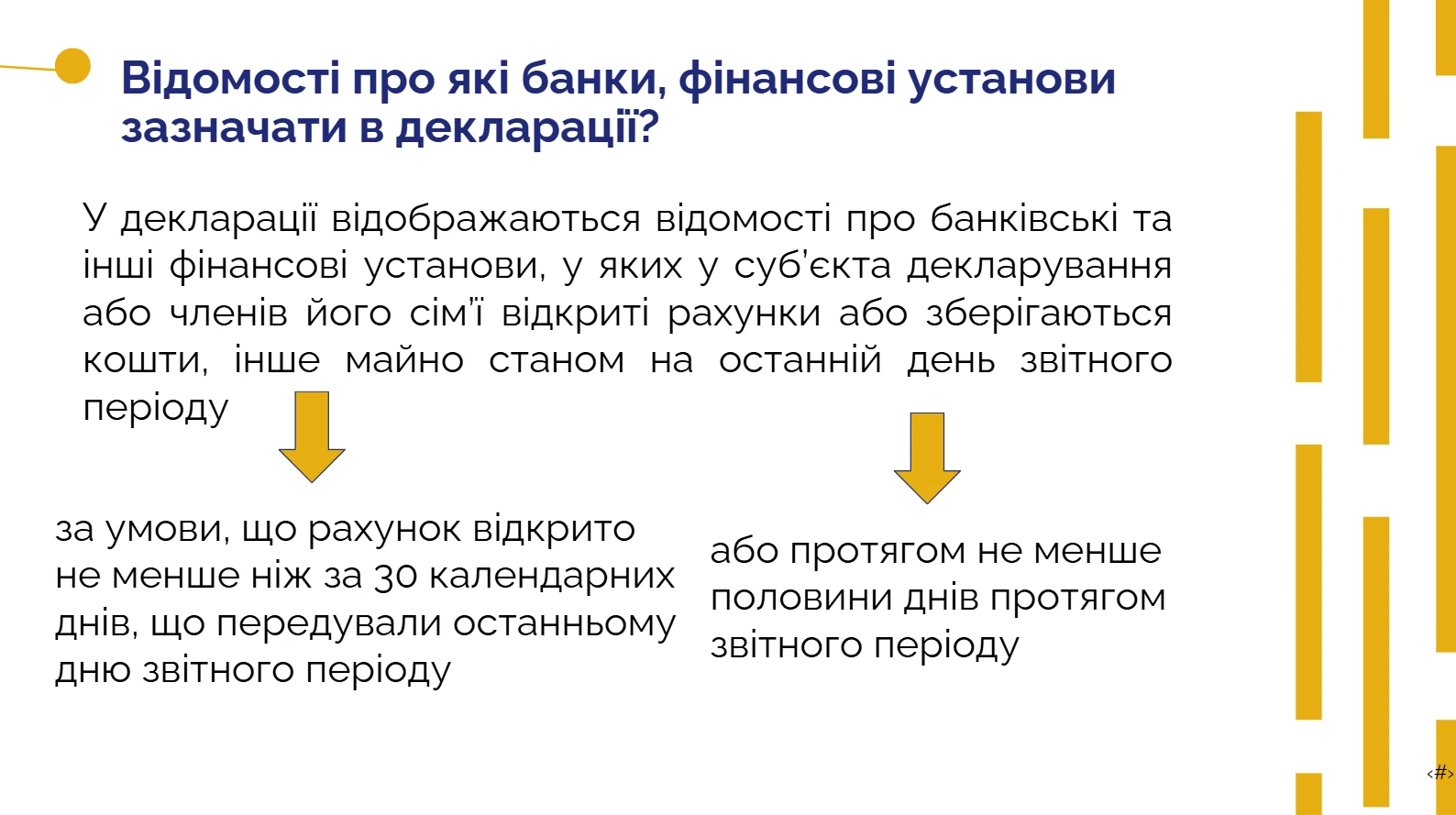

У розділі 12 декларації слід задекларувати грошові активи — готівку, кошти в банку чи фінансових установах (внески), а також кошти, які позичили третім особам, банківські метали. Декларувати ці активи за однієї умови — сукупна вартість цих активів на одного члена сім’ї перевищує граничну межу.

ГРАНИЧНИЙ РОЗМІР ДЛЯ ГРОШОВИХ АКТИВІВ | ||

Роки | Вартісна межа на 01 січня звітного року: | |

розмір | грн | |

2021 | 50 прожиткових мінімумів для працездатних осіб (пп. «8» ч. 1 ст. 46 Закону № 1700) * | 113 500 |

2022 | 124 050 | |

2023 | 134 200 | |

2024 | 151 400 | |

2025 | 151 400 | |

*ПМ — прожитковий мінімум для працездатних осіб на 01 січня року, за який подається декларацію | ||

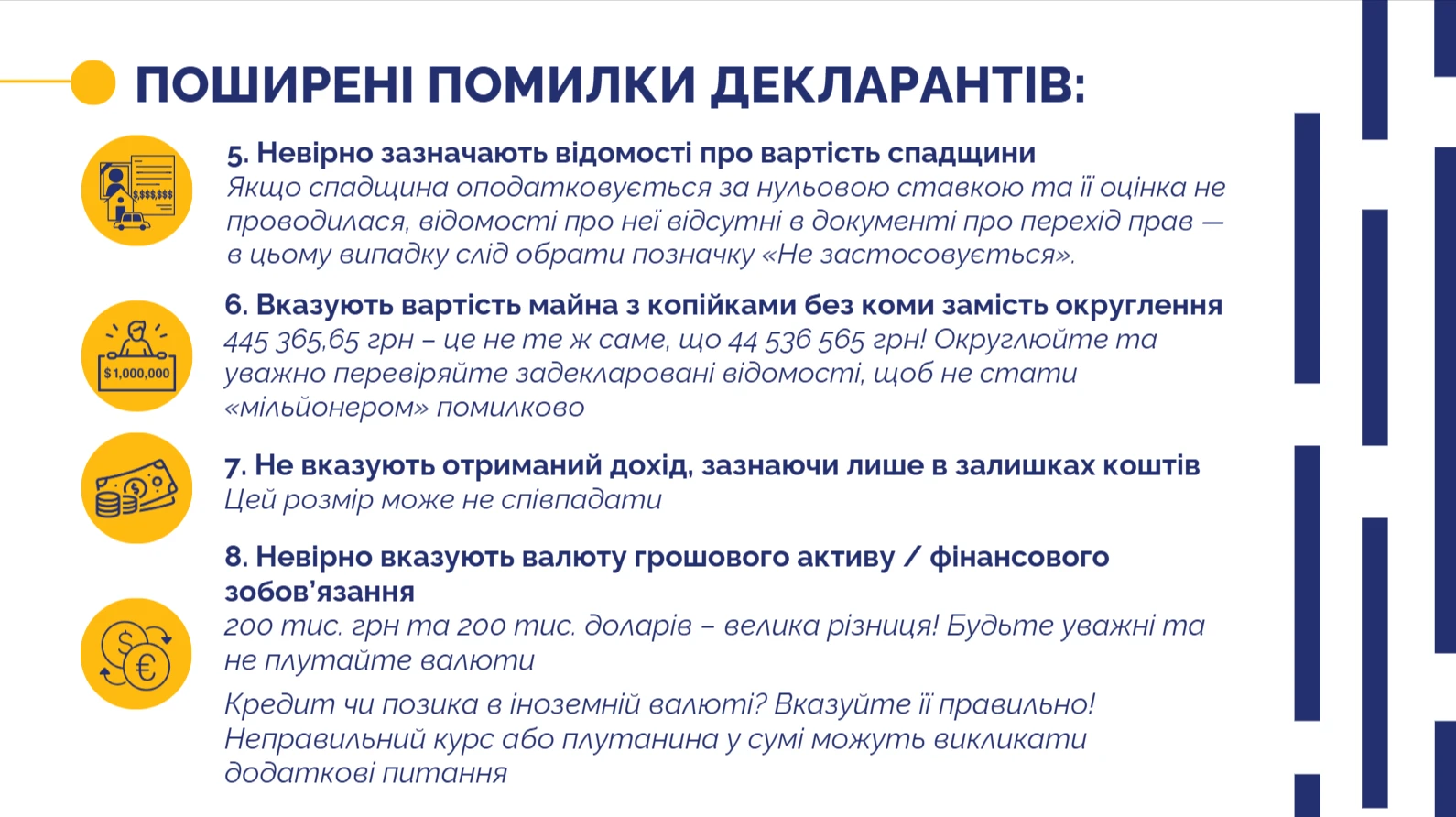

Якщо у декларанта наявні грошові активи були в сумі менше 151 400 грн у 2025 році і в члена сім’ї також, подання електронної декларації за цим розділом не здійснюється (не декларується), оскільки граничне обмеження розраховується на кожну особу окремо. Якщо ж більше зазначеної у таблиці вище граничні суми, декларується кожен вид грошового активу, зазначаючи:

- розмір і валюту активу;

- найменування та код ЄДРПОУ банку чи фінустанови.

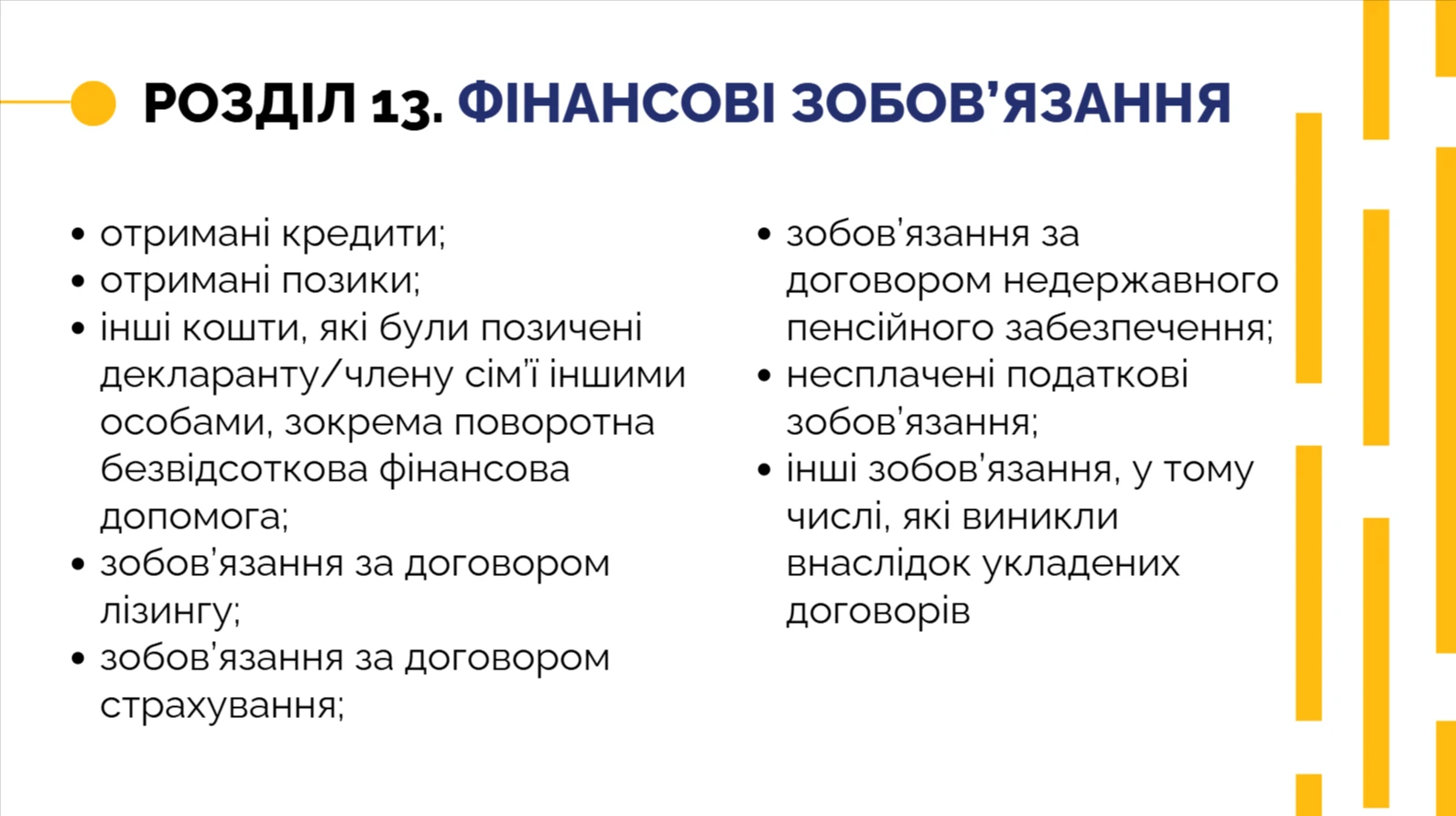

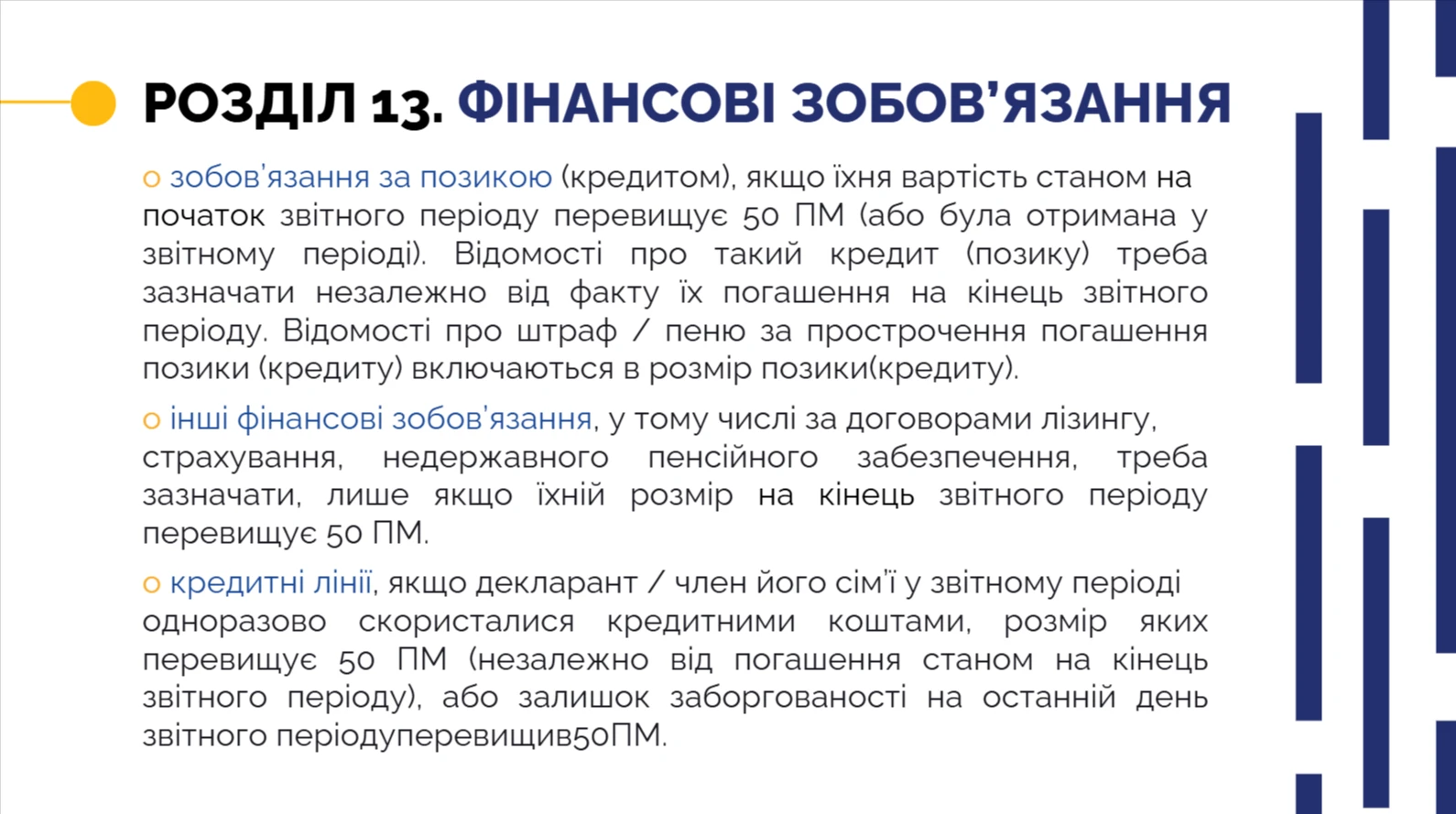

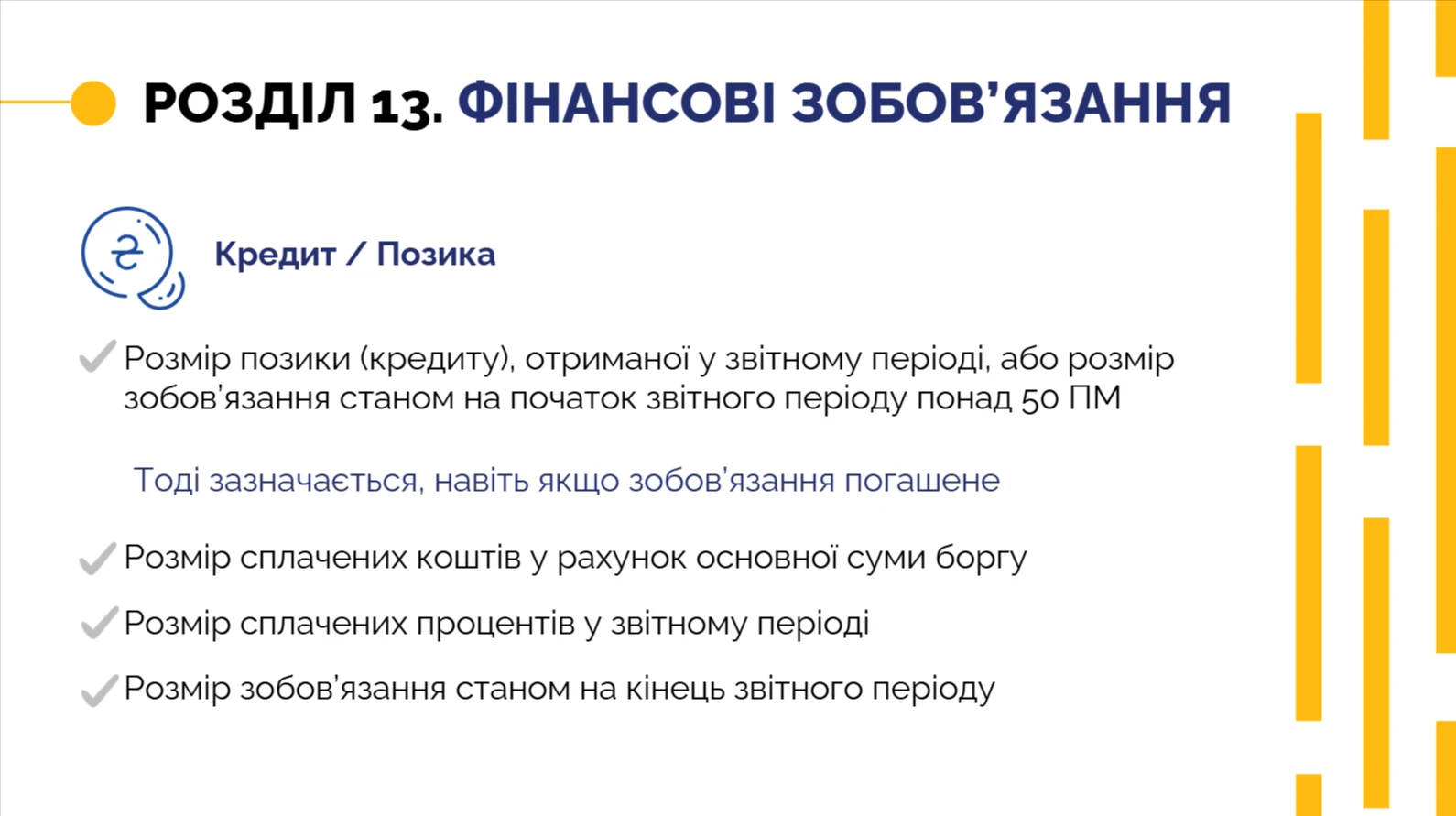

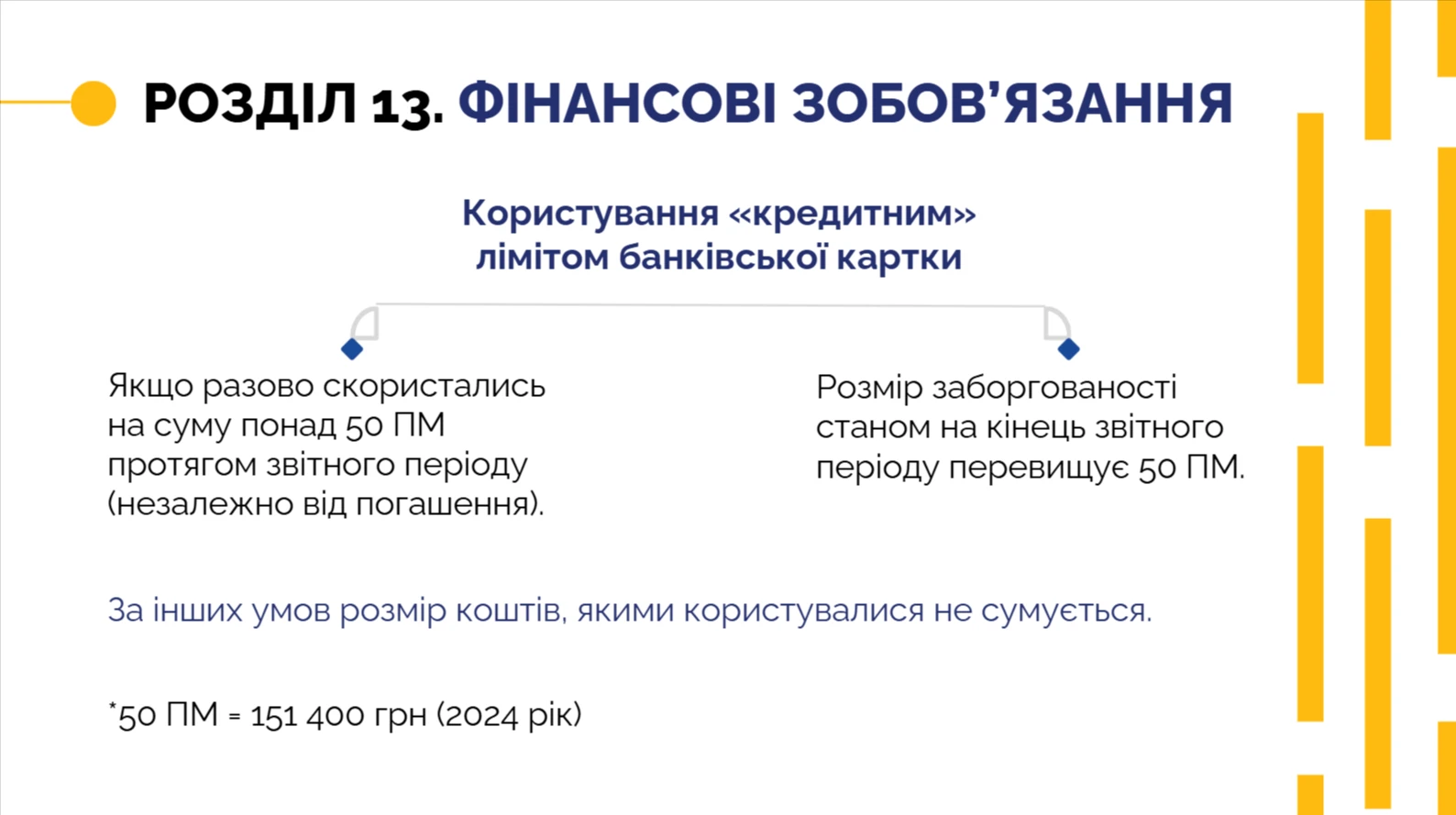

Електронна декларація — розділ 13 «Фінансові зобов’язання»

У розділі 13 вказуються відомості про фінансові зобов’язання. Їх наводять загальною сумою, якщо вони не перевищують граничного розміру для грошових активів, що для відповідного року наведений у таблиці вище. Якщо перевищують, — зазначається кожен вид окремо, а саме:

- отримані кредити, позики;

- зобов’язання за договорами лізингу;

- сплачені кошти в рахунок основної суми позики (кредиту);

- сплачені проценти за позикою (кредитом);

- зобов’язання за договорами страхування та недержавного пенсійного забезпечення;

- позичені кошти у інших осіб.

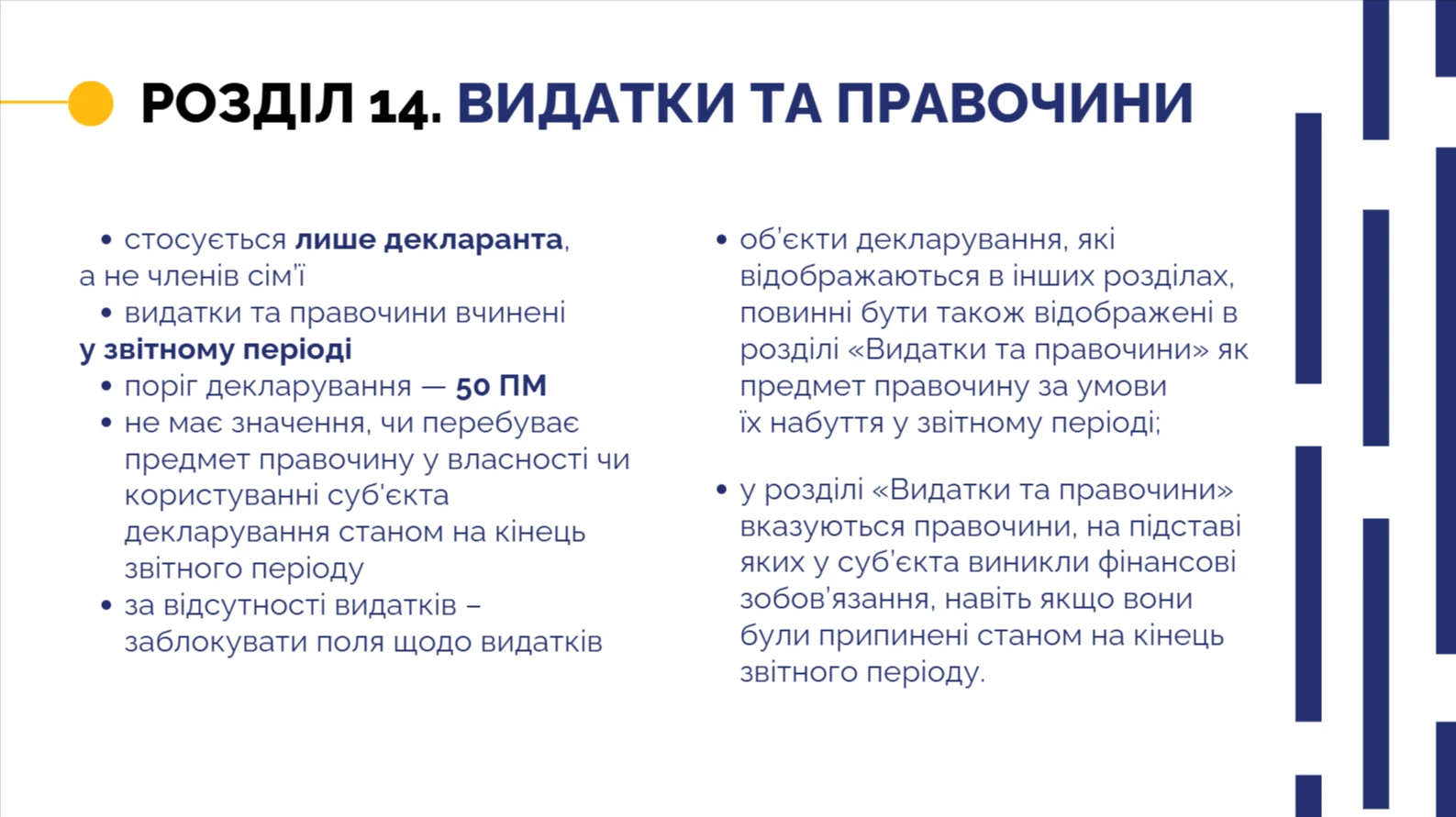

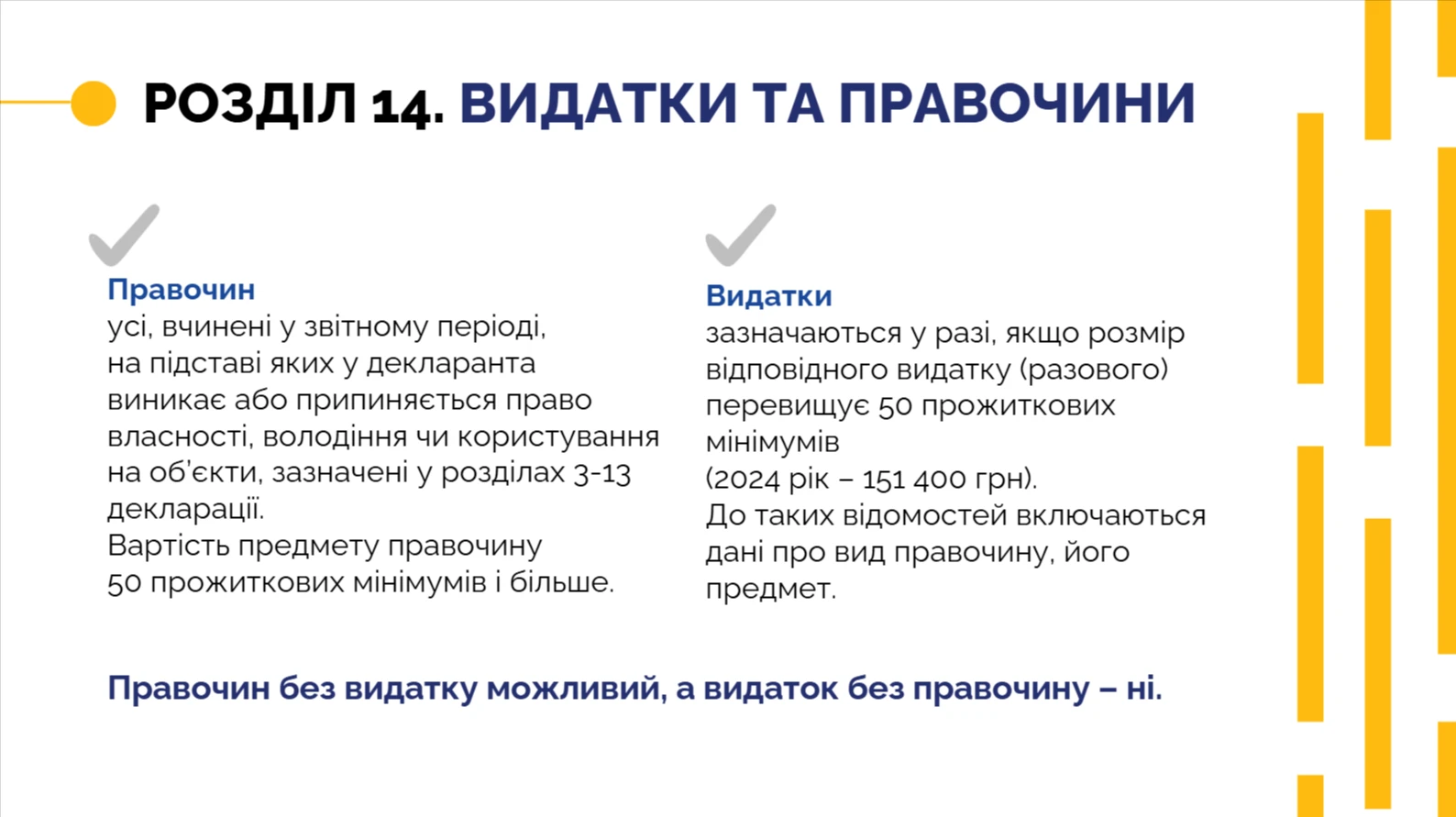

Електронна декларація — розділ 14 «Видатки та правочини суб’єкта декларування»

Заповнення розділу 14 декларації передбачає відображення видатків та правочинів, що здійснені у звітному періоді, якщо після чи за їхнім результатом у декларанта чи члена сім’ї:

- припиняється право власності (у т. ч. спільної), володіння, користування нерухомим чи рухомим майном чи іншими активами;

- виникають фінзобов’язання, що зазначені у розділах 3-13 декларації.

Декларувати потрібно лише ті видатки чи правочини, які перевищують граничну суму на 01 січня звітного року.

ГРАНИЧНИЙ РОЗМІР ДЛЯ ВИДАТКІВ ЧИ УКЛАДЕНИХ ПРАВОЧИНІВ | ||

Роки | Вартісна межа на 01 січня звітного року: | |

розмір | грн | |

2021 | 50 прожиткових мінімумів для працездаттної особи (пп. «9» ч. 1 ст. 46 Закону № 1700) * | 113 500 |

2022 | 124 050 | |

2023 | 134 200 | |

2024 | 151 400 | |

2025 | 151 400 | |

*ПМ — прожитковий мінімум для працездатних осіб на 01 січня року, за який подається декларація | ||

Якщо кожен правочин не перевищує граничну суму, зазначену у таблиці вище, у декларації у розділі 14 треба поставити спеціальну опцію (позначку) про відсутність об’єкта декларування. Декларувати потрібно лише ті видатки і правочини, які перевищують зазначені граничні суми.

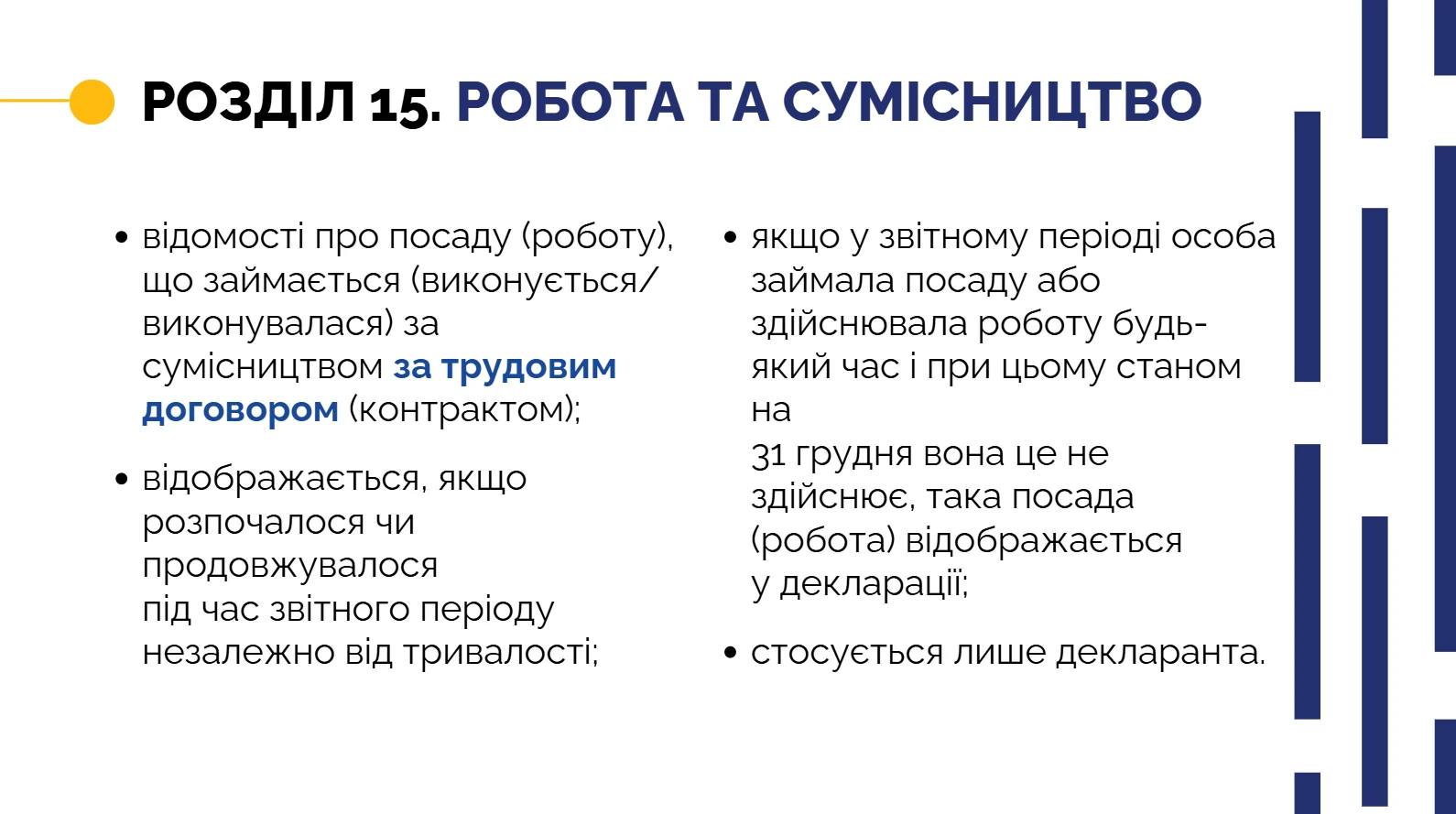

Електронна декларація — розділ 15 «Робота за сумісництвом суб’єкта декларування»

У розділі 15 декларується робота декларанта за сумісництвом, незалежно від того, отриманий дохід від такої роботи чи ні. Членів сім’ї цей розділ не стосується. Вказується:

- посада, на якій працює чи працював декларант на умовах сумісництва;

- оплачуваність роботи («так» або «ні»);

- відомості про особу (фізичну чи юридичну), у якої виконувалась робота.

Електронна декларація — розділ 16 «Входження суб’єкта декларування до керівних, ревізійних чи наглядових органів об’єднань, організацій, членство в таких об’єднаннях (організаціях)»

Розділ 16 стосується також лише декларанта. У ньому наводяться відомості про входження до керівних, ревізійних чи наглядових органів громадських об’єднань, благодійних організацій, саморегульованих чи самоврядних професійних об’єднань, членство в таких об’єднаннях (організаціях). Електронна декларація має відображати відомості про:

- назву такої організації, об’єднання;

- організаційно–правову форму;

- код ЄДРПОУ.

Подання електронних декларацій

Після заповнення усіх розділів електонна декларація зберегається також як чернетка. Це варто робити щоразу, коли відволікаєтесь від її заповнення. НАЗК рекомендує під час заповнення електронних декларацій використовувати один і той самий комп’ютер, браузер (бажано Google Chrome).

Зразок електронної декларації можна знайти через пошук на офіційному сайті НАЗК.