Форма 20-ОПП: алгоритм и образец заполнения

Форма 20-ОПП — это регистрационная форма, благодаря которой налоговики отслеживают «географию» деятельности учреждения, его имущества и активов, влияющих на уплату налогов, и их состояние. Как, когда и зачем подавать форму 20 ОПП и какова ответственность за неподачу, если пропустить срок ее подачи?

Нові посадові оклади за ЄТС з 1 січня 2026 року

Подавать заявление (ранее — уведомление) об объектах налогообложения или объектах, связанных с налогообложением или через которые осуществляется деятельность, по форме № 20-ОПП (далее — форма 20-ОПП) сейчас актуально для всех бюджетных учреждений и организаций.

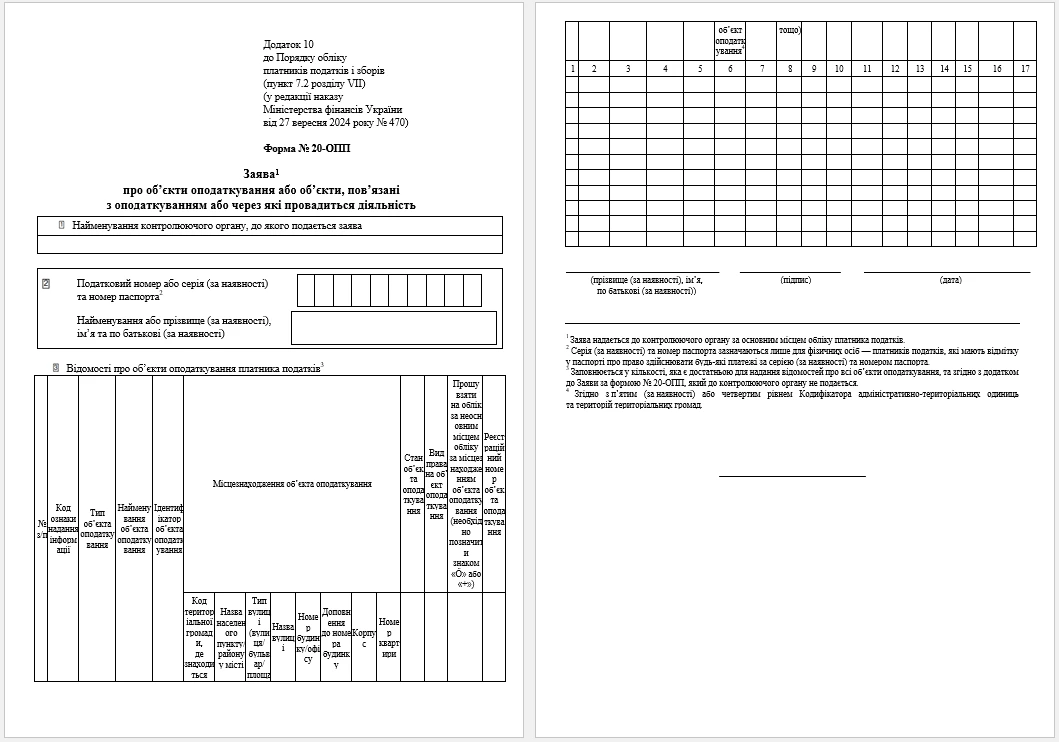

Форма 20-ОПП: бланк 2025

Минфин приказом от 27.09.2024 № 470 изменил форму № 20-ОПП. Обновили название, теперь это Заявление об объектах налогообложения или объектах, связанных с налогообложением или через которые осуществляется деятельность. А еще структурировали поля, предусматривающие сведения об адресе местонахождения объекта налогообложения. Актуальный бланк формы 20-ОПП можете скачать ниже.

В целом же, Форму 20-ОПП содержит приложение 10 к Порядку учета плательщиков налогов и сборов, утвержденном приказом Минфина от 09.12.2011 № 1588 (далее — Порядок № 1588). В электронном кабинете это заявление найдете по идентификатору формы — J1312007.

↪️ Форма 20-ОПП бланк 2025: скачати

Форма 20-ОПП: когда подается

Налоговое законодательство обязывает учреждения и организации информировать налоговиков по основному месту учета о регистрации, создании или открытии, аренде или субаренде, закрытии или выбытии:

- обособленных подразделений;

- объектов движимого и недвижимого имущества (имущественных объектов);

- объектов налогообложения и объектов, связанных с налогообложением, или через который учреждение ведет деятельность (все перечисленное далее — Объект).

Учреждения должны сообщать в форме 20-ОПП, в частности об объектах, которые появились, изменились или выбыли на основании как перехода к/от учреждения права собственности/владения на Объект, так и в связи с правами его пользования, хозяйственного ведения, оперативного/доверительного управления аренды/субаренды/найма.

Перечень Объектов, о которых учреждения должны сообщать в форме № 20-ОПП, ГНС обобщила в Рекомендованном справочнике типов объектов налогообложения (далее — Справочник), который разместила на своем официальном веб-сайте.

Учреждение должно руководствоваться Справочником, чтобы:

- определить, какие типы объектов связаны именно с ее деятельностью;

- помнить, что в случае появления таких объектов или изменения их состояния, закрытия или выбытия, она должна проинформировать налоговиков в форме № 20-ОПП.

Чи подавати форму № 20-ОПП: 6 відповідей

Если учреждение приобретает объект, тип которого отсутствует в Справочнике, оно должно определить по своему усмотрению, соответствует ли его новый объект по назначению одному из указанных в Справочнике. Если нет, то форма 20-ОПП по такому объекту не подается.

Итак, если учреждение приобрело новый Объект, упомянутый в Справочнике (или сходный по назначению), или уже действующий такой Объект переместился или изменил свое состояние, или закрылся/выбыл, учреждение должно подать в налоговую форму 20-ОПП. Главное — не забыть о функциональном назначении формы №20-ОПП, чтобы не указать там лишнего.

Что такое объект налогообложения учреждения (объект налога)? Это — имущество, товары, доход или его часть, другие объекты, при наличии которых у него, согласно налоговому законодательству, возникает налоговая обязанность (п. 22.1 НК).

Если учреждение впервые подает форму 20-ОПП, оно указывает все Объекты, а вот в случае следующего ее представления — указывает только новый Объект или Объект, который изменился, закрылся или выбыл.

Еще есть «смягчение» от налоговиков: они разрешают применять принцип «укрупнения информации», когда учреждение, к примеру, имеет несколько однотипных Объектов по одному местонахождению. В таком случае информацию о них в форме № 20-ОПП учреждение отражает как об одном объекте.

Впрочем, если эти однотипные Объекты имеют разное местонахождение или каждому из Объектов присвоен регистрационный номер государственной регистрации, информацию в форме № 20-ОПП учреждение отражает по каждому объекту отдельно (например, отдельно, земельный участок, на котором расположено нежилое здание, отдельно нежилое здание).

Если изменились сведения об объекте налогообложения (тип, наименование, местонахождение, вид права или состояния объекта налогообложения), нужно подать заявление по форме № 20-ОПП с обновленной информацией об объекте налогообложения.

Однако, если изменилось назначение объекта налогообложения или его перепрофилирование, в заявлении по форме № 20-ОПП отражайте сведения по этому объекту двумя строками:

- в первой — указывайте информацию о закрытии объекта налогообложения, назначение которого изменили;

- второй — обновленную информацию об объекте налогообложения, который создан или открыт на основе закрытого, при этом идентификатор объекта налогообложения изменяется (абз. 2 п. 8.5 разд. VIII Порядка № 1588).

В каком виде нужно предоставлять форму № 20-ОПП, рассмотрим далее.

Подавать ли форму 20-ОПП, если создаёте обособленное подразделение

Учреждение открывает в собственном или арендованном помещении обособленное подразделение за пределами территории, где оно состоит на налоговом учёте. В подразделении его работники, которые будут работать по трудовому договору, будут иметь там постоянное место работы. Учреждение обязано:

- стать на учет в органе ГНС по месту создания подразделения (неосновное место учета);

- подать форму № 20-ОПП в орган ГНС по основному месту учета относительно объектов по местонахождению обособленного подразделения, которые связаны с налогообложением или через которые осуществляется деятельность, не находящихся на балансе или в составе этого обособленного подразделения, а находящихся на балансе учреждения;

- представить форму № 20-ОПП в орган ГНС по основному месту учета относительно всех объектов, находящихся по местонахождению обособленного подразделения, если оно не уполномочено начислять, удерживать и уплачивать (перечислять) в бюджет налог на доходы физических лиц за работников этого обособленного подразделения.

Если новое обособленное подразделение само будет вести бухгалтерский учет своих операций, будет иметь обособленный баланс, будет зарегистрировано в ЕГР и будет иметь право уплачивать НДФЛ, оно самостоятельно будет регистрироваться в органе ГНС по своему местонахождению и подавать заявление по форме № 20-ОПП по всем объектам, находящимся у него на балансе (абз. 2 п. 8.2 разд. VIII Порядка № 1588).

Когда решаете, нужно ли юрлицу становиться на учёт по неосновному месту учёта и подавать форму № 20-ОПП по основному месту учёта, проверьте, делегировали ли обособленному подразделению право уплачивать в бюджет НДФЛ. Если не делегировали — нужно.

Подавать ли форму 20-ОПП, если используете газовый котёл в помещении по неосновному месту учёта

Должно ли учреждение подавать форму № 20-ОПП о газовом котле и топливном генераторе, размещенных в собственных или арендованных помещениях, о которых уже отчитывалось по форме № 20-ОПП и по местонахождению которых уже состоит на учете в органе контроля по неосновному месту учета?

Всегда помните об абзаце 1 пункта 8.2 раздела VIII Порядка № 1588, который предусматривает, что объектами налогообложения являются имущество и действия, в связи с которыми у налогоплательщика возникают обязанности по уплате налогов и сборов. Эти объекты по каждому виду налога и сбора определяют согласно соответствующим разделам Налогового кодекса Украины.

Газовый котел и топливный генератор, которые эксплуатирует учреждение, — это стационарные источники загрязнения и, соответственно, объекты обложения экологическим налогом. Поэтому эти объекты следует отдельно указывать в заявлении формы № 20-ОПП.

Форма 20-ОПП: штрафы

Налогоплательщик указал в графе 3 «Тип об'єкта оподаткування» формы № 20-ОПП информацию иную, нежели в Рекомендованном справочнике типов объектов налогообложения. Применят ли к нему штраф, предусмотренный пунктом 117.1 НК?

Напомним, в графе 3 формы № 20-ОПП указывают код типа объекта налогообложения. Код определяют по Рекомендованному справочнику типов объектов налогообложения (далее — Справочник). Справочник можете найти на официальном веб-портале ГНС (путь → Главная → Справочники → Типы объектов налогообложения). По сути, это перечень по алфавиту хозяйственных объектов по разным видам деятельности в виде таблицы Excel. Справочник довольно неудобен в использовании.

Налоговики и раньше особо не настаивали, чтобы тип объекта налогообложения плательщики указывали точно по Справочнику. Они объясняли, если плательщик не может определить нужный тип объекта налогообложения по Справочнику, у него есть два варианта:

- Применять принцип укрупнения информации об объектах налогообложения, которые являются однотипными. Как в случае, когда нужно сообщить об оборудовании, которое непосредственно связано с деятельностью субъекта хозяйствования, а в Справочнике нет соответствующих типов объекта налогообложения. Тогда оборудование относят к имеющемуся у субъекта хозяйствования типу объекта налогообложения, который больше всего соответствует определению места его нахождения/хранения. Например «148 — цех», «587 — производственный участок».

- Выбрать из имеющихся объектов налогообложения в Справочнике ближайший по функциональному назначению (ЗІР, категория 116.11).

Но есть еще и третий вариант — подать заявление по форме 20-ОПП и обратиться в орган ГНС о получении индивидуальной налоговой консультации по этому вопросу. А уже на основе ИНК, при необходимости, подать новую форму № 20-ОПП об изменении объекта налогообложения.

Заполнять графу 3 «Тип объекта налогообложения» нужно обязательно. Но если в форме № 20-ОПП приведена иная информация, нежели в рекомендованном справочнике, к учреждению нельзя применять штрафы, предусмотренные НК.

Форма 20-ОПП обособленных подразделений юрлица (филиалов, представительств)

Обособленное подразделение юрлица обязано стать на учет в органах ГНС, сообщать обо всех объектах налогообложения, находящихся на его балансе, по форме № 20-ОПП (п. 8.2 разд. VIII Порядка № 1588).

Исключение — объекты налогообложения или объекты, связанные с налогообложением или через которые осуществляется деятельность, где плательщиком налога НК определяет именно учреждение, создавшее обособленное подразделение.

Способы подачи формы 20-ОПП

Заявление по форме 20-ОПП может быть предоставлено наиболее удобным для учреждения способом — на бумаге или через Электронный кабинет (абз. 7, 8 п. 8.4 разд. VIII Порядка № 1588).

Заявление по форме № 20-ОПП в бумажном виде подавайте в орган ГНС по основному месту учета — относительно объектов налогообложения, которые зарегистрированы в соответствующем государственном органе без присвоения регистрационного номера (кадастрового номера, регистрационного номера объекта недвижимого имущества). К заявлению приложите копии документа, подтверждающего регистрацию объекта налогообложения в соответствующем государственном органе. При этом по этим объектам не заполняйте графу 12 «Реєстраційний номер об'єкта оподаткування» формы № 20-ОПП.

Працевлаштування осіб з інвалідністю — 2026: правила↪️

Форма 20-ОПП: срок подачи

Налоговики ожидают, что учреждение предоставит форму № 20-ОПП в налоговую по своему основному месту учета в течение 10 рабочих дней после регистрации, создания, открытия, изменения состояния или закрытия (выбытия) Объекта. Ведь это прямо предусматривает пункт 8.4 раздела VIII Порядка № 1588.

Отсчет этого срока учреждение должно начать с той даты, когда оно открыло, получило право на Объект или на его изменение или закрытие/выбытие. Эту дату можно определить в соответствии с правоустанавливающими документами или документами, подтверждающими право пользования, распоряжения Объектом.

Такой же срок для подачи формы № 20-ОПП в случае изменения сведений об Объекте, а именно: изменение типа, наименования, местонахождения, вида права или состояния Объекта. Его определяет пункт 8.5 раздела VIII Порядка № 1588.

Завантажуйте готові документи та оформлюйте виплати без зайвого клопоту та помилок!

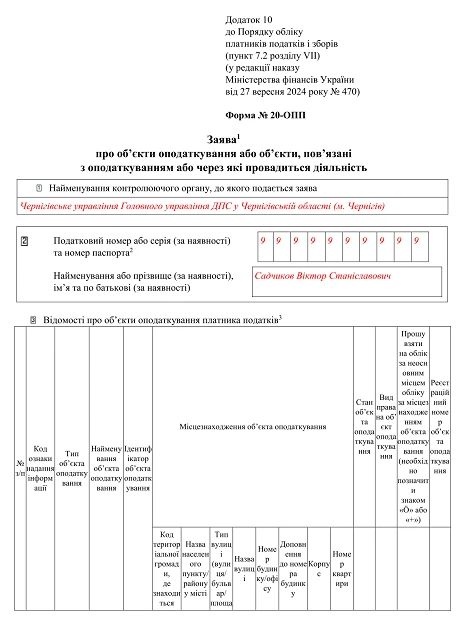

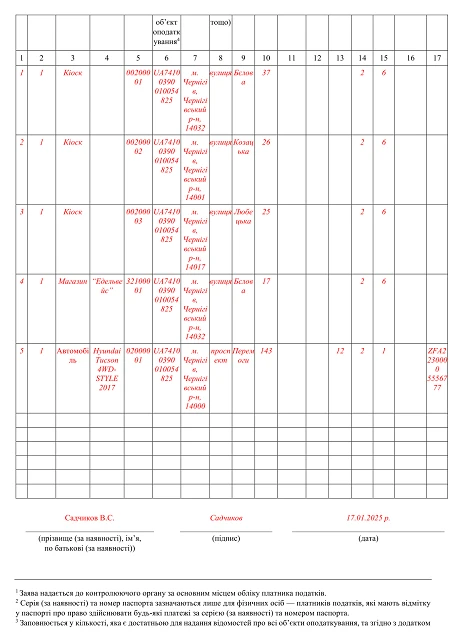

Форма 20-ОПП: образец заполнения

Чтобы понять истинное назначение формы № 20-ОПП, проанализируем в таблице, какую информацию учреждение должно указывать в графах ее табличной части (чтобы читать полностью, кликните на изображение):

Теперь вы знаете, какова структура формы № 20-ОПП, ее назначение и зачем ее предоставлять ГНС. Поэтому тщательно следите, чтобы подать ее вовремя.