Форма 20-ОПП: заповніть за зразком

Форма 20-ОПП — це реєстраційна форма, завдяки якій податківці відстежують «географію» діяльності установи, її майна і активів, що впливають на сплату податків, та їх стан. Як, коли і навіщо подавати форму 20 ОПП та яка відповідальність за неподання, якщо проґавити термін її подання?

Надавати заяву про об’єкти оподаткування або об’єкти, пов’язані з оподаткуванням або через які провадиться діяльність, за формою № 20-ОПП (далі — форма 20-ОПП) наразі актуально для всіх бюджетних установ та організацій, держорганів та ОМС.

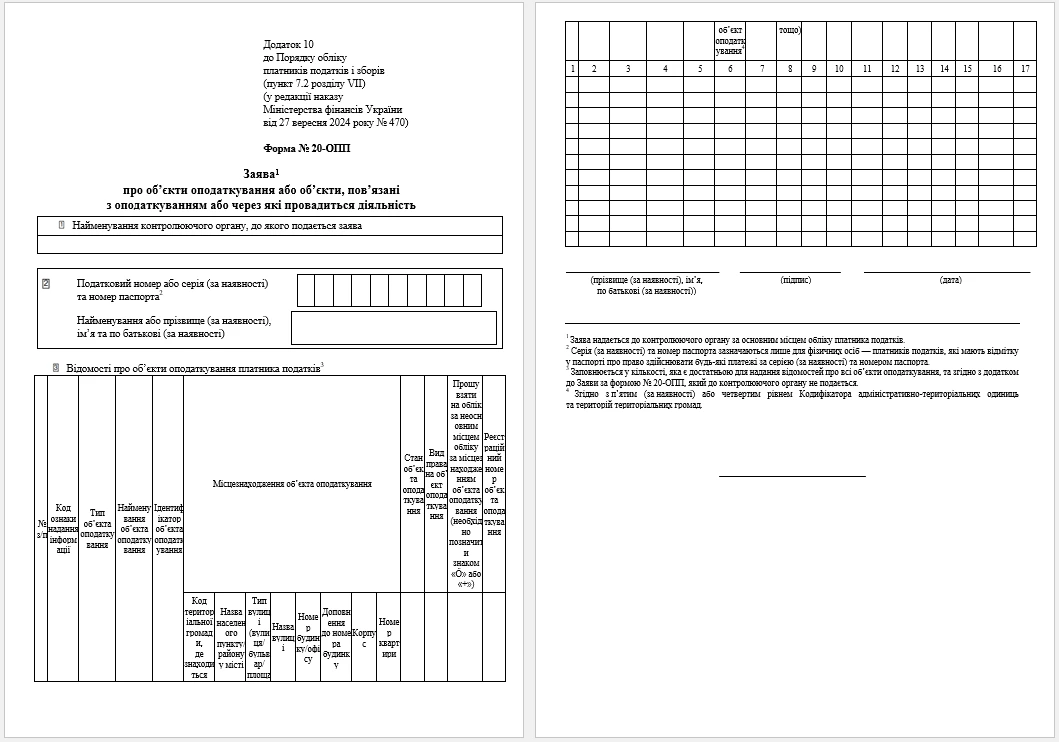

Форма 20-ОПП: бланк 2026

Заяву за формою 20-ОПП містить додаток 10 до Порядку обліку платників податків і зборів, затвердженого наказом Мінфіну від 09.12.2011 № 1588 (далі — Порядок № 1588), з урахуванням змін, внесених наказом Мінфіну від 27.09.2024 № 470. У електронному кабінеті цю заяву знайдете за ідентифікатором форми — J1312007.

↪️ Форма 20-ОПП бланк 2026: скачати

Форма 20-ОПП: коли подається

Податкове законодавство зобов’язує установи та організації інформувати податківців за основним місцем обліку про реєстрацію, створення чи відкриття, оренду чи суборенду, закриття чи вибуття:

- відокремлених підрозділів;

- об’єктів рухомого і нерухомого майна (майнових об’єктів);

- об’єктів оподаткування та об’єктів, пов’язаних із оподаткуванням, або через який установа веде діяльність (усе перелічене далі — Об’єкт).

Установи мають повідомляти у формі 20-ОПП, зокрема про об’єкти, які з’явились, змінились чи вибули на підставі як переходу до/від установи права власності/володіння на Об’єкт, так і у зв’язку із правами його користування, господарського відання, оперативного/довірчого управління оренди/суборенди/найму.

Перелік Об’єктів, про які установи мають повідомляти у формі № 20-ОПП, ДПС узагальнила у Рекомендованому довіднику типів об’єктів оподаткування (далі — Довідник), який розмістила на своєму офіційному вебсайті. По суті, це перелік господарських об’єктів за різними видами діяльності у вигляді таблиці Excel. Довідник доволі незручний у використанні.

Оновлена форма заяви-розрахунку на лікарняні від ПФУ: що змінилося

Установа має керуватися Довідником, аби:

- визначити, які типи Об’єктів пов’язані саме з її діяльністю;

- пам’ятати, що в разі появи таких об’єктів або зміни їх стану, закриття чи вибуття вона має подати податківцям заяву форми № 20-ОПП.

Якщо установа набуває об’єкт, тип якого відсутній у Довіднику, вона має визначити на власний розсуд, чи відповідає її новий об’єкт за призначенням одному із тих, які вказані в Довіднику. Якщо ні, то форма 20-ОПП за таким об’єктом не подається.

Отже, якщо установа набула новий Об’єкт, згаданий у Довіднику (або подібний за призначенням), або вже діючий такий Об’єкт перемістився або змінив свій стан, або закрився/вибув, установа має подати до податкової форму 20-ОПП. Головне — не забути про функціональне призначення форми № 20-ОПП, аби не вказати там зайвого.

Що таке об’єкт оподаткування установи (об'єкт податку)? Це — майно, товари, дохід або його частина, інші об’єкти, за наявності яких у неї, згідно із податковим законодавством, виникає податковий обов’язок (п. 22.1 ПК)

Якщо установа вперше подає форму 20-ОПП, вона зазначає всі Об’єкти, а от у разі наступного її подання — вказує лише новий Об’єкт або Об’єкт, який зазнав змін, закрився чи вибув.

Ще є «пом’якшення» від податківців: вони дозволяють застосовувати принцип «укрупнення інформації», коли установа, приміром, має кілька однотипних Об’єктів за одним місцезнаходженням. У такому випадку інформацію про них у формі № 20-ОПП установа відображає як про один об’єкт.

Утім, якщо ці однотипні Об’єкти мають різне місцезнаходження або кожному з Об’єктів присвоєний реєстраційний номер державної реєстрації, інформацію у формі № 20-ОПП установа відображає за кожним об’єктом окремо (наприклад, окремо, земельна ділянка, на якій розташована нежитлова будівля, окремо нежитлова будівля).

Якщо змінились відомості про об’єкт оподаткування (тип, найменування, місцезнаходження, вид права або стану об’єкта оподаткування), потрібно подати заяву за формою № 20-ОПП з оновленою інформацією про об’єкт оподаткування.

Однак, якщо змінилось призначення об’єкта оподаткування або його перепрофілювання, у заяві за формою № 20-ОПП відображайте відомості щодо цього об’єкта двома рядками:

- у першому — зазначайте інформацію про закриття об’єкта оподаткування, призначення якого змінили;

- другому — оновлену інформацію про об’єкт оподаткування, який створено чи відкрито на основі закритого, при цьому ідентифікатор об’єкта оподаткування змінюється (абз. 2 п. 8.5 розд. VIII Порядку № 1588).

У якому вигляді треба надавати форму № 20-ОПП, розглянемо далі.

Чи подавати форму 20-ОПП, якщо створюєте відокремлений підрозділ

Установа відкриває у власному чи орендованому приміщенні відокремлений підрозділ за межами території, де вона перебуває на податковому обліку. У підрозділі її працівники, що працюватимуть за трудовим договором, матимуть там постійне місце роботи. Установа зобов’язана:

- стати на облік в органі ДПС за місцем створення підрозділу (неосновне місце обліку);

- подати форму № 20-ОПП до органу ДПС за основним місцем обліку щодо об’єктів за місцезнаходженням відокремленого підрозділу, які пов’язані з оподаткуванням або через які провадиться діяльність, що не перебувають на балансі або у складі цього відокремленого підрозділу, а перебувають на балансі установи;

- подати форму № 20-ОПП до органу ДПС за основним місцем обліку щодо усіх об’єктів, що перебувають за місцезнаходженням відокремленого підрозділу, якщо він не уповноважений нараховувати, утримувати і сплачувати (перераховувати) до бюджету податок на доходи фізичних осіб за працівників цього відокремленого підрозділу.

Якщо новий відокремлений підрозділ сам вестиме бухгалтерський облік своїх операцій, матиме відокремлений баланс, буде зареєстрований в ЄДР і матиме право сплачувати ПДФО, він самостійно реєструватиметься в органі ДПС за своїм місцезнаходженням та подаватиме заяву за формою № 20-ОПП щодо усіх об’єктів, які перебувають у нього на балансі (абз. 2 п. 8.2 розд. VIII Порядку № 1588).

Коли вирішуєте, чи потрібно юрособі ставати на облік за неосновним місцем обліку та подавати форму № 20-ОПП за основним місцем обліку, перевірте, чи делегували відокремленому підрозділу право сплачувати до бюджету ПДФО. Якщо не делегували — потрібно.

Чи подавати форму 20-ОПП, якщо використовуєте газовий котел у приміщенні за неосновним місцем обліку

Чи повинна установа подавати форму № 20-ОПП про газовий котел та паливний генератор, що розміщені у власних або орендованих приміщеннях, про які вже звітувала за формою № 20-ОПП і за місцезнаходженням яких уже перебуває на обліку в органі контролю за неосновним місцем обліку?

Завжди пам’ятайте про абзац 1 пункту 8.2 розділу VIII Порядку № 1588, який передбачає, що об’єктами оподаткування є майно та дії, у зв’язку з якими у платника податків виникають обов’язки щодо сплати податків та зборів. Ці об’єкти за кожним видом податку та збору визначають згідно з відповідними розділами Податкового кодексу України.

Газовий котел і паливний генератор, які експлуатує установа, — це стаціонарні джерела забруднення і, відповідно, об’єкти оподаткування екологічним податком. Тож ці об’єкти слід окремо зазначати у заяві форми № 20-ОПП.

Форма 20-ОПП: штрафи

Платник податків зазначив у графі 3 «Тип об’єкта оподаткування» заяви форми № 20-ОПП інформацію іншу, ніж у Рекомендованому довіднику типів об’єктів оподаткування. Чи застосують до нього штраф, що передбачає пункт 117.1 ПК?

Нагадаємо, у графі 3 форми № 20-ОПП зазначають код типу об’єкта оподаткування, який визначають за Довідником. Податківці й раніше особливо не наполягали, щоб тип об’єкта оподаткування платники вказували точно за Довідником. Вони пояснювали, якщо платник не може визначити потрібний тип об’єкта оподаткування за Довідником, у нього є два варіанти:

- Застосовувати принцип укрупнення інформації про об’єкти оподаткування, які є однотипними. Як у випадку, коли потрібно повідомити про обладнання, яке безпосередньо пов’язане із діяльністю суб’єкта господарювання, а в Довіднику немає відповідних типів об’єкта оподаткування. Тоді обладнання відносять до наявного у суб’єкта господарювання типу об’єкта оподаткування, який найбільше відповідає визначенню місця його знаходження/зберігання. Наприклад «148 — цех», «587 — виробнича ділянка».

- Обрати із наявних об’єктів оподаткування у Довіднику найближчий за функціональним призначенням (ЗІР, категорія 116.11).

Та є ще і третій варіант — подати заяву за формою 20-ОПП та звернутись до органу ДПС щодо отримання індивідуальної податкової консультації з цього питання. А вже на основі ІПК, за потреби, подати нову форму № 20-ОПП щодо зміни об’єкта оподаткування.

Заповнювати графу 3 «Тип об’єкта оподаткування» потрібно обов’язково. Але якщо у формі № 20-ОПП наведено іншу інформацію, ніж у рекомендованому довіднику, до установи не можна застосовувати штрафи, що передбачає ПК.

Форма 20-ОПП відокремлених підрозділів юрособи (філій, представництв)

Відокремлений підрозділ юрособи зобов’язаний стати на облік в органах ДПС, повідомляти про всі об’єкти оподаткування, що перебувають на його балансі, за формою № 20-ОПП (п. 8.2 розд. VIII Порядку № 1588).

Виняток — об’єкти оподаткування або об’єкти, які пов’язані з оподаткуванням або через які провадиться діяльність, де платником податку ПК визначає саме установу, яка створила відокремлений підрозділ.

Способи подання форми 20-ОПП

Заява за формою 20-ОПП може бути надана найбільш зручним для установи способом — на папері або через Електронний кабінет (абз. 7, 8 п. 8.4 розд. VIII Порядку № 1588).

Заяву за формою № 20-ОПП в паперовому вигляді подавайте до органу ДПС за основним місцем обліку — щодо об’єктів оподаткування, які зареєстровані у відповідному державному органі без присвоєння реєстраційного номера (кадастрового номера, реєстраційного номера об’єкта нерухомого майна). До заяви додайте копії документа, що підтверджує реєстрацію об’єкта оподаткування у відповідному державному органі. При цьому щодо цих об’єктів не заповнюйте графу 12 «Реєстраційний номер об’єкта оподаткування» форми № 20-ОПП.

Форма 20-ОПП: термін подання

Податківці очікують, що установа надасть форму № 20-ОПП до податкової за своїм основним місцем обліку протягом 10 робочих днів після реєстрації, створення, відкриття, зміни стану або закриття (вибуття) Об’єкта. Адже це прямо передбачає пункт 8.4 розділу VIII Порядку № 1588.

Відлік цього строку установа має розпочати з тієї дати, коли вона відкрила, отримала право на Об’єкт або на його зміну чи закриття/вибуття. Цю дату можна визначити відповідно до правовстановлюючих документів або документів, які підтверджують право користування, розпорядження Об’єктом.

Такий самий строк для подачі форми № 20-ОПП у разі зміни відомостей про Об’єкт, а саме: зміна типу, найменування, місцезнаходження, виду права або стану Об’єкта. Його визначає пункт 8.5 розділу VIII Порядку № 1588.

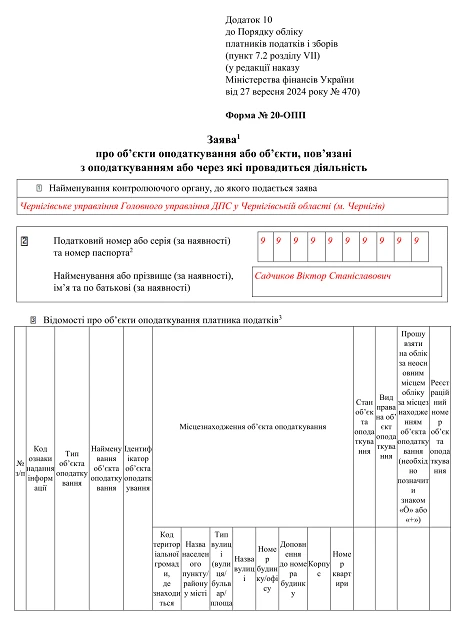

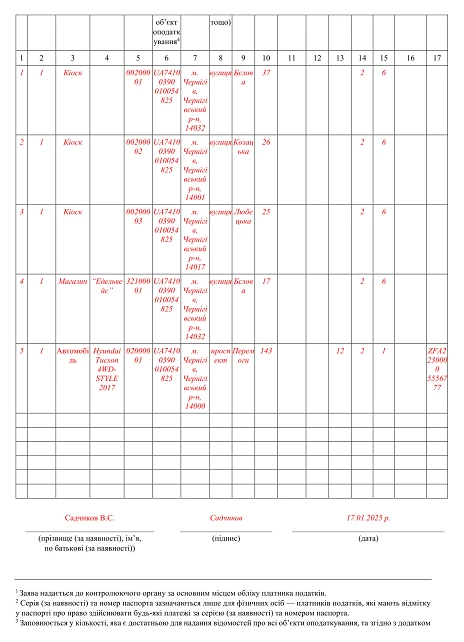

Форма 20-ОПП: зразок заповнення

Аби зрозуміти справжнє призначення форми № 20-ОПП, проаналізуємо у таблиці, яку інформацію установа має зазначати у графах її табличної частини (щоб читати повністю, клікніть на зображення):

Тепер ви знаєте, яка структура форми № 20-ОПП, її призначення і навіщо її надавати ДПС. Тож ретельно стежте, щоб подати її вчасно.