Какой бывает кредиторская задолженность

Кредиторская задолженность бюджетных учреждений в случае просрочки делится на 2 подвида. Их определяет Порядок бухгалтерского учета отдельных активов и обязательств бюджетных учреждений, утвержден приказом Минфина от 02.04.2014 № 372 (далее – Порядок № 372).

Задолженность считается просроченной, если ее не платят 30 дней после окончания срока обязательной уплаты по заключенному договору о получении товаров, результатов работ или услуг.

Если дата платежа в договоре не была указана, задолженность считается просроченной сразу после получения подтверждающих документов. Течение срока исковой давности начинается со дня, когда у кредитора возникает право предъявить требование (ч. 5 ст. 261 ГК). На практике это следующий день после получения подтверждающих документов.

Когда срок исковой давности по погашению обязательства истекает, просроченная кредиторская задолженность "превращается" в кредиторскую задолженность, срок исковой давности которой истек (п. 1.2 Порядка № 372). Кредитор теряет после этого право обращаться в суд с требованием о погашении такого долга и учреждение имеет право списать такую кредиторскую задолженность с баланса (п. 4.2 Порядка № 372).

☛ Кредиторскую задолженность можно списать только по истечении срока исковой давности.

Почему возникает просроченная кредиторская задолженность

Кредиторская задолженность бюджетных учреждений учитывается по НП(С)БУГС 128 “Обязательства”. Ее списывают по ч. 1 разд. II этого стандарта: если на дату баланса ранее признанное обязательство не подлежит погашению.

В бюджетных учреждениях, как правило, такие ситуации не связаны с их платежеспособностью. Так, долг "зависает" из-за:

- прекращения существования кредитора-юридического лица (ликвидация) и отсутствия лица, которое наследует его права (ч. 1 ст. 609 ГК, ч. 3 ст. 205 ГК). Ликвидированным юрлицо считается со дня внесения в ЕГР записи о ликвидации (ч. 2 ст. 104 ГК);

- смерти физического лица и отсутствия наследников;

- прощения долга кредитором. В таком случае должно быть оформлено двустороннее соглашение к договору, по которому возникло такое обязательство (ст. 654 ГК), или хотя бы письмо-уведомление от кредитора.

Среди других причин — кредитор не выходит на связь и не требует погашения задолженности до истечения срока исковой давности без видимой причины. Учреждение принимает меры по его розыску (телефонные звонки, письма на домашний адрес), но он по возврат долга не обращается.

Что со сроком исковой давности при списании

Общий срок исковой давности — 3 года (ст. 257 ГК). Даже когда уверены в ликвидации кредитора, стоит подождать 3 года. Почему? У юрлица могут быть правопреемники, которые потом предъявят требования.

Что касается физлиц, после смерти следует подождать 6 месяцев — это срок открытия наследства (ст. 1270 ГК). Могут появиться наследники. Обязательно во время документального оформления списания такой кредиторской задолженности приложите копию свидетельства о смерти к бухгалтерской справке или акту инвентаризации.

Кроме того, есть еще так называемые специальные сроки исковой давности, например, 1 год для взыскания неустойки (штрафа, пени). Самим договором может быть предусмотрен более длительный, чем 3 года, срок исковой давности.

Как документально оформить списание кредиторской задолженности

Бюджетные учреждения кредиторскую задолженность могут списывать ежеквартально при условии ее надлежащего документального оформления (пп. 4.2 и п. 1 пп. 4.6 Порядка № 372).

При списании кредиторской задолженности ее документальное оформление зависит от того:

- является ли учреждение главным распорядителем бюджетных средств;

- возникла ли кредиторская задолженность по собственным поступлениям учреждения.

Если ответ на любой из этих вопросов "да", то для списания кредиторской задолженности, срок исковой давности которой истек, достаточно решения руководителя учреждения (абз. 2 пп. 4.3 и п. 1 пп. 4.6 Порядка № 372). После оформления решения руководителя нужно проинформировать высшее учреждение (распорядителя) о списании такой задолженности (абз. 2 пп. 4.6 Порядка № 372).

Если же ответ на вышеприведенные вопросы "нет", то придется сначала обратиться в учреждение высшего уровня. Списать кредиторскую задолженность можно будет только по решению руководителя этого учреждения (пп. 4.5 Порядка № 372).

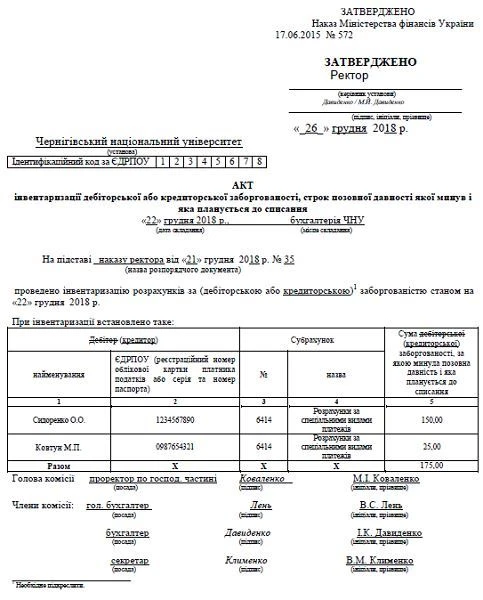

Решение руководителя должно на чем-то базироваться. Предварительно нужно составить акт инвентаризации кредиторской задолженности — на основании Акта инвентаризации дебиторской или кредиторской задолженности, срок исковой давности которой истек и которая планируется к списанию, утвержденного приказом Минфина от 17.06.2015 № 572.

☛ Для списания кредиторской задолженности необходимо подготовить два документа: акт инвентаризации и решение руководителя учреждения (своего или высшего уровня)

Учет списания кредиторской задолженности

Чтобы составить правильные проводки, обращайтесь у Типовой корреспонденции из приказа Минфина от 29.12.2015 № 1219. Этот документ рекомендует списывать кредиторскую задолженность на накопленный финансовый результат, то есть в К-т субсчета 5512 "Накопленные финансовые результаты выполнения сметы". Это противоречит абз. 1 раздела II НП(С)БУГС 128 "Обязательства", по которому списывать обязательства нужно на доходы. В этой ситуации следует считать последний по времени документ, то есть Типовую корреспонденцию.

☛ Списывайте кредиторскую задолженность по К-т 5512

Списание кредиторской задолженности, срок исковой давности которой истек, происходит по проводках: Д-т 6414 К-т 5512, Д-т 6415 К-т 5512, Д-т 6425 К-т 5512 и т.п.

Налоги и списания кредиторской задолженности

Если бюджетное учреждение не является плательщиком НДС, проблем с налогообложением не будет. Однако если кредиторская задолженность списывается по тому виду деятельности, который подпадает под обложение НДС, нужно начислить налоговое обязательство по НДС по п. 198.5 НК и зарегистрировать соответствующую налоговую накладную в ЕРНН (ИНК ГФС от 14.06.2018 № 2620/6/99-99-15-03-02-15).

Стаття підготовлена за матеріалами журналу "Головбух: Бюджет"