Оподаткування відпускних: ПДФО та ЄСВ

Основні правила надання відпусток

Розраховуючи ПДФО з відпускних слід розуміти загальні правила надання відпусток працівникові та їхньої оплати. Так, право на оплачувані дні відпочинку має кожен працівник, що знаходиться в офіційних трудових відносинах, при чому як на основному місці, так і за сумісництвом. Строк відпустки — не менше 24 календарних днів на рік. Це передбачають:

- Кодекс законів про працю України (далі — КЗпП);

- Закон «Про відпустки» від 15.11.1996 № 504 (далі — Закон про відпустки).

Зарплата в освіті у 2026 році: нові правила та розрахунки

Можливі види відпусток, а саме (ст. 4 Закону про відпустки):

- щорічні відпустки;

- додаткові;

- відпустки у зв’язку з навчанням;

- соціальні, наприклад відпустка «на дітей»;

- творчі;

- для підготовки та участі в змаганнях;

- відпустки без збереження зарплати.

Остання відпустка, зрозуміло, не оплачується, а з іншими доведеться бухгалтеру все порахувати. Розрахувати відпускні, утримати податки, нарахувати ЄСВ та врешті-решт усе виплатити. Тепер — коротка інструкція щодо розрахунку.

Розрахунок відпускних

Як розраховуються відпускні, — вони визначаються за Порядком обчислення середньої заробітної плати, затвердженому постановою КМУ від 08.02.1995 № 100 (далі — Порядок № 100). Так, за п. 2 Порядку № 100 розрахунок можна подати у вигляді простої формули:

Зверніть увагу, що святкові і неробочі дні у календарні дні відпустки не входять, тобто їх не рахують і не оплачують. Перелік таких святково-неробочих днів є у ст. 73 КЗпП (11 днів на рік).

Таким чином, для визначення середньоденного заробітку у загальному випадку, тобто у мирний час, використовувалася така формула:

У вищенаведеній формулі цифра 354 — це кількість днів на рік за мінусом святкових і неробочих днів, тобто 354 = 365 – 11.

Однак, якщо розрахунковий період охоплює:

- лютий високосного року, — кількість днів на рік за мінусом святкових і неробочих буде 355;

- місяці воєнного стану, — святково-неробочих днів узагалі немає, так як призупинена дія ст. 73 КЗпП (ч. 6 ст. 6 Закону «Про організацію трудових відносин в умовах воєнного стану» від 15.03.2022 № 2136). Наприклад, якщо рахувати відпускні у травні 2025, то кількість днів розрахункового травень 2024-квітень 2025 становить 365 к. днів.

Щодо розрахункового періоду (12 місяців), то рахують його так:

- нехай вихід у відпустку — 05 липня 2025 року;

- розрахунковий період тоді липень 2024 – червень 2025.

У такому разі будь-який дохід, який стосується липня 2025 року у розрахунку участі не бере, так як він поза розрахунковим періодом.

Нові посадові оклади за ЄТС з 1 січня 2026 року

При цьому важливо пам’ятати, що:

- із загальної кількості днів, які беруть участь в розрахунку, віднімаються: дні, на які взята відпустка за свій рахунок (тривалість таких відпусток — див. ст. 25 і ст. 26 Закону про відпустки), дні відпустки для догляду за дитиною до 3-х років, а також дні простою;

- в загальну суму річного доходу для розрахунку включаються: нарахована зарплата («брудними», тобто податки віднімати не треба), суми нарахованих відпускних, відрядних, лікарняних і декретних;

- премії відносяться до тих місяців, за які вони були нараховані, а не виплачені;

- якщо заробітку за 12 місяців не було, то розрахунок проводиться на основі тарифної ставки (посадового окладу).

Додамо, що компенсація невикористаної відпустки розраховується аналогічно відпускним. Усе те саме.

Коли виплачуються відпускні

Виплатити відпускні потрібно до початку відпустки (ст. 21 Закону про відпустки). Тобто відкласти виплати та сплату податків не вийде. А перед цим ще слід порахувати усі податки, аби їх разом сплатити.

Утримання ПДФО з відпускних

Відпускні оподатковуються, як зарплата. У тім, це і є частина зарплати. Так, за пп. 2.2.12 Інструкції зі статистики заробітної плати, яка затверджена наказом Держстату від 13.01.2004 № 5 (далі — Інструкція № 5), відпускні — це частина так званої додаткової зарплати. Отже, відпускні входять у базу оподаткування податком на доходи фізичних осіб (ПДФО) на підставі пп. 164.2.2 Податкового кодексу України (далі — ПКУ).

Увага: відпускні — це частина зарплати.

Ставка оподаткування відпускних та інших складових зарплати — 18% (п. 167.1 ПКУ).

При розрахунку ПДФО за наявності відпускних зверніть увагу на такі нюанси:

- відпускні, як і інша зарплата, враховуються у суму доходу при визначенні права на податкову соціальну пільгу (ПСП), пп. 169.4.1 ПКУ;

- оподатковується ПДФО повністю вся сума відпускних, яка була нарахована, навіть якщо вони захоплюють декілька місяців (так звані перехідні відпускні). Оподатковуються всі відпускні, так як ПДФО слід утримати й сплатити у бюджет при виплаті відпускних.

Чи можуть органи Казначейства контролювати — договір з ПДВ чи без

Якраз остання ситуація з перехідними відпускними викликає найбільше питань. Якщо у працівника нема й не може бути ПСП, то проблем немає ніяких: утримали ПДФО з усієї суми та сплатити в момент виплати відпускних. Однак, якщо у працівника є чи потенційно може бути ПСП, то тоді будьмо уважними. У наступному місяці потрібно:

- зробити розподіл перехідних відпускних помісячно. Це витікає з пп. 1.6.1 Інструкції № 5, де прямо вказано про те, що відпускні розподіляються пропорційно часу, що припадає на дні відпустки у відповідному місяці. У пп. 169.4.1 ПКУ також мова йде про застосування ПСП до доходів, які нараховані протягом звітного податкового місяця;

- зробити перерахунок ПДФО. Перевірити за кожним місяцем, чи не виникає права на ПСП. Може так статися, що у місяці виходу у відпустку через більшу суму доходу з вини відпускних працівник втратив ПСП. Однак після розподілу може виявитися, що дохід якраз у межах ліміту. Надміру сплачений ПДФО враховується у зменшення суми податку за звітний період, у якому робили перерахунок.

Додамо, що останню процедуру — перерахунок ПДФО — можна робити одразу наступного місяця. За пп. 169.4.3 ПКУ перерахунок можна робити будь-коли. Однак у кінці року та при звільненні вона обов’язкова (пп. 169.4.2 ПКУ).

Увага: перехідні відпускні спричиняють необхідність перерахунку ПДФО для працівників, які користуються ПСП.

Пропорційний розподіл відпускних між місяцями здійснити просто — слід порахувати спершу кількість днів відпустки, яка припадає на кожний місяць. Наприклад, працівник має відпустку з 24 червня по 09 липня 2025 року. На червень з цього періоду припадає 7 днів. На липень тоді припадає 9 днів. Загальна тривалість відпустки — 16 днів. Сума відпускних нехай 18000 грн. Тоді результати пропорційного розподілу відпускних будуть такі:

- відпускні за червень = 18000 грн ×7/16 = 7875 грн;

- відпускні за липень = 18000 грн ×9/16 = 10125 грн.

Утримання ВЗ з відпускних

Військовий збір (ВЗ) утримується теж з усієї суми нарахованих відпускних. Ставка така ж, як і для решти зарплати — 5% (пп. «1» пп. 1.3 п. 161 Підрозд. 10 Перехідних положень ПКУ). Відмінність від ПДФО у тому, що ПСП при розрахунку ВЗ не застосовується, а тому й потреби у перерахунку немає.

Увага: з відпускних утримуються ПДФО (18%) та ВЗ (5%).

Нарахування ЄСВ на відпускні

Єдиний соціальний внесок (ЄСВ) на відміну від ПДФО та ВЗ не зменшує суму до виплати працівнику, а нараховується на фонд оплати праці, зокрема й на відпускні. Тобто нарахуванні й сплата ЄСВ — це витрати установи. ЄСВ нараховується за стандартними для зарплати ставками:

- 22% — на відпускні звичайного працівника;

- 8,41% — на відпускні особи з інвалідністю.

Однак помісячний розподіл суми відпускних для цілей ЄСВ обов’язковий. Зверніть увагу на дотриманням мінімальної бази ЄСВ (це мінімальна зарплата відповідного місяця) у таких ситуаціях:

- місяць виходу з відпустки — у працівника сума доходу може виявитися менше, аніж звичайно. Наприклад, через брак премії тощо;

- відпускні захопили весь місяць. Тобто окрім відпускних у працівника взагалі немає доходу за місяць. Якщо сума відпускних, що припадає на такий місяць, менша за мінімальну базу, то також визначається ЄСВ-різниця. Винятку тут немає.

При порівнянні з мінімальною базою ЄСВ враховується результат пропорційного розподілу відпускних. ЄСВ-різницю (різницю між фактичною й мінімально базою) можна визначити будь-якого наступного місяця та донарахувати ЄСВ. Штрафів у такому разі немає.

Наприклад, працівнику, який весь липень 2025 року був у відпустці, нарахували 7800 грн відпускних за такий місяць. Інших нарахувань у нього немає. ЄСВ-різниця — 200 грн (= 8000 – 7800), де 8000 грн — мінімальна база ЄСВ для липня 2025. ЄСВ = 7800 грн × 0,22 + 200 грн × 0,22 = 1716 + 44 = 1760 грн. Зверніть увагу, що доплата до мінімальної зарплати у даному разі не нараховується, так як відпускні — це виплата за невідпрацьований час.

Увага: при нарахуванні відпускних слід стежити за дотриманням мінімальної бази ЄСВ. У разі перехідних відпускних це можна визначити лише після їхнього пропорційного розподілу між місяцями.

Строки сплати ПДФО, ВЗ та ЄСВ

Усі податки сплачуються в бюджет одночасно з виплатою відпускних (пп. 168.1.2 ПКУ).

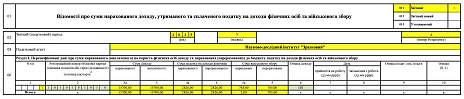

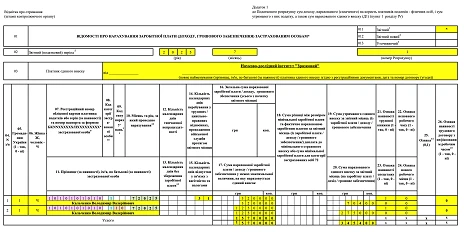

Відпускні у податковій звітності

Відпускні у Податковому розрахунку відображаються таким чином:

- у Додатку 4ДФ (ПДФО/ВЗ). Окремо не виділяються та входять у цифру зарплати. Ознака доходу відповідно та ж сама, що й у решти зарплати — «101». Для утриманих й виплачених ПДФО й ВЗ використовуються стандартні графи 4, 4а, 5 і 5а. Перехідні відпускні в Додатку 4ДФ відображаються у місяці, в якому вони нараховані і виплачені;

- у розділі 1 основної частини (сукупний ЄСВ). Також окремо від решти зарплати не відділяються. Відпускні «розчиняються» в інших сумах;

- у Додатку Д1 (ЄСВ). Тут для відпускних слід відвести окремий рядок, а якщо вони перехідні, то й два чи більше рядків у тому ж самому Додатку Д1 (за місяць нарахування відпускних). Таким чином, відпускні відображаються окремо від решти зарплати. Крім того, вони мають свій код типу нарахувань — «10» (графа 09). Кожний з таких рядків повинен мати різний номер місяця у періоді, за який вони нараховуються (графа 10). Кількість календарних днів перебування у трудових відносинах — заповнюються лише, якщо окрім відпускних у працівника інших нарахувань у цьому Додатку Д1 немає.

Розглянемо для наочності розрахунок відпускних і заповнення Податкового розрахунку за ними на простому прикладі, коли відпустка зачіпає лише один місяць. Більш складну ситуацію — відображення у Податковому розрахунку перехідних відпускних — усі приклади знайдете у консультації Перехідні відпускні: податки, звітність, зразки.

Увага: відпускні від зарплати відокремлюються лише у Додатку Д1 Податкового розрахунку.

Приклад нарахування ПДФО з відпускних

Працівник іде у відпустку з 07.07.2025 по 30.07.2025 (24 дні). Йому нарахували 12500 грн відпускних та 3200 грн решти зарплати за липень 2025 року. Розрахунок податків матиме такий вигляд:

- загальна нарахована сума = 12500 + 3200 = 15700 грн;

- ПДФО = 15700 грн × 0,18 = 2826 грн;

- ВЗ = 15700 грн × 0,05 = 785 грн;

- ЄСВ = 15700 грн × 0,22 = 3454 грн (у т.ч. з зарплати — 704 грн, з відпускних — 2750 грн).

Тоді сума до виплати працівнику = 15700 – 2826 – 785 = 12089 грн.

Заповнені Додатки 4ДФ та Д1 для даної ситуації наведено у файлах нижче.