ЄСВ 2022: не забуваємо про термін сплати, порядок нарахування, ставку та розмір

- Мінімальна база нарахування ЄСВ 2022

- Мінімальна база ЄСВ і перехідні лікарняні, відпускні

- Коли мінімальна база ЄСВ не застосовується

- Приклади застосування мінімальної бази ЄСВ 2022

- Мінімальна база ЄСВ та доплата до мінімальної зарплати

- Максимальна база нарахування ЄСВ 2022

- Ставка ЄСВ 2022

- Строки сплати ЄСВ 2022

- Звітність з ЄСВ 2022

- Різниця між мінімальною та фактичною базою ЄСВ у Додатку Д1

Мінімальна база нарахування ЄСВ 2022

При розрахунку єдиного соціального внеску (ЄСВ) у випадку, якщо сума зарплати недотягує до мінімальної зарплати, застосовується так звана «мінімальна база нарахування ЄСВ» – мінімальна заробітна плата, тобто єдиний соціальний внесок розраховується у 2022 році як добуток мінімальної зарплати та ставки ЄСВ (абз. 2 ч. 5 ст. 8 Закону «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» від 08.07.2010 р. № 2464, далі – Закон про ЄСВ).

| МІНІМАЛЬНИЙ ЄСВ 2022 | ||

| Період | Мінімальна база ЄСВ | Мінімальний ЄСВ, грн |

| 01.01.2022–30.09.2022 | 6500 | 1430,00 |

| 01.10.2022-31.12.2022 | 6700 | 1474,00 |

При цьому за базу ЄСВ береться не тільки зарплата, але й доходи за цивільно-правовими договорами (ЦПД) тих працівників, для яких це основне місце роботи. Наприклад, у січні-вересні 2022 року застосовували мінімальну базу нарахування ЄСВ (6500 грн). А з 1 жовтня 2022 р застосовуємо мінімальну базу нарахування ЄСВ 6700 грн у наступних ситуаціях:

- зарплата + лікарняні

- зарплата + відпускні

- зарплата + оплата за ЦПД

- зарплата (основна робота) + зарплата (внутрішнє сумісництво)

- зарплата на повну ставку

- зарплата на неповну ставку

Якщо працівник працює за внутрішнім сумісництвом в одній установі, то розраховується загальна сума всіх виплат по ньому й порівнюється з мінімальною базою.

В усіх випадках застосування мінімальної бази нарахування ЄСВ 2022:

- спочатку нараховуємо єдиний соціальний внесок на фактичну суму доходу;

- визначаємо різницю між мінімальною зарплатою і цим доходом працівника;

- нараховуємо ЄСВ також на обчислену суму різниці.

- Завчасно утримали військовий збір за ставкою 5%: як виправити

- Інвентаризація-2024: відповіді на гарячі запитання

- Як перевіряє Держпраці під час воєнного стану

- Новації КЗпП: службова перевірка з відстороненням, звільнення за розголошення інформації

- Як зламаний спідометр не допоміг ревізорам виграти суд

Мінімальна база ЄСВ і перехідні лікарняні, відпускні

Щодо відпускних, то зверніть увагу: якщо відпускні стосуються декількох місяців (так звані перехідні відпускні), то їх спочатку слід розподілити по місяцях, тобто віднести відпускні до того місяця, якого вони стосуються.

Аналогічно по перехідним лікарняним:

- у місяці виходу на лікарняний, якщо листок непрацездатності не надавався, то нараховуємо лікарняний на фактичну базу ЄСВ;

- у наступному місяці після отримання листка непрацездатності розподіляємо лікарняні між двома місяцями, за який вони нараховані. Якщо після розподілу фактична база ЄСВ виявляється меншою за мінімальну – донараховаємо ЄСВ на суму різниці.

Як у 2022 році нараховувати/сплачувати ЄСВ за нарахування працівнику відпускних

Коли мінімальна база ЄСВ не застосовується

Винятки з правила «мінімальної бази», коли ЄСВ сплачується з фактично нарахованого доходу (фактичної бази), а не з мінімальної зарплати (див. абз. 3 ч. 5 ст. 8 Закону про ЄСВ):

- аванс (зарплата за першу половину місяця);

- зарплата зовнішнього сумісника;

- зарплата особи з інвалідності;

- зарплата працівника, який працював неповний місяць (прийнятий на роботу не з 1-го числа місяця або звільнений з роботи не останнім числом місяця);

- зарплата працівника, який спочатку був звільнений, а потім протягом місяця заново прийнятий;

- оплата за ЦПД особі, яка на працює в установі («зі сторони»).

У вищеперерахованих винятках єдиний соціальний внесок нараховується стандартним чином: як добуток зарплати на ставку ЄСВ (22% або 8.41% для осіб з інвалідністю; також є ще ставки 5.3%, 5.5% – для підприємств осіб з інвалідністю).

Приклади застосування мінімальної бази ЄСВ 2022

![]() Увага: 1474 грн – мінімальний розмір ЄСВ у жовтні-грудні 2022 року

Увага: 1474 грн – мінімальний розмір ЄСВ у жовтні-грудні 2022 року

![]() Приклад 1 (проста ситуація). Працівнику, який декілька днів перебував у відпустці за власний рахунок, у листопаді 2022 року нараховано зарплату 5700 грн. Працівник у трудових відносинах був увесь місяць. Розраховуємо ЄСВ:

Приклад 1 (проста ситуація). Працівнику, який декілька днів перебував у відпустці за власний рахунок, у листопаді 2022 року нараховано зарплату 5700 грн. Працівник у трудових відносинах був увесь місяць. Розраховуємо ЄСВ:

- ЄСВ з фактичної бази = 5700 грн ×0,22 = 1254 грн;

- різниця між мінімальною та фактичною базою = 6700 – 5700 = 1000 грн;

- донарахований ЄСВ на різницю = 1000 грн ×0,22 = 222 грн;

- загальна сума ЄСВ = 1254+222= 1476 грн.

![]() Приклад 2 (внутрішній сумісник). У листопаді 2022 року працівник має 4000 грн (основна робота) +1300 грн (внутрішнє сумісництво) та 700 грн (робота за ЦПД) = 6000 грн. У такому разі ЄСВ треба нарахувати не тільки з 6000 грн, але ще й з 700 грн (=6700 – 6000). У результаті загальна сума ЄСВ з усіх 4-х компонент і складе мінімальні 1474 грн.

Приклад 2 (внутрішній сумісник). У листопаді 2022 року працівник має 4000 грн (основна робота) +1300 грн (внутрішнє сумісництво) та 700 грн (робота за ЦПД) = 6000 грн. У такому разі ЄСВ треба нарахувати не тільки з 6000 грн, але ще й з 700 грн (=6700 – 6000). У результаті загальна сума ЄСВ з усіх 4-х компонент і складе мінімальні 1474 грн.

![]() Приклад 3 (зовнішній сумісник). Працівнику, який не працює в установі як по основному місцю роботи, нарахована у листопаді 2022 року зарплата 3250 грн. ЄСВ нараховуємо з 3250 грн, так як це зовнішній сумісник і діє виняток з правила «мінімальної бази». Отже, ЄСВ = 3250 грн ×0,22 = 715 грн.

Приклад 3 (зовнішній сумісник). Працівнику, який не працює в установі як по основному місцю роботи, нарахована у листопаді 2022 року зарплата 3250 грн. ЄСВ нараховуємо з 3250 грн, так як це зовнішній сумісник і діє виняток з правила «мінімальної бази». Отже, ЄСВ = 3250 грн ×0,22 = 715 грн.

![]() Приклад 4 (неповний місяць роботи). Цифри нарахувань такі ж, як у прикладі 1, але працівник звільнився 29.11.2022 і недопрацював 1 робочий день (30.11.2022) до повного місяця. Дана ситуація – виняток по застосуванню правила «мінімальної бази». Отже, ЄСВ рахуємо лише з фактичної бази та маємо: 5700 грн ×0,22 = 1254 грн.

Приклад 4 (неповний місяць роботи). Цифри нарахувань такі ж, як у прикладі 1, але працівник звільнився 29.11.2022 і недопрацював 1 робочий день (30.11.2022) до повного місяця. Дана ситуація – виняток по застосуванню правила «мінімальної бази». Отже, ЄСВ рахуємо лише з фактичної бази та маємо: 5700 грн ×0,22 = 1254 грн.

ВИМОГИ ДО ГРАФІКУ ВІДПУСТОК НА 2023 РІК

Мінімальна база ЄСВ та доплата до мінімальної зарплати

Не плутаємо також мінімальну базу нарахування ЄСВ та доплату до мінімальної зарплати – це зовсім різні поняття зі своїми правилами застосування. Тобто вони не пов’язані.

Наприклад, прикладі 1 доплати до мінімальної зарплати може й не бути, якщо працівник недовиконував місячну норму праці. У Додатку Д1 об’єднаного зарплатного звіту (податкового розрахунку сум доходу) різниця з мінімальною базою (у прикладі 1 – 800 грн), заносимо до кол. 18. За своєю суттю різниця 800 грн (приклад 1) – це віртуальна сума, яка лише збільшує ЄСВ, але ніяк не позначається на реальному заробітку працівника.

Максимальна база нарахування ЄСВ 2022

Єдиний соціальний внесок нараховуємо на зарплату працівників, якщо її розмір не перевищує 15 розмірів мінімальної заробітної плати. Це і буде максимальна величина, яка у 2022 році становить:

| МАКСИМАЛЬНИЙ ЄСВ 2022 | ||

| Період | Максимальна база ЄСВ, грн | Мінімальний ЄСВ, грн |

| 01.01.2022–30.09.2022 | 97500 | 21450 грн |

| 01.10.2022-31.12.2022 | 100500 | 22110 грн |

Ставка ЄСВ 2022

У бюджетних установах єдиний соціальний внесок нараховуємо за ставками:

| Ставка ЄСВ 2022 | |||

| Період | Категорія працівника | База нарахування ЄСВ, грн | Ставка ЄСВ, % |

| 01.01.2022–30.09.2022 | звичайний | 0 – 97500 | 22 |

| особа з інвалідністю | 8,41 | ||

| 01.01.2022–30.09.2022 | звичайний | 0 – 100500 | 22 |

| особа з інвалідністю | 8,41 | ||

Норми тривалості робочого часу на 2023 рік

Строки сплати ЄСВ 2022

Єдиний соціальний внесок 2021 року сплачуємо за місцем обліку установи на спеціальні рахунки для сплати ЄСВ 2021, відкриті ДПС у органах Казначейства. Реєстр рахунків на сплату ЄСВ можна знайти на сайті ДПС. Адмініструванням ЄСВ, тобто контролем, перевірками, прийманням звітності, роз’яснювальною роботою займається саме ДПС, хоча ЄСВ – це не податок, а платіж за страхування.

Термін сплати ЄСВ визначає п. 3 розділу IV Інструкції про порядок нарахування і сплати єдиного внеску на загальнообов’язкове державне соціальне страхування, затвердженої наказом Мінфіну від 20.04.2015 № 449.

Нагадаємо строки сплати ЄСВ:

- до 20-го числа наступного місяця – сплачуємо ЄСВ, який нарахований за відповідний календарний місяць, якщо зарплата була невиплачена, наприклад депонована або ж нарахування лікарняних за минулий місяць;

- під час кожної виплати – якщо виплачуємо зарплату, лікарняні, відпускні, премії, винагороди чи інші виплати, на які нараховуємо ЄСВ.

Звітність з ЄСВ 2022

З ЄСВ бюджетні установи, як і звичайні підприємства, звітують у 2022 році у складі об’єднаного зарплатного звіту – Податкового розрахунку сум доходу, який охоплює нині ПДФО та військовий збір. Встановлені такі базові штрафи за неподання звітності ЄСВ:

- 340 грн – перше неподання;

- 1020 грн – повторне протягом року.

Несплата ж самого ЄСВ – штраф 20% від своєчасно несплаченої суми (п. 2 ч. 11 ст. 25 Закону про ЄСВ).

Також на суму недоїмки по сплаті ЄСВ нараховується пеня 0,1% суми недоплати за кожний день прострочення (п. 521 підрозд. 10 Перехідних положень ПКУ, ч. 10 ст. 25 Закону про ЄСВ).

УВАГА: під час дії воєнного стану та протягом 3 місяців після його припинення або скасування штрафні санкції, які визначені ч. 11 ст. 25 Закону про ЄСВ, не застосовуються. Така норма встановлена в п. 9 прим. 21 розділу VIII «Прикінцеві та перехідні положення» Закону про ЄСВ.

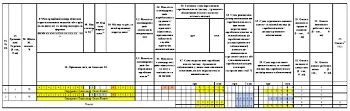

Різниця між мінімальною та фактичною базою ЄСВ у Додатку Д1

Сума різниці між мінімальною та фактичною базою ЄСВ у Додатку 1 (Д1) об’єднаного звіту вказується у графі 18. Щодо неї у графі 09 також застосовується такий коду типу нарахувань (КТН):

- «13» – різниця розрахована в поточному місяці за поточний місяць або в поточному місяці за попередній у зв’язку з обчисленням сум лікарняних та/або допомоги по вагітності та пологах за попередній місяць. Цей КТН не можна застосовувати за майбутні звітні періоди, що слід врахувати при нарахування ЄСВ на декретні, адже у місяці виходу в декрет відбувається нарахування ЄСВ за майбутні періоди;

- «14» – різниця за попередній період, яка виникла у зв’язку з утриманням зайве нарахованих відпускних при звільненні працівника;

- «2» – використовується виявлена помилка по різниці в минулих звітних періодах і виправляється вона в поточному звітному періоді.

По прикладу 1 складено зразок заповнення Додатка 1 (Д1) до Податкового розрахунку сум доходу: