Декларація про доходи: алгоритм заповнення

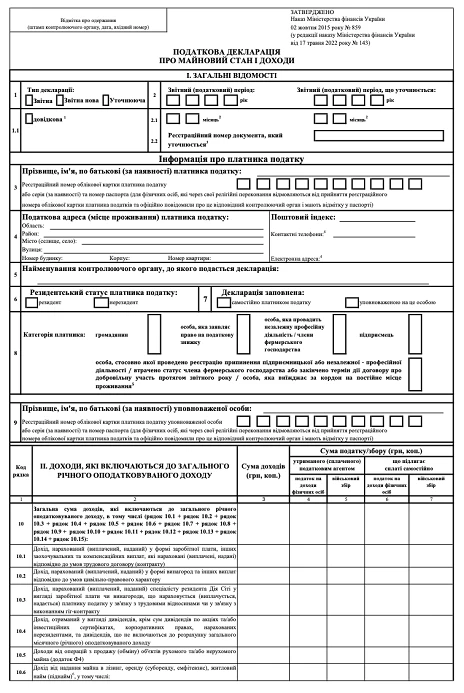

Декларація про майновий стан і доходи: бланк 2025

Для декларування доходів за 2024 рік у 2025 році продовжує використовуватися форма декларації про майновий стан і доходи у редакції з наказу Мінфіну від 28.08.2023 № 467 з урахуванням наказу Мінфіну від 23.01.2024 № 29 (набув чинності 05 березня 2024 року). Дана форма декларації F0100214 може використовуватися до кінця 2025 року зокрема для отримання податкової знижки за доходами 2024 року (для податкової знижки у декларації є спеціальний Додаток Ф3).

Зарплата в освіті у 2026 році: нові правила та розрахунки

Однак для декларування доходів вже за 2025 рік з 01 січня 2026 року має вже використовуватися оновлена форма декларації — в редакції наказу Мінфіну від 26.02.2025 № 119 з урахуванням наказу Мінфіну від 17.03.2025 № 158 (набув чинності 15 квітня 2025 року; роз’яснення ДПС у Івано-Франківській області). Ця форма зокрема враховує зміну ставки військового збору (ВЗ) — з 1,5 до 5% (доходи фізосіб за 2025 рік оподатковуються за ставкою ВЗ 5%).

У формі декларації є зміни щодо відображення податкової знижки та виділення суми доходу за договорами цивільно-правового характеру.

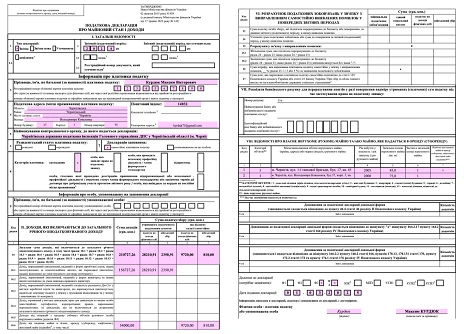

Декларація про майновий стан і доходи за 2025 рік: зразок заповнення

Під час заповнення декларації про доходи необхідно врахувати таке:

- вносити всі доходи без винятку, а не тільки заробітну плату чи дохід від продажу автомобіля;

- якщо складаються додатки Ф1 (інвестиційні активи) чи Ф2 (для підприємців на загальній системі), Ф3 (податкова знижка), Ф4 (продаж/обмін об’єктів рухомого та нерухомого майна), МПЗ (мінімальне податкове зобов’язання для сільгоспвиробників) чи КІК (прибуток в контрольованих іноземних компаніях), то основна частина декларації також заповнюється повністю;

- у паперовій формі декларації порожні поля треба прокреслити;

- одиниця виміру — гривня з копійками;

- в декларації не повинно бути підчисток, виправлень;

- у разі виявлення помилки після подачі декларації складається нова декларація про доходи з типом «Звітна нова» (якщо крайній строк подачі декларації за звітний період ще не настав) або «Уточнююча» (якщо крайній строк подачі уже пройшов);

- підписуємо декларацію за 2024 рік — власне ім’я та прізвище великими літерами, наприклад «Максим КУРДЮК».

Для прикладу візьмемо такі дані: декларант — Курдюк Максим Вікторович. Його доходи за 2024 рік та їхній розподіл за графами декларації про доходи — у таблиці нижче.

ДАНІ ПРО ДОХОДИ ДЛЯ СКЛАДАННЯ ДЕКЛАРАЦІЇ | ||

№ | Вид доходу | Куди віднести в декларації |

1 | Зарплата в розмірі 156727,26 грн. З неї впродовж року були сплачені податки: ПДФО — 28210,91 грн та ВЗ — 2350,91 грн. ПСП немає. Джерело інформації: довідка з місця роботи | заносимо до ряд. 10.1 декларації |

2 | Орендна плата, отримана від здавання квартири за рік — 54000,00 грн. Нараховано ПДФО — 9720 грн (=54000×0,18), ВЗ — 810 грн (=54000 × 0,015) | Заносимо у ряд. 10.6. Також у графі «Відомості про власне нерухоме майно… » внизу декларації вказуємо категорію об’єкта «3» (квартира) та адресу, площу та іншу інформацію про квартиру. Інші категорії можна знайти в примітках до цього поля в самій декларації 9720 грн — це ПДФО та ВЗ, який мав би бути сплачений до бюджету, але ще є податкова знижка (див. нижче розрахунок) |

3 | Продаж автомобіля (одного) 285000,00 грн. Даний дохід не оподатковується | заносимо до ряд. 11.2 розділу ІІІ декларації суму 285000,00 грн |

Для отримання податкової знижки: | ||

1 | було оплачено за навчання в магістратурі університету. Сума 20500 грн | для отримання податкової знижки необхідно зробити позначку «Х» в комірці «Додаток Ф3». Виходить таке:

|

Розрахунок суми податків до сплати в бюджет: | ||

1 | У результаті проведених розрахунків у декларації маємо, що до бюджету слід сплатити суму ПДФО 6030 грн (= 9720 —3690) | Суму різниці 6030 грн заносимо до ряд. 20.1 декларації. Її й сплачуємо до бюджету. Заповнюємо також суму ВЗ до сплати — 810 грн (ряд. 21.1 декларації). Якщо б доходів від оренди не було, то тоді б не було нарахованого ПДФО 9720 грн (і ВЗ 810 грн теж не було б). У такому разі суму 3690 грн треба було занести до ряд. 20.2 декларації (без знака «—»). Тоді 3690 грн була б сумою до повернення з бюджету. У такому разі необхідно ще й указати банківські реквізити в розділ VII декларації для отримання повернення ПДФО з бюджету. Це може бути рахунок у будь-якому банку (або небанківській фінансовій установі). Можна використати й рахунок зарплатної картки |

Як подати декларацію про доходи

Подати декларацію можна одним з таких способів:

- у паперовій формі самостійно в ДПС або через уповноважену особу. В останньому випадку, щоправда, потрібен нотаріус для оформлення довіреності;

- заповнити декларацію та відправити її поштою, але не пізніше ніж за 5 днів до крайнього дня подання. І робити це треба тільки рекомендованим листом з описом вкладеного;

- заповнити податкову декларацію в електронному вигляді та подати через електронний кабінет платника податку. Для цього потрібно отримати кваліфікований електронний підпис (КЕП).

Якщо податкова декларація про майновий стан і доходи подається у паперовій формі, потрібні два екземпляри. На одному з них ДПС поставить штамп про прийняття та поверне декларанту.

Податкова декларація про доходи та антикорупційна електронна декларація

Зверніть також увагу, що декларація про майновий стан і доходи — це не антикорупційна електронна декларація посадовців держслужби, органів місцевого самоврядування та інших осіб, які виконують функції держави. Дані декларації мають різне призначення та не заміняють одна одну, хоча в антикорупційній декларації також декларуються доходи.

Увага: декларація про доходи та антикорупційна електронна декларація — це різні звіти, які не відміняють один одного, але мають бути узгодженими.

До речі, податкову декларацію про майновий стан і доходи теж можна подати до податкової в електронні формі (дистанційно), але вона не оприлюднюється. Однак очевидним є те, що дані за рік за доходами в обох деклараціях мають все ж таки співпадати, адже НАЗК і ДПС обмінюються даними.

Податкова декларація про майновий стан і доходи: хто подає

Декларація про доходи подається, якщо фізособа отримала впродовж звітного періоду доходи, наведені у таблиці нижче. Для оподаткування більшості з цих доходів за 2024 рік застосовується ставка ПДФО 18% (крім операцій з нерухомим і рухомим майном). Ставка ВЗ — за більшістю доходів 2024 року діє ще ставка 1,5% (детальніше про ВЗ — див. далі).

ОПОДАТКОВУВАНІ ДОХОДИ 2024/2025 | ||

№ | Доходи, які вимагають обов’язкової подачі декларації | Норма ПК |

1 | здавання в оренду майна (рухомого і нерухомого) | 168.2.1 |

2 | діяльності закордоном (іноземні доходи) | 168.2.1, 170.11.1 |

3 | отримання спадщини від осіб, які не входять до членів сім’ї 1-го та 2-го ступенів споріднення* | 174.2.1, 174.2.2, 174.6, 165.1.39 |

4 | отриманих подарунків від осіб, які не входять до членів сім’ї 1-го та 2-го ступенів споріднення, якщо їхня вартість перевищує 25% мінімальної зарплати на 01 січня звітного року (2024 р. — 1775 грн; 2025 р. — 2000 грн), податок утримується лише з суми перевищення (роз’яснення ГУ ДПС у Львівській області) | |

5 | продаж/обмін нерухомості, якщо це другий і більше продаж за рік або об’єкт був у власності менше 3-х років** | 172 |

6 | продажу/обміну рухомого майна у вигляді легкових автомобілів, мотоциклів, мопедів, починаючи з 2-го продажу за рік*** | 173 |

7 | списання боргу кредитором до закінчення строку позовної давності, якщо така сума перевищувала 25% мінімальної зарплати (2024 р. — 1775 грн; 2025 р. — 2000 грн) і кредитор письмово повідомив про це фізособу | 164.2.17 |

8 | списання боргу через закінчення строку позовної давності, якщо така сума перевищувала 50% прожиткового мінімуму на 01 січня звітного року (для 2024 та 2025 року — 1514,00 грн) | 164.2.7 |

9 | отримання доходів від фізосіб, які не є податковими агентами (крім тих, що не оподатковуються). Наприклад, дохід від іншої фізособи, яка не є підприємцем (від здавання в оренду, виконання певних робіт разового характеру тощо) | 168.2.1 |

10 | інвестиційний прибуток, наприклад за операціями з цінними паперами, деривативами, корпоративними правами (у даному разі заповнюється Додаток Ф1 декларації) | 164.2.9 |

11 | інших джерел, наприклад іноземні доходи та призи | 165.1.24, 172.5 (п. «б»), 173.4 (абз. 9), 170.2 |

12 | доходи, які не були задекларовані в минулих звітних періодах — обов’язок сплати ПДФО залишається | — |

* 1-й і 2-й ступінь споріднення — від батьків, від чоловіка, дружини, дітей, включаючи усиновлених; рідних братів та сестер, баби та діда, онуків. Від решти родичів треба декларувати. Однак декларація не подається, якщо ПДФО та ВЗ були сплачені спадкоємцем у процесі нотаріального оформлення, адже за тоді звітує нотаріус (п. 174.3 ПК); ** продаж нерухомості, якщо це більше одного разу за рік або об’єкт був у власності менше 3-х років. Фізособи-резиденти сплачують ПДФО за ставкою 5% (+ВЗ). Починаючи з 3-го продажу ПДВФО зростає до 18% (+ВЗ), але оподатковуваний дохід може бути зменшений на суму деяких витрат, зокрема придбання об’єкта нерухомості (Додаток Ф4 до декларації). Однак, якщо ПДФО та ВЗ були сплачені при нотаріальному оформленні договору купівлі-продажу, то декларація не подається; *** виняток — якщо ПДФО сплатив нотаріус як податковий агент при оформленні угоди купівлі-продажу. У такому разі декларація не подається. Ставка ПДФО у 2024-2025 роках за цими операціями: перший продаж — 0% (ВЗ відсутній, декларація не подається); 2-й продаж — 5% (+ВЗ); 3-й і наступний продаж — 18% (+ВЗ) | ||

Зверніть увагу, що ця ж податкова декларація про майновий стан і доходи подається й фізособами-підприємцями (ФОП) на загальній системі. Щоправда, вони заповнюють там обов’язково разом з основною частиною ще й «свої» Додаток Ф2, який стосується розрахунку податку самозайнятих осіб, а також Додаток ЄСВ1 для декларування єдиного соціального внеску (ЄСВ). Якщо працівник установи ще й зареєстрований як ФОП на загальній системі оподаткування, то він має подати й цю декларацію, у якій вказати також і дохід у вигляді зарплати. Винятком є ті ФОП, які на спрощеній системі, адже у них є своя декларація з єдиного податку.

Також є ще низка випадків обов’язкової подачі декларації, які пов’язані з недоплатою ПДФО роботодавцем, яку неможливо вже виправити через перерахунок ПДФО, так як така особа вже не працює в установі. Ці та інші додаткові випадки подачі декларації про майновий стан і доходи унаочнено у таблиці нижче.

ДОДАТКОВІ СИТУАЦІЇ ДЛЯ ПОДАЧІ ДЕКЛАРАЦІЇ ПРО ДОХОДИ | ||

№ | Ситуації | Норма ПК |

ситуації самозайнятості: | ||

1 | особа зареєстрована як підприємець та перебуває на загальній системі оподаткування | 177.5 |

2 | особа здійснює незалежну професійну діяльність | 178.4 |

закордонні ситуації: | ||

3 | емігрує закордон | 179.3 |

4 | є іноземцем, що стає резидентом України | 170.10.4 |

повернення ПДФО: | ||

5 | особа бажає отримати податкову знижку, тобто повернути частину ПДФО від держави, наприклад з витрат з навчання або з іпотечного кредиту (детальніше — див. нижче) | 166.3 |

недоплата ПДФО: | ||

6 | особа порушила правила користування ПСП та через це недоплатила ПДФО. Серед таких ситуацій:

| 169.2.4 |

7 | є недоплата ПДФО після звільнення. Це можливо через помилку бухгалтера або ж у ситуації, коли зарплати не вистачило, аби утримати недоплату ПДФО при остаточному розрахунку | 169.4.4 |

Ставки військового збору при декларуванні за 2024 і 2025 роки

Застосування ставки ВЗ 5% при декларуванні доходів фізосіб відбувається за доходами 2025 року, тобто ставка 5% для цих цілей застосовується з 01 січня 2025 року (Закон від 04.12.2024 № 4113). Доходи фізосіб 2024 року оподатковуються за ставкою 1,5%.

Однак винятком є доходи від операцій з майном, доходи у вигляді вартості успадкованого чи отриманого у дарунок майна, які отримано після 01 грудня 2024 року, — вони оподатковується ВЗ за ставкою вже 5%, а не 1,5%.

Виходить, що ВЗ для оподаткування доходів фізосіб, за якими остаточний розрахунок податкових зобов’язань проводиться в поданій річній податковій декларації про майновий стан і доходи, за 2024 і 2025 здійснюватиметься за правилами, що узагальнено у таблиці нижче.

ВІЙСЬКОВИЙ ЗБІР ДЛЯ ДОХОДІВ, ЗА ЯКИМИ ПОДАТКИ РОЗРАХОВУЮТЬСЯ У ДЕКЛАРАЦІЇ ПРО МАЙНОВИЙ СТАН І ДОХОДИ | |||

Вид доходів | 2024 | 2025 | |

січень-листопад | грудень | ||

| 1,5% | 5% | 5% |

інші доходи, податки за якими розраховуються у декларації | 1,5% | ||

Чи може декларацію про доходи скласти інша особа, наприклад бухгалтер

Ні, декларація про доходи є справою особистою. Про подання декларації про доходи кожна особа дбає самостійно (виняток — заповнення декларації нотаріально уповноваженою особою, див. п. 179.5 ПК). Це означає, що установа-роботодавець не має до цього ніякого відношення.

Однак бухгалтеру роботодавця потрібно надати працівнику дані про його зарплатні та інші доходи, аби такий працівник — нинішній чи колишній — міг заповнити відповідні рядки декларації. Таку інформацію бухгалтер оформляє довідкою довільної форми. Якщо місць роботи було декілька, то доведеться такі довідки отримувати за всіма місцями роботи чи одержання доходу за ЦПД.

Щоправда, для декларування працівнику не обов’язково мати їх у паперовому вигляді з підписаними з печатками — достатньо й інформації отриманої на електронну пошту чи у будь-який інший спосіб. Декларанту взагалі-то треба не сама довідка як така, а лише інформація для заповнення декларації з цієї довідки.

Увага: на запит працівнику бухгалтер має надати довідку про нараховані доходи, аби у працівника були дані для заповнення декларації про майновий стан і доходи.

Що має бути у бухгалтерській довідці про доходи працівника

Бухгалтерська довідка допоможе працівнику заповнити декларацію у частині зарплатних доходів і доходів за ЦПД. Ніякої офіційно затвердженої форми такої довідки не існує. Це значить, що бухгалтер складає її у довільній формі. Однак краще все ж таки паперова довідка — офіційний документ, аби уникнути помилок.

Така довідка (довідкова інформація) має містити:

- доходи працівника за їхніми видами (зарплата, винагорода за ЦПД, інші доходи, які не входять до фонду заробітної плати). Зарплату та винагороди за ЦПД слід розділи й показати окремо. Лікарняні для цілей оподаткування — теж частина зарплати. Незарплатні доходи також мають бути окремою цифрою — до них зокрема належить матеріальна допомога на вирішення соціально-побутових питань та отримані суми додаткових благ, компенсовані понад норму витрати на відрядження тощо;

- суми утриманих ПДФО та ВЗ за такими доходами — теж окремо за видами доходів;

- дані про податкову соціальну пільгу (ПСП) — треба, якщо декларація подається з метою отримання податкової знижки. Ця цифра потрібна працівнику при заповненні Додатка Ф3 його декларації, у якому наводиться сума зарплати за вирахуванням ПСП (ряд. 4 розділ ІІ).

Чи можна у декларації показувати лише «потрібні» доходи

Ні, так не можна. Незалежно від виду отримуваних доходів та місця їхнього отримання при заповненні річної податкової декларації потрібно вказувати всі доходи без винятку, які були за звітний рік. Навіть ті доходи, за якими за особу вже відзвітували податкові агенти. Це значить, що при подачі декларації, наприклад з причини спадкування нерухомого майна, у декларації треба вказати й зарплатні доходи, й доходи за ЦПД, за якими ПДФО й ВЗ був сплачений роботодавцем.

Декларація про майновий стан і доходи: термін подання

Терміни подачі податкової декларації про майновий стан і доходи наведено у таблиці нижче.

КАЛЕНДАР ДЕКЛАРУВАННЯ ТА СПЛАТИ ПДФО Й ВЗ 2025 | |

Мета подання декларації про доходи | Строки декларування/сплати |

типові ситуації: | |

загальний випадок — для декларування отриманих впродовж звітного 2024 року доходів звичайними фізособами |

|

особи, які провадять незалежну професійну діяльність — за результатами 2024 року (складають також Додаток Ф2 і Додаток ЄСВ 1) |

|

декларування отриманого чистого оподатковуваного доходу та податку для підприємців загальної системи оподаткування (складають також Додаток Ф2 і Додаток ЄСВ 1) |

|

для отримання податкової знижки за результатами 2024 року (у такому разі ще й заповнюється Додаток Ф3) | по 31 грудня 2025 року включно (див. пп. 166.1.2 ПК) |

інше: | |

припинення держреєстрації ФОП загальної системи за самостійним рішенням | впродовж 20 к. днів місяця наступного за місяцем припинення (сплатити — впродовж 10 к. днів, які настають за крайнім днем подачі) |

для еміграції закордон | не пізніше 60 к. днів до виїзду (подається завжди незалежно від виду отриманих доходів) (п. 179.3 ПК) |

* останнім звітним періодом є період з дня, наступного за днем закінчення попереднього звітного періоду до останнього дня календарного місяця, в якому проведено державну реєстрацію припинення підприємницької діяльності | |

Коли декларація про доходи за 2024 рік не подається

Декларація про майновий стан і доходи пов’язана з обов’язком кожного сплатити ПДФО та військового збору (ВЗ). У 2025 році декларація подається за звітний 2024 рік, а у 2025 році — за 2025 рік.

Однак здебільшого дані податки сплачуються не самими фізособами, а посередниками, яких у Податковому кодексі України (далі — ПК) називають податковими агентами. Ними є всі ті, хто нараховує та виплачує фізособам певні доходи, насамперед це:

- роботодавці — нарахування зарплати або винагороди за цивільно-правовими договорами (далі — ЦПД);

- банки — нарахування процентів за депозитами;

- нотаріуси — при оформленні купівлі-продажу рухомого і нерухомого майна.

Всі такі податкові агенти звітують щодо ПДФО та ВЗ самостійно, подаючи Податковий розрахунок з Додатком 4ДФ. Податковий розрахунок має статус декларації та інколи його ще називають зарплатний звіт.

Через описаний вище механізм сплати ПДФО та ВЗ більшість фізосіб в Україні декларацію про майновий стан і доходи не подають, адже всі їхні доходи вже були задекларовані податковими агентами. Так, не потрібно навіть задумуватися про подачу податкової декларації особам, які за 2024 рік мали:

- доходи у вигляді зарплати. Усе сплачено і задекларовано роботодавцями;

- доходи за ЦПД. Якщо виконавці робіт чи надавачі послуг за ЦПД не були зареєстровані як підприємці, то сплатити податки за них мали замовники їхніх робіт/послуг, які виплачували винагороду за цими ЦПД;

- доходи від підприємницькій діяльності на спрощеній системі оподаткування. Тобто особа зареєстрована підприємцем та звітує за такі доходи у податковій декларації платника єдиного податку. Однак, якщо така особа отримує певні доходи не від підприємницької діяльності, то тоді вона має подати податкову декларацію про доходи на загальних підставах;

- доходи у вигляді відсотків за депозитами в українських банках. Податки утримували й декларували українські банки;

- доходи від продажу майна, якщо сплатили податки в момент нотаріального оформлення. Відзвітувати мав нотаріус. Про більш складні ситуації — спадщина, продаж автомобілів, нерухомості мова піде також далі.

Крім цих винятків, не подається декларація про доходи й за надзвичайних обставин: особа на кінець звітного року потрапила у полон, тюрму, під арешт, перебуває у розшуку, не може виконувати свої податкові обов’язки з причин, які пов’язані з воєнним станом та російською агресією, але такі причини мають бути обґрунтовані (у такому разі виконати свої обов’язки платник податку повинен впродовж 6 місяців після завершення воєнного стану, див. абз. 1 пп. 69.1 підрозд. 10 Перехідних положень ПК). При підтвердженні неможливості виконувати свої обов’язки у звʼязку обставинами воєнного стану слід керуватися наказом Мінфіну від 29.07.2022 № 225 «Про затвердження Порядку підтвердження можливості чи неможливості виконання платником податків обов’язків, визначених у підпункті 69.1 пункту 69 підрозділу 10 розділу XX «Перехідні положення» Податкового кодексу України, та переліків документів на підтвердження» (див. також з цього приводу роз’яснення ДПС).

Також не подають декларацію ті особи, які на кінець звітного року перебувають на строковій військовій службі (служба за контрактом не звільняє від обов’язку подачі декларації).

Для кращого розуміння вищенаведених правил наведемо ті ситуації, коли подавати декларацію про майновий стан і доходи не потрібно, а саме:

- був лише один продаж за рік легкового автомобіля та/або мотоцикла та/або мопеда (ПДФО 0%);

- будь-який продаж легкового автомобіля та/або мотоцикла та/або мопеда, якщо податки були сплачені при нотаріальному оформленні (є пряма згадка про такий виняток у п. 179.2 ПК). Податківці наполягають на тому, що вчасною сплатою податку є сплата до нотаріального посвідчення договорів купівлі-продажу (роз’яснення ГУ ДПС у Рівненській області) та за місцем нотаріального посвідчення такого договору (роз’яснення ГУ ДПС у Закарпатській області);

- один продаж нерухомості за рік та об’єкт був у власності більше 3-х років — ПДФО 0% та ВЗ 0%, але декларація не подається (див. на цю тему те ж роз’яснення ГУ ДПС у Рівненській області);

- будь-який продаж нерухомості, якщо податки були сплачені при нотаріальному оформленні (теж є згадка у п. 179.2 ПК);

- отримання спадщини від тітки/дядька, якщо податки були сплачені при нотаріальному оформленні (теж є згадка у п. 179.2 ПК). Це не особи 1-го чи 2-го ступеня споріднення, тому ПДФО слід все ж таки сплатити, але декларувати не треба — усе відзвітує нотаріус як податковий агент;

- отримання спадщини від батьків. Це особи 1-ого ступеня споріднення — ПДФО 0%;

- отримання спадщини від бабусі. Це особи 2-го ступеня споріднення — ПДФО 0%;

- подарунок вартістю 1700 грн. Не декларується, так як вартість подарунку не перевищує 1775 грн/2000 грн, меж для 2024/2025 року (25% мінімальної зарплати на 01.01 відповідного року);

- подарунок від матері, наприклад, вартістю 25000 грн. Декларувати у такому разі не треба незалежно від вартості, ПДФО немає, так як це подарунок від особи 1-го ступеня споріднення;

- працівник мав за рік лише зарплату, винагороду за ЦПД, матеріальну допомогу на вирішення соціально-побутових питань. Усі ці виплати були задекларовані у Додатку 4ДФ Податкового розрахунку, тому спеціально подавати декларацію про доходи не треба. Однак, якщо працівник вирішив задекларувати дохід від оренди, отримати податкову знижку тощо — тоді він декларує всі доходи, зокрема й задекларовані роботодавцем, нотаріусом, банком.

Сплата податків після декларування

Після декларування ПДФО та ВЗ сплачуються за такими кодами бюджетної класифікації:

- «11010500» — «ПДФО, що сплачується фізичними особами за результатами річного декларування»;

- «11011001» — «ВЗ, що сплачується за результатами декларування».

Рахунки для їхньої сплати можна знайти на сайті ДПС у розділі «Рахунки для сплати платежів».

Декларація про доходи для отримання податкової знижки за 2024 рік

Особливим випадком є подача декларації про доходи з метою отримання податкової знижки.

Податкова знижка — це можливість зменшити оподатковуваний за рік дохід на певні дозволені витрати та перерахувати сплачений за звітний рік ПДФО. Суму «переплати» держава повертає на вказаний рахунок у декларації або поштовим переказом. Зменшити можна тільки дохід у вигляді зарплати. До кінця 2025 року подається декларація про доходи, аби отримати податкову знижку за 2024 рік.

До найбільш поширених випадків отримання податкової знижки належать витрати на навчання та відсотки з іпотеки. Решту витрат, які дають право на податкову знижку, можна знайти в п. 166.3 ПК.

Щодо існуючих правил отримання податкової знижки за 2024 рік, то зараз подають копії документів, а не їхні оригінали (див. пп. 166.2.2 ПК).

Приклад розрахунку податкової знижки. У працівника за 2024 рік зарплата всього становила 120 000 грн, податкової соціальної пільги він не отримував, тож було сплачено 21 600 грн ПДФО (= 120 000 × 0,18). Також він заплатив за навчання в магістратурі 27 000 грн.

При перерахунку ПДФО складає:

(120 000 – 27 000) × 0,18 = 16 740 грн

Отже, повернути від держави можна: 3240 грн (= 21 600 – 18 360). І для цього треба встигнути подати декларацію до 31 грудня 2025 року включно. Подібний розрахунок закладений у Додаток Ф3 декларації про майновий стан і доходи.

Увага: подайте декларацію про доходи та отримайте від держави частину ПДФО, якщо витрачали кошти на освіту чи іпотеку.

У таблиці нижче наведемо правила отримання податкової знижки на навчання як найбільш поширеної та актуальної для працівників.

ПОДАТКОВА ЗНИЖКА НА НАВЧАННЯ за 2024 рік | |

УМОВИ податкової знижки за навчання | На отримання податкової знижки НЕ ВПЛИВАЮТЬ: |

1. Навчання оплачено за здобуття професійної чи вищої освіти (навчання в технікумі (коледжі) — це теж вища освіта, 1-й рівень). Також можна — середні, професійні заклади освіти. Навчальні заклади можуть бути як державні, так і приватні. Крім того, зараховується й сплата за навчання у професійно-технічних, загальноосвітніх і дошкільних навчальних закладах |

|

2. На отримання податкової знижки декларацію подає та ж сама особа, що сплачувала за навчання за документами. Також платити може особа першого ступеня споріднення (батьки, чоловік/дружина), але тоді вона ж і подає декларацію. Якщо платять батьки, то вік особи, яка навчається, має не перевищувати 23 роки | |

3. Особа, що подає декларацію, отримувала впродовж року доходи за трудовим договором (зарплату). Якщо таких доходів не було — немає й податкової знижки. Дохід від підприємницької діяльності та винагорода за ЦПД не підходить | |

4. Навчальний заклад має бути в Україні. За навчання закордоном податкової знижки немає | |

5. Мають бути копії підтверджувальних документів: квитанції (або прибуткові касові ордери, платіжні доручення), договір з навчальним закладом, довідка про отримані у звітному році доходи (необхідна для заповнення декларації), паспорт та номер облікової картки (більш відомий як ідентифікаційний код) особи, яка навчається, та особи, яка платила, а також документи, що підтверджують ступінь споріднення (свідоцтва про народження, шлюб тощо) | |