Розрахунок Уточнюючий — виправляємо помилки в Об’єднаному звіті

Податковий розрахунок типу «Уточнюючий» призначений, щоб коригувати Податковий розрахунок (об’єднаний звіт, єдина звітність з ПДФО та ЄСВ) за ті періоди, за які граничний термін звітування вже минув.

Важливо: показники за періоди до 2025-го уточнюйте за формою Податкового розрахунку, що діє на день його подання, тобто за місячною формою (ЗІР, категорія 103.25). Підстава — підпункт 50.1 Податкового кодексу України (ПК). Згідно із цією нормою коли платник самостійно виявив помилки в раніше поданій податковій декларації, він надсилає уточнюючий розрахунок за формою, що була чинною на час подання.

💻 Уточнюючий Податковий розрахунок: як подати

Тож якщо подаєте Податковий розрахунок типу «Уточнюючий» (рядок 013) після 10.02.2025, звітуйте за місячною формою (квартальна форма після цієї дати втратила чинність).

Пункт 2 розділу V Порядку, затвердженого наказом Мінфіну від 13.01.2015 № 4 (далі — Порядок № 4) передбачає, що з метою коригування самостійно виявлених помилок за 2021—2024 роки відповідними слід вважати періоди:

І квартал |

|

ІІ квартал |

|

ІІІ квартал |

|

ІV квартал |

|

Якщо самостійно виявили помилки за періоди до 2021 року, відповідними періодами, що їх коригуєте, слід вважати:

для податкових агентів |

|

для платників ЄСВ |

|

Якщо потрібно відкоригувати дані в Додатку 4ДФ за лютий 2023-го, подайте місячну форму Податкового розрахунку з типом «Уточнюючий» і зазначте в ньому:

- рік — «2023»;

- місяць — «2»;

- номер Податкового розрахунку — «2» (якщо за І квартал 2023-го подавали «Звітний», який був «1»).

Розглянемо основні правила виправлення помилок та подання уточнюючого Податкового розрахунку, наведемо приклади, як застосувати ці правила у різних ситуаціях.

Загальні правила виправлення помилок у Податковому розрахунку

Порядок виправлення помилок, які допустили у квартальній чи місячній звітності з ПДФО та ЄСВ, встановлює розділ V Порядку № 4.

Правило 1. Указуйте тільки ті відомості, які уточнюєте

Інформація, яку роботодавець вказав у раніше поданій звітності з ПДФО та ЄСВ, а контролери перевірили та прийняли, зокрема, й завантажили до Реєстрів страхувальників/застрахованих осіб, є чинною і базовою.

Якщо знайшли помилку в таких відомостях або виявили дані, яких не вистачає, вилучайте або додавайте їх за допомогою уточнюючого Розрахунку. У ньому вказуйте лише відомості за рядками з реквізитами та сумами нарахованого ПДФО, ВЗ та ЄСВ, які потрібно уточнити. Правильну інформацію, яку не потрібно коригувати, в табличних частинах додатків до Податкового розрахунку типу «Уточнюючий» не зазначайте (п. 2 п. 6 розд. V Порядку № 4), якщо цього не вимагає спосіб виправлення помилки.

Правило 2. Формуйте комбінацію «Основна частина + потрібні додатки»

Щоб провести коригування інформації, яку зазначили у раніше поданій звітності з ПДФО та ЄСВ, сформуйте основну частину Податкового розрахунку типу «Уточнюючий» та ті додатки до нього, які міститимуть виправлені дані.

Важливо: коригування рядків 07 — 110 заголовної частини Податкового розрахунку розділом V Порядку № 4 не передбачено.

В основній частині Розрахунку заповніть обов’язкові реквізити рядків 01-06. У рядку 06 вказуйте інформацію лише про ті додатки, в яких будете проводити виправлення (п. 8 розд. V Порядку № 4). Додатки, інформацію у яких не виправляєте, у рядку 06 не вказуйте. У рядку «02» зазначте звітний період (місяць), зокрема й минулий, в якому допустили помилку. Наприклад, якщо припустилися помилки:

- у жовтні 2022 року — у рядку «02» основної частини уточнюючого Розрахунку зазначте рік — «2022», місяць — «10», «номер Розрахунку» — «2» якщо ще не подавали інших уточнюючих Розрахунків за цей звітний період. Водночас у рядку «02» додатків Д1—Д3 та Д6 до уточнюючого Розрахунку вкажіть також звітний місяць, за який його подаєте, — «10»;

- у лютому 2024 року — у рядку «02» основної частини уточнюючого Розрахунку зазначте рік — «2024», місяць — «2», «номер Розрахунку» — «2», якщо цей Розрахунок подаєте наступним за звітним Розрахунком.

Крім того, заповніть в основній частині уточнюючого Податкового розрахунку реквізит 06 щодо кількості тих додатків, у яких коригуєте відомості (п. 8 розд. V Порядку № 4).

Увага: додатки, інформацію щодо яких не коригуєте, у рядку 06 основної частини Податкового розрахунку типу «Уточнюючий» не вказуйте та, відповідно, не подавайте.

Отже, Розрахунок типу «Уточнюючий» завжди формуйте як комбінацію «Основна частина Розрахунку + потрібні додатки». При цьому, якщо виправляєте помилки у додатку 4ДФ та формуєте комбінацію «Основна частина Розрахунку + 4ДФ», в основній частині заповнюйте лише «шапку» та відомості реквізиту 06 про поданий додаток.

Правило 3. Застосовуйте єдиний механізм — «Ознака (0, 1)»

Щоб виправити помилки у звітності, як з ПДФО, так і з ЄСВ, Мінфін запровадив єдиний механізм — «Ознака (0, 1)». Для цього таблична частина усіх додатків до Розрахунку містить відповідну останню графу, за допомогою якої такий механізм працює.

Щоб відкоригувати дані раніше поданої звітності з ПДФО та ЄСВ у Розрахунку типу «Уточнюючий» за допомогою графи «Ознака (0, 1)», перенесіть усі відомості про застраховану особу з рядка табличної частини відповідних додатків Д1—Д6 до Розрахунку, в якому допустили помилку, в таблицю відповідного додатка Д1—Д6 до уточнюючого Розрахунку і в останній графі таблиці такого додатка зазначте ознаку «1» — на виключення рядка. У наступному рядку таблиці відповідного додатка до уточнюючого Розрахунку повторіть відомості про застраховану особу, неправильні відомості замініть правильними, і в останній графі таблиці такого додатка зазначте ознаку «0» — на введення рядка (п. 6 розд. V Порядку № 4).

Увага: виправляти будь-які помилки, які виявили у звітності з ПДФО та ЄСВ, за допомогою механізму «Ознака (0, 1)» можна лише у Податковому розрахунку «Звітний новий». А от у Податковому розрахунку типу «Уточнюючий» цей механізм застосовуйте, лише щоб виправляти:

- всі несумові помилки (помилки, що не пов’язані з сумою бази нарахування ЄСВ, додаткової бази, суми ЄСВ), які виявили у таблицях додатків Д1—Д6 до Розрахунку;

- сумові, які виявили у розділі І додатку 4ДФ.

Не застосовуйте механізм графи «Ознака (0, 1)», щоб виправляти у Розрахунку типу «Уточнюючий» сумові/«доходні» помилки, які виявили у Д1 до Розрахунку. Крім того, цей механізм не підійде, щоб відкоригувати суми нарахованих/виплачених доходів та нарахованих/перерахованих сум військового збору, які неправильно вказали у розділі ІІ форми № 1ДФ за звітні періоди до 2021 року.

Правило 4. Виправляйте сумові помилки у Додатку Д1 за допомогою КТН «2»/«3»

Щоб виправити у Розрахунку типу «Уточнюючий» поза межами звітного періоду сумові помилки, які виявили у Д1 до Розрахунку, використовуйте коди типів нарахувань (КТН):

- «2» — якщо самостійно донараховуєте суми ЄСВ, які не відобразили у минулих звітних періодах.

- «3» — якщо самостійно зменшуєте суми ЄСВ або виключаєте суми нарахувань, які помилково внесли у минулих звітних періодах.

Нові посадові оклади за ЄТС з 1 січня 2026 року

Коли виправляєте сумові помилки, в табличній частині Додатка Д1 до уточнюючого Розрахунку графу 25 «Ознака (0, 1)» не заповнюйте (абз. 6 п. 6 розд. V Порядку № 4).

Якщо у Д1 до Розрахунку потрібно виправити одночасно сумові і несумові помилки, сформуйте два окремих Розрахунки типу «Уточнюючий»:

- у першому — в Д1 за допомогою графи 25 «Ознака (0, 1)» виправте несумові помилки;

- у другому — в таблиці Д1 за допомогою КТН «2» чи «3» відкоригуйте сумові помилки, а графу «25» не заповнюйте (пп. 7 п. 9 розд. V Порядку № 4).

Після того як за першим Податковим розрахунком з типом «Уточнюючий» отримаєте від органу ДПС позитивні першу і другу квитанції, можете подавати другий Податковий розрахунок з типом «Уточнюючий», у якому виправляєте сумові помилки.

До відома: виправити сумові помилки у Д1 до Розрахунку за допомогою КТН «2» чи «3» можна не лише в уточнюючому Розрахунку, а й у складі звітного податкового розрахунку.

КТН «2» чи «3» не застосовуйте, якщо у поточному періоді нараховуєте зарплату за попередній звітний період. Такі суми включайте до зарплати місяця, в якому їх донарахували, та відображайте в Д1 у складі звітного Податкового розрахунку. Водночас, якщо сторнували заробітну плату минулих звітних періодів у зв’язку з уточненням кількості робочого часу, не відпрацьованого через тимчасову непрацездатність або відпустки, такі сторновані суми відображайте у складі звітного Податкового розрахунку зі знаком «—».

Правило 5. Виправляйте суми ВЗ за періоди до 2021 року у розділі ІІ 1ДФ за окремим порядком

Якщо коригуєте показники щодо неперсоніфікованих сум нарахованих/виплачених доходів та нарахованого/перерахованого військового збору, які неправильно вказали у розділі ІІ форми № 1ДФ за звітні періоди до 1 січня 2021 року, у розділі I 4ДФ до Розрахунку типу «Уточнюючий» графи 5а, 5 не заповнюйте. Натомість для цього застосовуйте рядки «Військовий збір — виключення4» та «Військовий збір», які містить розділ ІI додатка 4ДФ до Розрахунку.

Щоб виключити помилковий рядок з попередньо введеної інформації, у рядку «Військовий збір — виключення4» розділу ІI 4ДФ до уточнюючого Розрахунку повторіть усі графи помилкового рядка, який вказували у розділі ІІ форми № 1ДФ за відповідний минулий звітний період. Водночас в рядку «Військовий збір» відобразіть правильну інформацію (п. 10 розд. V Порядку № 4).

Розглянемо, як застосувати основні правила коригування звітності з ПДФО та ЄСВ за допомогою уточнюючого Податкового розрахунку на конкретних прикладах.

Як виправити сумові та несумові помилки в Додатку Д1 до Податкового розрахунку

Приклад 1.

У грудні 2024 року працівникові — особі з інвалідністю нарахували заробітну плату в розмірі 25 000 грн.

У Податковому розрахунку за IV квартал 2024 року в Додатку Д1 працівника показали з кодом ЗО «2». ЄСВ нарахували за ставкою 8,41%.

Однак згідно з довідкою МСЕК інвалідність працівникові була встановлена до 01.12.2024.

Помилку виявили в лютому 2025 року.

У такому випадку потрібно виправити одночасно:

- несумову помилку — замінити у графі 8 Додатка Д1 код категорії застрахованої особи «2» — зарплата особі з інвалідністю за ставкою 8,41% на «1» - зарплата звичайному працівнику за ставкою 22%;

- сумову помилку — збільшити у графі 20 Додатка Д1 суму нарахованого застрахований особі з інвалідністю ЄСВ із використанням КТН «3».

Щоб виправити несумову помилку, сформуйте Додаток Д1 із типом «Уточнюючий» за грудень 2024 року. Заповніть два рядки. У першому продублюйте інформацію, наведену в Додатку Д1 за грудень із типом «Звітний», у т. ч. у графі:

- 08 — продублюйте помилкове значення «2»;

- 25 — запишіть «1». У такий спосіб вилучаєте неправильні дані.

У другому рядку повторіть інформацію, наведену в Додатку Д1 за грудень із типом «Звітний», але поставте правильні дані у графі:

- 08 — «1»;

- 25 — «0». У такий спосіб введете правильні дані.

Запишіть суму ЄСВ, розраховану за ставкою 8,41%, тобто сумових даних не змінюйте.

Зауважимо, рядок на вилучення має повністю дублювати помилковий рядок зі звіту за грудень.

Дочекайтеся квитанції № 2 і можете виправляти сумову помилку.

🧮 Калькулятор днів щорічної відпустки

Оскільки строк звітування за квартал, у якому виявили сумову помилку, сплинув, виправте помилку в один зі способів:

- за допомогою Додатка Д1 і Податкового розрахунку з типом «Уточнюючий». Його треба сформувати за той звітний квартал, у якому помилилися;

або

- у Додатку Д1 і Податковому розрахунку з типом «Звітний» у наступних звітних кварталах.

Незалежно від того, який варіант оберете, Додаток Д1 виправляйте за допомогою відповідних кодів типу нарахувань (КТН) у графі 09 Д1. Тобто проставте КТН:

- «2», коли донараховуєте ЄСВ;

- «3», коли сторнуєте ЄСВ.

Сформуйте два рядки. У першому, в якому сторнуєте базу для нарахування ЄСВ, зазначте у графі:

- 08 — правильний код ЗО «1» (його вже виправили в «Уточнюючому» Додатку Д1);

- 09 — КТН «3»;

- 16, 17 — суму доходу, на який застосували неправильну ставку ЄСВ;

- 20 — суму ЄСВ за ставкою 8,41%.

Скористайтеся прикладами, щоб розрахувати компенсацію за невикористану відпустку працівникові, який звільняється. Недоплата навіть у кілька гривень призведе до того, що за кожен день затримки доведеться заплатити середню зарплату.

У другому нарахуйте суми ЄСВ, зазначивши в рядку в графі:

- 08 — код ЗО «1»;

- 09 — код КТН «2»;

- 10 — місяць, за який виправляєте помилку (122024);

- 16, 17 — суму зарплати;

- 20 — ЄСВ (22%).

Заповніть також графи 21—24. Графу 25 «Ознака (0, 1)» не заповнюйте.

У Податковому розрахунку донарахування відобразіть у рядках 4, 4.1, 7, 8, а сторнування — в рядках 6, 6.1, 7, 8.

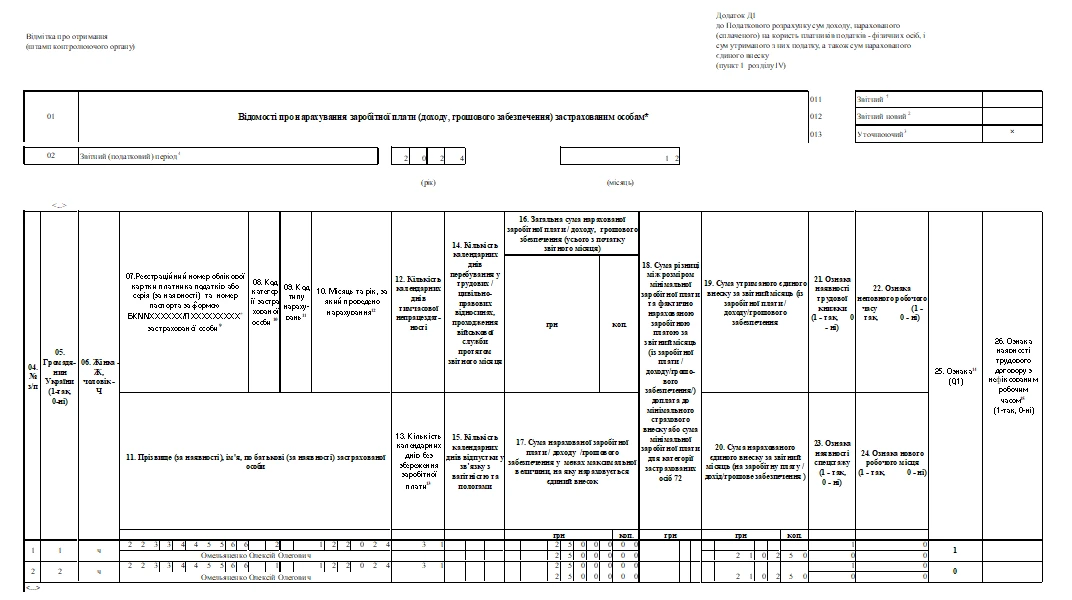

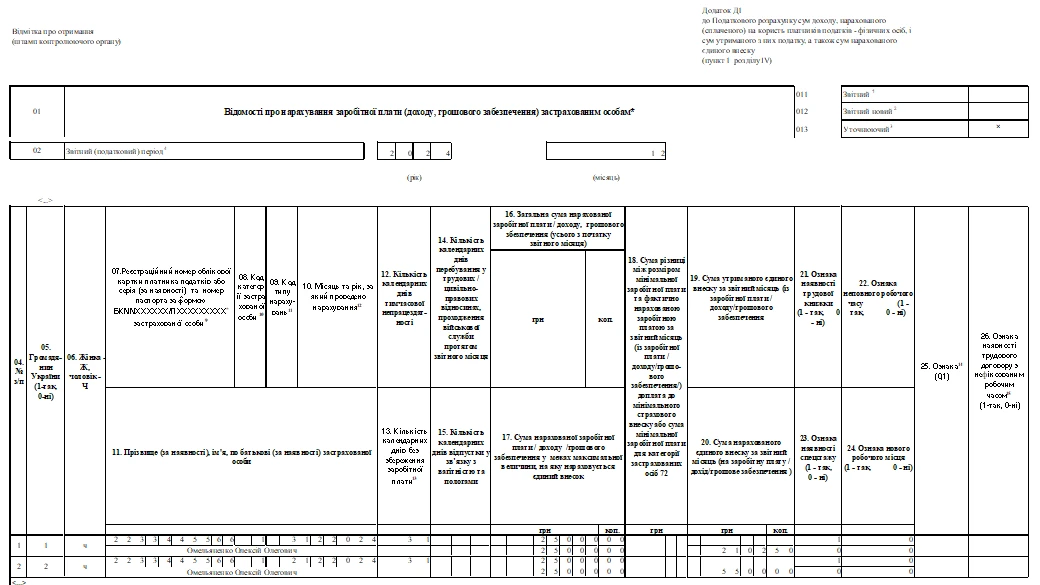

Як виправити помилку в Додатку Д1, дивіться в Додатках 1, 2.

Як виправити сумові та несумові помилки у Додатку 4ДФ до Податкового розрахунку

Приклад 2.

Роботодавець у грудні 2024 року нарахував фізичній особі Кравчуку Сергію Петровичу, який працює за сумісництвом, зарплату в розмірі 10 000 грн. Однак у лютому виявив, що не відобразив дохід цієї фізичної особи, а також суми утриманих та перерахованих до бюджету ПДФО та ВЗ у Податковому розрахунку за січень 2025 року. Крім того, за виплаченими у грудні доходами у розмірі 25 000 грн фізичній особі Киреєву Станіславу Федоровичу, який працює за договором ЦПХ, неправильно зазначили ознаку доходу — замість «102» (винагорода за договором ЦПХ) вказали «101» (зарплата).

Щоб виправити сумові та несумові помилки у такій ситуації, сформуйте Податковий розрахунок типу «Уточнюючий» за грудень 2024 року в комбінації «Основна частина Розрахунку + 4ДФ». Позаяк за IV квартал 2024 року Податковий розрахунок мав номер «1», укажіть номер уточнюючого Розрахунку — «2». В основній частині Розрахунку заповніть лише «шапку» та відомості реквізиту 06 про поданий додаток. У 4ДФ до уточнюючого Розрахунку вкажіть номер місяця «12».

У табличній частині 4ДФ щодо фізичної особи Кравчука Сергія Петровича:

- у розділі І 4ДФ — сформуйте один рядок із пропущеними відомостями щодо сум нарахованих/виплачених фізичній особі доходів, а також сум нарахованого/перерахованого ПДФО та військового збору, і в графі 10 розділу І зазначте ознаку «0» — на введення рядка.

Крім того, щоб виправити помилку щодо фізичної особи Киреєва Станіслава Федоровича, у табличній частині 4ДФ перенесіть усі відомості про цю особу з рядка розділу І Податкового розрахунку за ІV квартал 2024 року, в якому допустили помилку (у графі 6 зазначили ознаку доходу «101» —зарплата замість «102» — винагорода за договором ЦПХ), в розділ І 4ДФ до уточнюючого Податкового розрахунку і в графі 10 розділу І зазначте ознаку «1» — на виключення рядка. У наступному рядку розділу І повторіть відомості про фізичну особу, неправильні відомості замініть правильними і в графі 10 зазначте ознаку «0» — на введення рядка.

Як виправити несумові помилки в Додатку Д5 до Податкового розрахунку

ПРИКЛАД 3.

Роботодавець 24.01.2025 звільнив працівника Лапіна Степана Олексійовича, посада сторожа (код КП 9152), наказ від 23.01.2025 № 26-ос. Однак у лютому 2025 (після подання звітного розрахунку) виявив, що у Додатку Д5 до відобразив неправильну дату звільнення — замість 24.01 вказав 14.01.

Крім того, працівниці Удовиченко Лілії Іванівні, посада бухгалтер (код КП 3433), роботодавець 10.01.2025 надав відпустку для догляду за дитиною до досягнення нею трирічного віку. Однак у Додатку Д5 до Розрахунку за січень 2025 року не зазначив відомості про початок відпустки та, відповідно, відомості про закінчення відпустки у зв’язку з вагітністю та пологами.

Як відкоригувати ці помилки у лютому в Розрахунку типу «Уточнюючий» за січень 2025 року?

Щоб виправити несумові помилки у такій ситуації, сформуйте Розрахунок типу «Уточнюючий» за січень 2025 року в комбінації «Основна частина Розрахунку + Додаток Д5». Позаяк за січень 2025 року вже подавали Розрахунок типу «Звітний», вкажіть номер уточнюючого Розрахунку — «2». В основній частині Розрахунку заповніть лише «шапку» та відомості реквізиту 06 про поданий додаток.

У табличній частині Додатка Д5 щодо працівника Лапіна Степана Олексійовича:

- перенесіть усі відомості з рядка Д5 до Розрахунку типу «Звітний», в якому допустили помилку (у графі 10 неправильна дата закінчення трудових відносин «14012025»), в рядок таблиці Д5 до уточнюючого Розрахунку і в графі 20 зазначте ознаку «1» — на виключення рядка;

- неправильні відомості замініть правильними (у графі 10 вкажіть правильна дату закінчення трудових відносин «24012025») і в графі 20 зазначте ознаку «0» — на введення рядка.

Щодо працівниці Удовиченко Лілії Іванівни, у табличній частині Додатка Д5 сформуйте два рядки із пропущеними відомостями щодо закінчення відпустки у зв’язку з вагітністю та пологами та початку відпустки для догляду за дитиною до досягнення нею трирічного віку. В обох рядках у графі 20 зазначте ознаку «0» — на введення рядка.