Розрахунок при звільненні працівника у 2025 році: приклади та особливості

Виплата розрахункових при звільненні — терміни й відповідальність

Останнім днем виплата розрахункових при звільненні є день звільнення. Цей день він також має відпрацювати. У цей же день працівнику слід видати трудову книжку (ст. 116 КЗпП). Якщо розрахунок пройшов невчасно, то за дні прострочення працівнику треба платити середній заробіток (ст. 117 КЗпП).

Якщо строк остаточного розрахунку порушити, то загрожує «трудовий» штраф у розмірі 3-х мінімальних зарплат (ст. 265 КЗпП), що у січні-грудні 2025 року становить 24000 грн (= 8000 грн × 3).

При цьому виплата середнього заробітку працівнику не звільняє установу від штрафу. Крім цього штрафу, на посадових осіб установи може бути може бути накладений ще й адміністративний — 510-1700 грн (ст. 41 КпАП).

Остаточний розрахунок при звільненні: з чого складається

При звільненні з роботи розрахунок з працівником проводиться з наступними складовими:

- зарплата за відпрацьований місяць, включаючи день звільнення;

- компенсація за невикористані дні щорічної відпустки. При цьому слід врахувати відпустки минулих років, якщо такі є. Також треба оплатити і накопичені дні щорічної додаткової відпустки та соціальної відпустки на дітей;

- вихідна допомога, якщо звільнення відповідає умовам її виплати (про них — читайте далі).

Окрім цих усіх нарахувань може бути ще й утримання, — порахувати надміру оплачені дні щорічної відпустки, якщо працівник уже був у щорічні відпустці, адже він міг використати повну кількість днів.

Тепер про всі ці виплати детальніше.

Увага: потрібно утримати надміру виплачені раніше відпускні за зайве «відгуляні» дні, якщо таке було.

Зарплата в освіті у 2026 році: нові правила та розрахунки

Як розрахувати зарплату за місяць звільнення

Заплата у місяці звільнення нараховується як звичайно, вона нічим не особлива. Однак треба звернути увагу на те, що:

- доплата до мінімальної зарплати визначається як завжди, ніяких винятків. При цьому компенсація відпусток, вихідна допомога — не враховуються при визначенні цієї доплати, так як це все виплати за невідпрацьований час. Якщо працівник відпрацював неповний робочий місяць, то доплата до мінімальної зарплати вираховується пропорційно;

- індексація зарплати проводиться теж, як і звичайно, якщо виконуються відповідні умови для неї;

- податкова соціальна пільга (ПСП) застосовується — як і звичайно;

- слід також провести перерахунок ПДФО. Він здійснюється в кінці року або при звільненні (пп. 169.4.2 ПКУ). Особливо це стосується тих працівників, які мали чи мають ПСП, перехідні відпускні і лікарняні (перехідні — це коли з одного місяця в інший).

Щодо перерахунку ПДФО — якщо його не зробити, то може вийти недоплата/переплата ПДФО за таким працівником, яка виявиться в кінці року (як правило, ПДФО за всіма працівниками перераховують наприкінці року). І тоді доведеться «шукати» цього працівника, аби вирішити проблему.

Увага: перерахунок ПДФО при звільненні — обов’язково.

Розрахунок компенсації при звільненні 2025

Що б не вибрав працівник — піти перед звільненням у відпустку чи отримати компенсацію, але їхній розрахунок однаковий. Єдине тільки, що відпускні виплачуються перед виходом у відпустку, а компенсація відпусток — у день звільнення при остаточному розрахунку. Компенсація відпускних розраховується аналогічно самим відпускним. Однак при нарахуванні компенсації відпускних слід враховувати обмеження з абз. 2 п. 2 Порядку обчислення середньої заробітної плати, який затверджений постановою КМУ від 08.02.1995 № 100 (далі — Порядок № 100). Дане обмеження застосовується щодо тих днів, які «зароблені» до 2024 року, тобто у 2023 році та раніше. Є Роз’яснення щодо порядку обчислення середньої зарплати для виплати компенсації за невикористані відпустки, на які працівник набув право до 31.12.2023 та після 31.12.2023.

При звільненні також слід перерахувати кількість днів відпускних, на які працівник має право, так як можуть бути зайве оплачені. Наприклад, працівник використав повністю 24 дні своєї щорічної відпустки за робочий рік, а відпрацював лише 10 місяців з робочого року. Виходить, що 4 дні у нього зайво оплачені (= 24 — 24× 10/12).

Як нарахувати вихідну допомогу при звільненні

Це єдина нестандартна виплата з усіх при звільненні. Але її може й не бути. КЗпП визначає обов’язок її нарахування у випадках, які наведені у таблиці нижче.

КОЛИ НАРАХОВУЄТЬСЯ ВИХІДНА ДОПОМОГА ПРИ ЗВІЛЬНЕННІ ТА ЇЇ РОЗМІР | ||

Причина звільнення | Норма КЗпП | Мінімальний розмір допомоги (на основі середньої) |

відмова від переведення в іншу місцевість | ч. 6 ст. 36 | одномісячний |

відмова через істотну зміну умов праці | ч. 6 ст. 36 | |

зменшення чисельності/скорочення штату | ч. 2 ст. 40 | |

невідповідність займаній посаді (недостатність кваліфікації або через стан здоров’я) | ч. 6 ст. 40 | |

поновлений попередній працівник на його робочому місці | ч. 6 ст. 40 | |

зміна в організації виробництва та праці, ліквідація, реорганізація, банкрутство, зміна профілю установи | ч. 1 ст. 40* | |

порушення умов колективного договору, законодавства про працю | ст. 38 і ст. 39 | 3-місячний |

припинення повноважень посадової особи | ч. 5 ч. 1 ст. 41 | 6-місячний |

*«чорнобильці» при звільненні за даної статтею мають право на 3-місячний розмір вихідної допомоги (ст. 20, ст. 21, ст. 22 Закону від 28.02.1991 № 796) | ||

Увага: колективний договір може передбачати більше умов виплати вихідної допомоги.

Розрахунок вихідної допомоги при звільненні

Для розрахунку вихідної допомоги слід скористатися уже згадуваним Порядком № 100. Правила беруться для 2-місячного розрахункового періоду. Послідовність дій така:

- визначається сума зарплати за попередні 2 місяці, які йдуть перед місяцем звільнення;

- визначається кількість відпрацьованих робочих днів за ці 2 місяці;

- розраховується середньоденна зарплата за згадані 2 місяці розрахункового періоду;

- рахується середня кількість робочих днів за графіком роботи установи за 2 місяці (не фактично відпрацьованих, а саме тих, які мали б бути відпрацьовані взагалі, тобто за нормою, див. абз. 4 п. 8 Порядку № 100);

- перемножується середньоденна зарплата та середня кількість робочих днів за графіком (абз. 1 п. 8 Порядку № 100). Результат — середньомісячний заробіток для нарахування та виплати вихідної допомоги для виплати одного середньомісячного заробітку;

- якщо треба вихідна допомога за 3-місячний чи 6-місячний термін, то попередня цифра середньомісячного заробітку множиться відповідно на 3 або 6.

При розрахунку слід пам’ятати, що під час дії воєнного стану всі святково-неробочі дні вважаються звичайними робочими днями (ч. 6 ст. 6 Закону «Про організацію трудових відносин в умовах воєнного стану» від 15.03.2022 р. № 2136). Це збільшує кількість норми робочих днів за графіком.

Для більшої зрозумілості формули розрахунку наведені нижче:

одномісячна вихідна допомога | = | зарплата за 2 місяці | × | робочі дні за графіком за 2 місяці (норматив) |

кількість відпрацьованих робочих днів за 2 місяці (факт) |

3-місячна вихідна допомога = одномісячна вихідна допомога × 3

6-місячна вихідна допомога = одномісячна вихідна допомога × 6

Нові посадові оклади за ЄТС з 1 січня 2026 року

Розрахунок середньої зарплати при звільненні: які виплати включати

При розрахунку вихідної допомоги включати до розрахунку треба тільки доходи, нараховані за фактично відпрацьований час (п. 3 Порядку № 100). Це означає, що НЕ треба брати для розрахунку такі виплати (п. 4 Порядку № 100):

- лікарняні, декретні;

- відпускні;

- виплату за виконання доручень одноразового характеру;

- одноразові виплати, наприклад компенсація відпустки, матеріальна допомога (будь-яка, як оподатковувана, так і ні);

- компенсації днів перебування у відрядженні на основі середньої (однак треба звернути увагу на те, що даний пункт не стосується держслужбовців — у них дні відрядження завжди оплачуються як звичайні робочі дні);

- вартість виданого спецодягу;

- виплати до ювілейних дат і днів народження;

- суми відшкодування шкоди;

- деякі інші подібні виплати.

Звичайно, що при розрахунку кількості відпрацьованих днів не враховуються невідпрацьовані дні, тобто дні:

- перебування у відпустці (як щорічній, так і без збереження зарплати);

- перебування у декреті (як відпустці у зв’язку з вагітністю та пологами, так і відпустці для догляду за дитиною до досягнення нею 3-х років);

- перебування на лікарняному;

- призупинення трудових відносин у звʼязку з російською збройною агресією.

Оподаткування розрахунку при звільненні

Оподаткування розрахунку при звільненні має особливості:

- зарплата та компенсація оплати відпусток оподатковуються ПДФО, військовим збором і ЄСВ — як звичайно. Код цих виплати у Додатку 4ДФ — «101». Донарахування ЄСВ на суму різниці з мінімальною базою ЄСВ 8000 грн — січень-грудень 2025) не здійснюється, якщо працівник не відпрацював повний місяць і звільнився раніше, ніж кінець місяця;

- вихідна допомога оподатковується тільки ПДФО та військовим збором (ВЗ). ЄСВ не нараховується. По-перше, вихідна допомога не входить до фонду оплати праці. По-друге, вона є у Переліку видів виплат, що здійснюються за рахунок коштів роботодавців, на які не нараховується єдиний внесок на загальнообов’язкове державне соціальне страхування, що затверджений постановою КМУ від 22.12.2010 р. № 1170. У Додатку 4ДФ вихідна допомога має код «127».

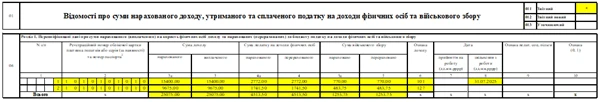

Необхідно також у Додатку 4ДФ поставити дату звільнення у графі 8 (у рядку з зарплатою, тобто рядку з кодом виплати «101»). Також до Податкового розрахунку мають бути заповнені і Додаток Д5 (дані про припинення трудових відносин, дата й наказ), і Додаток Д1 (ЄСВ на зарплату за місяць звільнення).

Увага: ЄСВ на вихідну допомогу не нараховується.

Аліменти та розрахунок при звільненні

Потрібно утримати з працівника, що звільняється, й аліменти, якщо такі є. За ними діють такі (п. 12 Переліку видів доходів, які враховуються при визначенні розміру аліментів на одного з подружжя, дітей, батьків, інших осіб, який затверджує постанова КМУ від 26.02.1993 р. № 146):

- з зарплати за місяць — так, утримуються. Як звичайно;

- з компенсації за дні невикористаної щорічної відпустки — ні;

- з компенсації за дні невикористаної щорічної відпустки за декілька років — так, утримуються;

- з вихідної допомоги — ні, так як це не зарплата.

Розрахунок при звільненні — приклад вихідної допомоги 2025

Приклад розрахунку при звільненні

Працівника звільняють 31.07.2025. Причина – скорочення штату. Вихідні дані такі:

- кількість робочих днів у травні 2025 р. – 22, кількість відпрацьованих робочих днів – 14;

- кількість робочих днів у червні 2025 р. – 21, кількість відпрацьованих робочих днів – 21;

- зарплата за травень 2025 р. – 7250 грн, лікарняні 2500 грн;

- зарплата за червень 2025 р. – 8500 грн;

- сума нарахованої зарплати за липень 2025 р. – 8500 грн;

- компенсація невикористаної відпустки – 6900 грн;

- податкової соціальної пільги (ПСП) у працівника немає.

Розраховуємо виплати за липень 2025 р.:

- середньоденний заробіток: (7250 +8500)/(14+21) =15750/35 = 450,00 грн.;

- середня кількість робочих днів за 2 місяці: (22+21)/2 = 21,5 дні;

- вихідна допомога = 450 грн ×21,5 дн. = 9675,00 грн.

Розраховуємо податки та ЄСВ за липень 2025 р. (окремо з зарплати та вихідної допомоги, так як вони окремо відображаються у Додатку 4ДФ):

- ПДФО (з зарплати, зокрема компенсації відпустки) = (8500 + 6900) × 0,18 = 15400 грн ×0,18 = 2772 грн;

- ВЗ (з зарплати, включаючи компенсацію відпустки) = (8500 + 6900) × 0,05 = 15400 грн ×0,05 = 770 грн;

- ПДФО (з вихідної допомоги) = 9675 грн ×0,18 = 1741,50 грн;

- ВЗ (з вихідної допомоги) = 9675 грн × 0,05 = 483,75 грн;

- ЄСВ (лише з зарплати, зокрема компенсації відпустки) = (8500 + 6900) × 0,22 = 15400 грн × 0,22 = 3388 грн.

На вихідну допомогу ЄСВ не нараховуємо.

Бухгалтерські проведення за цими даними наведено у таблиці нижче.

БУХГАЛТЕРСЬКІ ПРОВЕДЕННЯ З ПРОВЕДЕННЯ РОЗРАХУНКУ ПРИ ЗВІЛЬНЕННІ | ||||

№ | Господарська операція | Дт | Кт | Сума |

1 | нарахована зарплата, компенсація відпустки та вихідна допомога (= 15400+ 9675) | 8011 | 6511 | 25075,00 |

2 | утриманий ПДФО (= 2772 + 1741,50) | 6511 | 6311.1 | 4513,50 |

3 | утриманий ВЗ (= 770 + 483,75) | 6511 | 6311.2 | 1253,75 |

4 | нарахований ЄСВ на зарплату, у т.ч. на компенсацію відпустки | 8012 | 6313 | 3388,00 |

5 | сплачений ПДФО | 6311.1 | 2313 | 4513,50 |

6 | сплачений ВЗ | 6311.2 | 2313 | 1253,75 |

7 | сплачений ЄСВ | 6313 | 2313 | 3388,00 |

8 | проведено остаточний розрахунок з працівником (= 25075— 4513,50— 714,75) | 6511 | 2313 | 19846,75 |

Заповнений Додаток 4ДФ на основі даних подальшого прикладу наведений нижче.