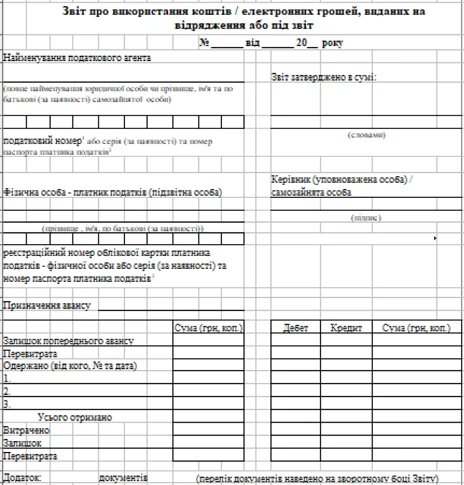

Бланк авансового отчета

Авансовый отчет, то есть отчет об использовании средств/электронных денег, выданных на командировку или под отчет, начиная с 13 июля 2023 года подают по форме, утвержденной приказом Минфина от 28.09.2015 № 841 (в редакции приказа от 09.05.2023 № 239).

Для чего необходим авансовый отчет

Если учреждение отправляет работника в служебную поездку, обязанность бухгалтера – оплата командировки. Часто учреждения выдают работникам перед служебной поездкой аванс. По завершении поездки работники отчитываются, куда использовали средства аванса. В частности, отмечают и подтверждают соответствующие документы:

- сумму суточных;

- стоимость проезда;

- стоимость проживания;

- прочие расходы.

То есть авансовый отчет – это документ, подтверждающий, что работник использовал средства по назначению. Он является основанием для:

- отражения соответствующих расходов в бухгалтерском учете учреждения;

- подтверждения соблюдения кассовой дисциплины (если вовремя составлен и подан в бухгалтерию);

- освобождения от налогообложения НДФЛ выданных работнику командировочных сумм.

Основание для составления такого отчета – приказ о командировке и документы, подтверждающие понесенные расходы во время такой командировки. Речь идет, в частности, о:

- заказанные и приобретенные билеты на проезд к месту командировки и обратно;

- документы, подтверждающие стоимость проживания работника в гостинице, хостеле, стоимость бронирования номера гостиницы, стоимость других услуг;

- документы о снятии наличных денег или списании средств со счета.

Отчет об использовании командировочных средств в отдельной строке содержит суточные на командировку, которые следует возместить работнику.

За один день (сутки) пребывания вне рабочего места работнику учреждения следует оплатить суточные в сумме 300 грн.

Правильно заполненный авансовый отчет, утвержденный руководителем учреждения, является основанием для отражения в бухгалтерском учете операций с подотчетными средствами в мемориальном ордере № 8-1 (общий фонд) или № 8-2 (специальный фонд).

Когда подавать авансовый отчет 2023

Сроки отчетности (см. табл.) зависят от того, выдавали ли работнику аванс. Если работник такой аванс получил, отчет о командировке он заполняет в сроки, определенные в пункте 11 раздела Инструкции о служебных командировках в пределах Украины и за границу, утвержденной приказом Минфина от 13.03.1998 № 59 (далее – Инструкция № 59).

Если командировочный аванс работнику не выдавали, авансовый отчет он составляет и представляет в бухгалтерию в сроки, указанные в приказе о командировке.

Срок представления авансосового отчета о командировках

| Форма видачи аванса | Вид расчетов | Срок для отчета, дн. | Основание |

| Наличные из кассы, в том числе: | Наличные | 1-5 | Абз. 1 п. 11 разд. ІІ Инструкции № 59 |

| 1-3 | Абз. 5 п. 11 разд. ІІ Инструкции № 59 | |

| Перечисление на личный платежный инструмент/полечение корпоративного платежного инструмента в том числе: | Безналичный | 1-5 | Абз. 1 п. 11 разд. ІІ Інструкции№ 59 |

| Наличные и безналичный | 1-3 | Абз. 2 п. 11 разд. ІІ Инструкции № 59 | |

| Безналичный | 1-3 | Абз. 5 п. 11 разд. ІІ Інструкции№ 59 |

| 5-10 | Абз. 3 п. 11 разд. ІІ Інструкции № 59 | |

| 10-20 |

Если работник подал отчет об использовании командированных средств, который составил на основе первичных документов, и при этом есть разногласия между списанными средствами со счета по безналичному расчету и расходами в отчете, срок отчетности по его заявлению руководитель учреждения может продлить до 10 дней. Если же разногласия в течение 10 дней не выяснены, руководитель учреждения может продлить срок отчетности до 20 дней, если работник обратится с соответствующим заявлением до окончания 10-го банковского дня после завершения служебной поездки.

Инструкция № 59 определяет сроки в банковских днях, однако само понятие «банковский день» отменено с 01.04.2023 г. после внедрения нового поколения системы электронных платежей НБУ на базе международного стандарта ISO 20022 и в круглосуточном режиме (24/7). Минфин Инструкцию №59 не привел в соответствие. Поэтому целесообразно дни считать рабочими.

Сроки для отчета, указанные в Инструкции № 59, отличаются со сроком, приведенным в Налоговом кодексе. Пока Инструкция № 59 не изменена, соблюдаем сроки, которые определяет Инструкция № 59, только для налогообложения НДФЛ и ВЗ невозвращенной суммы аванса применяем срок, определяющий подпункт 170.9.3 пункта 170.9 НК.

- Завчасно утримали військовий збір за ставкою 5%: як виправити

- Інвентаризація-2024: відповіді на гарячі запитання

- Як перевіряє Держпраці під час воєнного стану

- Новації КЗпП: службова перевірка з відстороненням, звільнення за розголошення інформації

- Як зламаний спідометр не допоміг ревізорам виграти суд

Правила заполнения авансового отчета

Бланк авансового отчета заполняет каждый работник, который по приказу выполнял свои обязанности вне рабочего места в другом населенном пункте.

Чтобы облегчить работу и бухгалтеру работу, в таблице рассмотрим, какую информацию и в каких реквизитах должен содержать авансовый отчет.

Кто, что и в каком реквизите отчета записывает

| Часть отчета | Название реквизита | Кто записывает | Ведомости о записи |

| Лицевая сторона | Номер и дата | Работник со слов бухгалтера | В день подачи отчета бухгалтер регистрирует его в журналі регистрации полученных очетов о командировках. Регистрационный номер в журнале бухгалтер сообщает работнику для записи его в отчете. |

| Название податкового агента | Работник | Речь идет о названии учреждении согласно с ее учредительными документами | |

| Налоговый номер | Работник | Речь идет о коде ЄДРПОУ учреждения. Если работнику он неизвестен, он уточняет его в бухгалтерии | |

| Физическое лицо - плательщик налогов (подотченое лицо) | Работник | Работник согласно с паспортом в этом реквизите указывает свои полные фамилию, имя, отчество | |

| Регистрационный номер учетной карточки плательщика налогов - физлица … | Работник | Работник указывает номер своей учетной карточки плательщика налогов (то есть код ИНН) | |

| Предназначение аванса | Работник | Как правило, предназначение – для командировки в населенный пункт, с указанием его названия | |

| Остаток предыдущего аванса/Перерасход/ Сумма (грн, коп.) | Работник | Если предыдущий авансовый отчет в реквизитах «остаток/перерасход» содержал суммы, и их работник/учреждение не погасили по состоянию на дату подачи нового отчета, их записываем в этом реквизите. Если их не было, ставим прочерки | |

| Получено (от кого, № та дата)/Сумма (грн, коп.) | Работник | Работник указывает сумму полученного аванса и реквизиты документа, по которому он его получил | |

| Всего получено/Сумма (грн, коп.) | Работник | Указывает общую сумму полученного аванса | |

| Потрачено/Сумма (грн, коп.) | Работник | В этом реквизите работник отображает сумму расходов по первичным документам, которую переносит из строки «Всего» оборотной стороны отчета | |

| Остаток/Перерасход/Сумма (грн, коп.) | Работник | В этих реквизитах будут прочерки, если сумма авансу равняется сумме затрат и в реквизите «Остаток предыдущего аванса/Перерасход» прочерки. Если сумма аванса превышает сумму затрат, обозначаем сумму в реквизите «Остаток», если наоборот – в реквизите «перерасход» | |

| Приложение__ документов | Работник | Указывает количество подтверждающих документов, на основе которых составлен отчет | |

| Остаток внесен/Перерасход выдан/Сумма/ кассовый ордер/платежное поручение | Бухгалтер | В зависимости в каком реквизитн «остаток» или «перерасход» указана сумма, бухгалтер записвает сумму остатка, которую работник вернул, или сумму перерасхода, которую работнику возместило учреждение. При этом бухгалтер указывает реквизиты (дату и номер) документа, по которым эти операции осуществили | |

| Сумма налога | Бухгалтер | Определяем обязательства по НДФЛ и военному сбору (ВС), если подотчетное лицо не возвращает выданный ему аванс на командировку до окончания месяца, следующего за месяцем, в котором командировка должна была завершиться (пп. 170.9.1, пп. 170.9.3 п.). 170.9 НК). Не возвращенную сумму аванса или не подтвержденные документально расходы квалифицируем как суммы излишне израсходованных средств, полученных плательщиком налога на командировку или под отчет, не возвращенной в установленный срок. Согласно подпункту 164.2.11 пункта 164.2 НК она является налогооблагаемым доходом для НДФЛ и ВС. | |

| Главный бухгалтер (…) | Главный бухгалтер | Подписывает отчет, после чего руководитель учреждения должен его утвердить | |

| С расчетом ознакомлен | Работник | Если работника начислили обязательства по НДФЛ и ВС, работник ознакамливается с расчетом, ставя свою подпись, фамилию, имя, отчетство | |

| Отчет утвержден в сумме/Руководитель (подпись)/Дата | Руководитель | Авансовый отчет утверждает руководитель учреждения своей подписью после проверки отчета бухгалтером и подписания главным бухгалтером. В этом реквизите указываем сумму расходов прописью и датк утверждения. Указанную сумму бухгалтер отражает в мемориальном ордере № 8-1 или № 8-2 | |

| Дебет/Кредит/Сумма (грн, коп.) | Бухгалтер | После утверждения отчета руководителем учреждения бухгалтер отмечает корреспонденцию субсчетов бухгалтерского учета по отражению операций с подотчетными средствами. Их переносит в мемориальный ордер № 8-1 или № 8-2 в разрезе КЕКВ, подотчетных лиц | |

| Обратная сторона | № з/п | Работник | Проставляет порядковый номер подтверждающих документов |

| Дата документа | Работник | Рааботник указывает дату документа, который подтверждает проведенные затраты | |

| Кому, за что и на основании какого документа заплачено | Работник | В этом реквизите указываем название контрагента, содержание расчетной операции, наименование и подтверждающие ее реквизиты документа. Если документ содержит сумму НДС, целесообразно ее указать отдельно в этом реквизите (например, в т. ч. НДС 180,00 грн) | |

| Сумма (грн, коп.)/Всего | Работник | Из документа, который подтвеждает затраты, работник проставляет сумму, а в последней строчке – итоговую сумму | |

| Дебет счета | Бухгалтер | Бухгалтер по каждому документу указывает номер субсчета бухучета, по которому будут отображены затраты | |

| Физическое лицо - плательщик налогов (подотчетное лицо) | Работник | После заполнения всех реквизитов отчета работник его подписывает | |

| Дата | Работник | Указывает дату составления отчета |

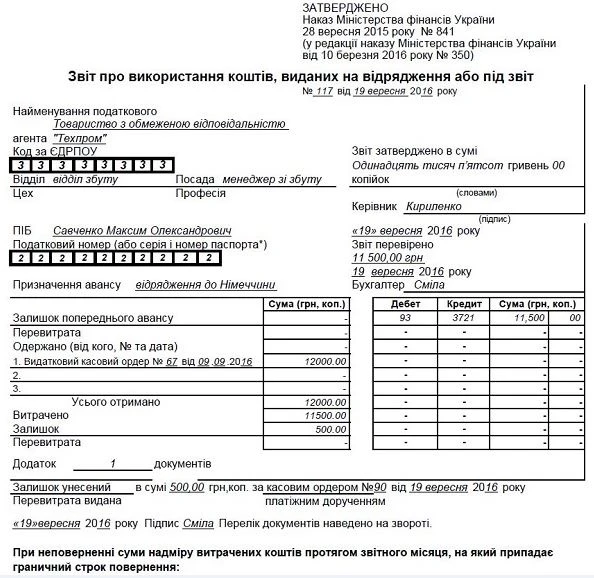

Образец заполнения авансового отчета

Чтобы не допустить ошибки, когда будете заполнять отчет об использовании командировочных средств, рассмотрите образец заполнения.

Авансовый отчет – как проверять правильность оформления

После того как работник подал в бухгалтерию новый авансовый отчет о командировках, бухгалтер проверяет:

- правильно ли заполнены реквизиты;

- все ли подтверждающие документы добавлены в отчет;

- наличие подписи и т.д.

Затем бухгалтер выясняет, соответствуют ли суммы отчета суммам в первичных документах, приложенных к нему. Поскольку согласно абзацу 4 пункта 11 раздела II Инструкции № 59 вместе с отчетом подаются документы в оригинале, удостоверяющие стоимость понесенных в связи с командировкой расходов.

Следует обратить внимание на дату представления отчета – не нарушен ли срок, определенный Инструкцией № 59, не нарушен ли срок, определенный подпунктом 170.9.3 пункта 170.9 НК, и соответственно нужно вычислять обязательства по НДФЛ и военному сбору. Проверить, вовремя ли работник вернул неиспользованную сумму аванса, средства по предыдущему авансу и т.п.

Бухгалтер должен заполнить в авансовом отчете реквизиты:

- отчет проверен;

- остаток внесен (перерасход выдан);

- корреспонденция субсчетов;

- расчет сумм удержанного налога – если аванс был возвращен несвоевременно.

После проверки бухгалтером отчета об использовании средств на командировку, руководитель учреждения утверждает отчет. Бухгалтер проверяет реквизит «Отчет утвержден», подпись руководителя и дату утверждения. Только после заполнения/наличия всех реквизитов в утвержденном отчете у бухгалтера есть основания отражать его в мемориальном ордере № 8-1 или № 8-2.

Ошибки в отчете могут привести к неправильному отражению расходов в бухгалтерском учете учреждения, и в результате – невозврат в полном объеме выданного аванса с соответствующим неналогом НДФЛ, военным сбором. Бухгалтер должен сообщить работнику об ошибках, чтобы тот их исправил или подал новый авансовый отчет, если он еще не утвержден. Если отчет уже утвержден, бухгалтер исправляет ошибки самостоятельно. Основание для правок – бухгалтерская справка бланк.

Если работник не предоставил авансовый отчет в сроки, определенные пунктом 11 Инструкции № 59 (см. табл. 1), или не вернул аванс полностью или частично – не спешите исчислять из суммы невозвращенного аванса обязательства по НДФЛ и ВС. Согласно подпункту 164.2.11 пункта 164.2 НК не возникает налогооблагаемый доход в виде суммы излишне израсходованных средств, полученных плательщиком налога на командировку или под отчет, не возвращенной в установленный срок. Ведь сроком возврата аванса по Налоговому кодексу является последний день месяца, следующего за месяцем, в котором командировка должна была завершиться (пп. 170.9.1, пп. 170.9.3 п. 170.9 ПК). Если работник нарушил именно этот срок, только тогда бухгалтер определяет обязательства по НДФЛ и ВС. Как рассчитать сумму НДФЛ и ВС в этом случае – смотрите в примере 5 публикации «Авансовый отчет: проводки».

Когда возмещать расходы Работнику

Если расходы работника превышают сумму командировочного аванса, бухгалтер должен выдать/возместить работнику сумму перерасхода. Суммы перерасхода указываются в авансовом отчете. Если аванс вообще работнику не выдавали, вся сумма израсходованных средств, подтвержденная документально, является суммой перерасхода.

Суммы перерасхода бухгалтер возмещает/перечисляет работнику до окончания третьего рабочего дня после утверждения руководителем отчета об использовании командировочных средств (абз. 6 п. 11 разд. II Инструкции № 59).

Авансовый отчет в учете: проводки

Как отразить в бухгалтерском учете операции, связанные с авансовым отчетом, какие проводки использовать при этом – читайте в публикации «Авансовый отчет: проводки».