Приклад відпустки за власний рахунок у Додатку Д1 Податкового розрахунку

Ситуація з відпусткою за свій рахунок

Ситуація 1

Основний працівник без інвалідності весь вересень перебував у відпустці без збереження зарплати та звільнився останнім днем місяця. Проте роботодавець оплатив йому компенсацію за невикористану відпустку, загальна сума якої менша за МЗП. Як це відобразити в Д1 та чи донараховувати ЄСВ до мінімального страхового внеску?

Компенсацію за невикористану відпустку, яку виплатили в місяці звільнення працівника, відображайте в Д1 за вересень як зарплату з кодом КЗО «1». КТН «10» при цьому не застосовуйте. У графах 13 та 14 цього ж рядка зазначте кількість днів перебування в трудових відносинах та кількість днів перебування у відпустці без збереження зарплати «30».

Позаяк працівник без інвалідності перебував у трудових відносинах за основним місцем роботи весь місяць та має базу нарахування ЄСВ за цей місяць меншу за МЗП, донарахуйте ЄСВ до мінімального страхового внеску. У Д1 за вересень другим рядком відображається у графі 18 донарахована сума ЄСВ з КТН «13» та кодом КЗО «1».

Ситуація 2

Працівник перебував у відпустці за свій рахунок увесь місяць. Ніякого заробітку за такий місяць йому нараховано не було. Така ситуація можлива як у місяці карантину, війни, так і за деякими особливими категоріями працівників, які мають право на тривалі відпустки без збереження (див. ст. 25 і ст. 26 Закону «Про відпустки» від 15.11.1996 р. № 504). Бухгалтер установи взагалі не включив дані за працівником до Додатка Д1 (ЄСВ) Податкового розрахунку. Однак це вважається помилкою – треба було включати рядок за таким «нульовим» працівником. І ось чому.

З одного боку, у пп. «б» п. 176.2 ПКУ йде мова про неподачу Податкового розрахунку, якщо відсутні доходи фізособи. Однак стосується цей пункт виключно ПДФО, а не ЄСВ. З іншого боку, у п. 1 розд. IV Порядку заповнення Податкового розрахунку, що затверджений наказом Мінфіну від 13.01.2015 р. № 4, сказано, що Додаток Д1 не подається, якщо платник єдиного внеску у звітному кварталі не використовує працю фізосіб. Але працівник який цілий місяць знаходиться у відпустці за свій рахунок все одно залишається у трудових відносинах з роботодавцем. Отже, маємо помилку. Хоча вона й не призводить до заниження суми ЄСВ, але має інший наслідок – неврахування страхового стажу працівнику за такий повний місяць.

Як виправити таку типову помилку? Спочатку з’ясуємо, як узагалі дану ситуацію слід було показати у Зарплатному звіті.

Відпустка за свій рахунок у Додатку Д1 Зарплатного звіту

Якщо працівник пішов у відпустку без збереження, то правила заповнення Податкового розрахунку такі:

- тривалість відпустки відображаємо в окремій графі 13 Додатка Д1 Податкового розрахунку. Окремого рядка відводити на працівника у такому разі не слід – показуємо у тому рядку, що й зарплату, яку йому нарахували у такому місяці;

- пересвідчуємося, щоб була дотримана мінімальна база ЄСВ, адже працівнику буде нарахований менший дохід, ніж звичайно, через що може виникнути ЄСВ-різниця. Однак, якщо особа була у відпустці без збереження повний місяць, то ЄСВ-різниця не визначається;

- якщо ніяких виплат взагалі не було й за «нульовим» працівником маємо єдиний рядок, у якому відсутній нарахований дохід і ЄСВ, то тоді не забуваємо заповнити решту граф: 4-8, 10, 14, а також 21-24. Особливо слід звернути увагу на графу 14 – кількість календарних днів перебування у трудових відносинах, – адже за ним рахується йому страховий стаж працівника.

Покажемо, як це виглядає на такому прикладі.

☛ Додаток Д1 за «нульовим» працівником, який увесь місяць був у відпустці без збереження та не має ніяких доходів, заповнюється все одно

🧮 Калькулятор днів щорічної відпустки

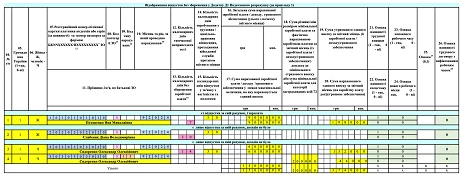

Приклад 1. Відпустка за свій рахунок у Додатку Д1. У вересні 2024 року маємо такі ситуації:

- є і відпустка за свій рахунок, і зарплата. Працівниці Потапенко Я.М. була нарахована зарплата 9000 грн. Відпустка без збереження – 7 календарних днів. ЄСВ становить 1980 грн (= 9000×0,22);

- лише відпустка за свій рахунок. Працівниця Слабеняк Д.В. перебувала усі 30 календарних днів вересня 2024 у відпустці без збереження, ніяких виплат не було;

- є відпустка за свій рахунок, є зарплата та ЄСВ-різниця. Працівнику Сидоренко О.О. нарахована зарплата 6000 грн, він перебував у відпустці за свій рахунок 14 календарних днів вересня 2024. Кількість днів у відпустці за власний рахунок – 8 днів (= 22 – 14, де 22 – це кількість робочих днів для вересня 2024). Виникла ЄСВ-різниця, так як сума доходу вийшла менша за 8000 грн (мінімальна зарплата вересня 2024). Додаткова база ЄСВ становить 2000 грн (= 8000 – 6000). ЄСВ становить з зарплати 1320 грн (= 6000×0,22) та з додаткової бази 440 грн (= 2000×0,22).

Для наочності усі ситуації з Прикладу 1 все одразу представлено в одному Додатку Д1, який заповнюється за цимими трьома працівникам. Далі розберемо, а чи впливає відпустка за свій рахунок на решту додатків і розд. І Зарплатного звіту?

Приклад відпустки за власний рахунок у Додатку Д1 Податкового розрахунку

Відпустка за свій рахунок у Додатку 4ДФ та основній частині Зарплатного звіту

У ситуації з відпусткою без збереження та іншими частинами Податкового розрахунку маємо таке.

Додаток 4ДФ (ПДФО/ВЗ). Сама собою відпустка за свій рахунок на нього не впливає ніяк. Хіба що працівнику буде нарахована менша заробітна плата, так як працював він неповний місяць. Як наслідок, менша буде й сума ПДФО/ВЗ. Однак варто звернути на загальну суму нарахованого доходу. У ситуації з тривалою відпусткою за свій рахунок він може стати меншим за граничну межу, яка дає право на податкову соціальну пільгу (2024 рік – 4240 грн). У такому разі за таким працівником слід застосувати ПСП, що призводить до зменшення ПДФО. Однак на ВЗ застосування ПСП ніяк не впливає – збір нараховується на саму зарплату.

Основна частина Податкового розрахунку. Впливу немає ніякого. Усі працівники, які перебувають у відпустці за свій рахунок навіть повний місяць потрапляють до даних про кількість працівників Зарплатного звіту – і середньооблікову кількість штатних працівників (СКШП), і облікову кількість штатних працівників (ОКШП). Щодо цифр розд. І Податкового розрахунку за зведеним ЄСВ – усе залежить від того, що показано у Додатку Д1.

Щодо працівника, який увесь звітний місяць відбув у відпустці за власний рахунок та взагалі ніяких доходів не отримував, то:

- включати його до Додатку 4ДФ не слід. Це випливає з пп. «б» п. 176.2 ПК, де вказано, що податковий агент подає Податковий розрахунок лише у разі нарахування сум доходів фізособі впродовж звітного періоду;

- за розд. І Податкового розрахунку – ніякого впливу на нього немає, так як дані за таким працівником у Додатку Д1 нульові.

Тепер коли з’ясували «що мало бути», перейдемо до питання, а як це все виправити у Податковому розрахунку, якщо щось зробили не так? Якщо говорити про ситуацію, яка наведена на самому початку з працівником повний місяць у відпустці без збереження – виправляти один лише Додаток Д1.

☛ Додаток 4ДФ за «нульовими» працівниками, які не мали за місяць ніяких доходів, не заповнюється

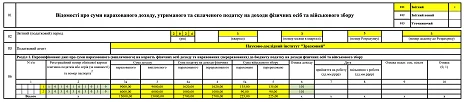

Приклад 2. Відпустка за свій рахунок у Додатку 4ДФ. За даними Прикладу 1 маємо:

- працівниця Потапенко Я.М. має 9000 грн нарахованої й виплаченої зарплати, яку треба показати у Додатку 4ДФ;

- працівниця Слабеняк Д.В. узагалі не потрапляє у Додаток 4ДФ, так як їй не нараховується ніяких виплат у вересні 2024;

- працівник Сидоренко О.О. має нараховану та виплачену зарплату 6000 грн, яку треба показати у Додатку 4ДФ. Щодо додаткової бази ЄСВ, то у Додатку 4ДФ не відображається, так як це умовна сума, яка лише збільшує базу нарахування ЄСВ і не збільшує суму зарплати до виплати працівнику.

Приклад відпустки за власний рахунок у Додатку 4ДФ Податкового розрахунку

Виправлення помилки у Додатку Д1 Зарплатного звіту

Помилка з пропущеним працівником у відпустці без збереження – це помилка нерозрахункового характеру, тобто така, яка ніяк не впливає на розмір бази ЄСВ та суму самого ЄСВ. Якщо уже пройшов строк звітування за квартал, у якому була допущена помилка у Додатку Д1 (ЄСВ) Податкового розрахунку, то її виправляємо таким чином:

- подаємо Податковий розрахунок з типом форми «Уточнюючий». Ставляться відповідні позначки «Уточнюючий» у його основній частині та Додатку Д1 та вказуємо рік і квартал, за який виправляємо помилку. Рахуємо який за номером це буде Податковий розрахунок. Якщо за це період окрім розрахунку «Звітний» не подавали – буде «2»;

- заповнюємо у графі 02 Додатка Д1 дані щодо місяця та того Додатка Д1, у якому була допущена помилка;

- заповнюємо рядок Додатку Д1 з пропущеним раніше працівником так, як це треба було зробити. Ставиться код ознаки «0» (означає додавання даних) у графі 25 Додатка Д1;

- заповнюємо інші стандартні реквізити Додатка Д1;

- в основній частині теж заповнюємо стандартні реквізити. Тоді розд. І Додатку Д1 виходить порожнім, так як помилка ніяк не впливає на суми ЄСВ.

Якщо строк звітування за квартал ще не пройшов, то порядок виправлення у даному разі буде таким же самим, але Податковий розрахунок буде з типом форми «Звітний новий».

Для наочності розглянем дану ситуацію на такому прикладі.

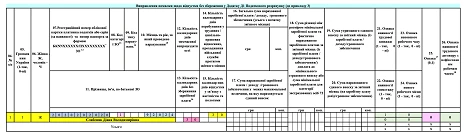

Приклад 3. Виправлення нерозрахункової помилки у Додатку Д1. Нехай інформація за працівницею Слабеняк Д.В. з прикладу 1 за вересень 2024 року пропущена. Тобто взагалі її не внесли до Додатку Д1. Та Виявили це в кінці листопада 2024 року – після звітної дати подачі Податкового розрахунку за ІІІ квартал 2024. Як виправити помилку шляхом додавання даних через Додаток Д1 «Уточнюючий» – наведено нижче. Зверніть увагу, що у графі 25 ставиться ознака «0» – означає додавання даних.

Приклад виправлення помилки з відпустки за власний рахунок у Додатку Д1

Виправлення інших можливих помилок, пов’язаних з відпусткою за власний рахунок

Як уже зазначалось, через відпустку за свій рахунок дохід працівника може зменшитися і це може спричинити, наприклад, такі помилки:

- не нарахували додаткову базу ЄСВ. Треба донарахувати ЄСВ за такий звітний період;

- не застосували ПСП. Треба тепер зменшити суму ПДФО/ВЗ за таким звітним періодом. У Прикладі 1 такого не було, так як в усіх працівників, які отримували доходи, вони були більші за 4240 грн.

Це уже помилки розрахункового (сумового) характеру. Їх виправляємо:

- у Додатку Д1 донараховуємо додаткову базу ЄСВ. Вказуємо додаткову базу у графі 18, нараховуємо ЄСВ у графі 20. Також ставиться КТН «2» у графі 09. Коди ознаки виправлення у графі 25 у даному разі – порожні, так як даний спосіб до сумових помилок не застосовується. Вказувати кількість днів відпустки за свій рахунок у даному випадку не слід, адже у правильному варіанті за таким працівником вона зазначається у рядку з зарплатою (див. Приклад 1);

- у Додатку 4ДФ виправлення здійснюємо у 2 кроки. У ньому заповнюються 2 рядки за таким працівником: перший – на виключення, який повторює дані з неправильними сумами (у графі 10 – ознака «1»), інший – на додавання, у якому уже все написано правильно (у графі 10 – ознака «0»). Однак виправляємо тоді лише суму нарахованого ПДФО (графа 4а) та проставляємо код ПСП у графу 9. Суму перерахованого ПДФО (графа 4) залишаємо ту ж саму, так як фактично вона вже була перерахована. Залишаємо й той самий ВЗ (графи 5 і 5а). У наступному звітному періоді просто враховуємо суму переплати з ПДФО й сплачуємо менше. Дану помилку також можна виправити й пізніше – шляхом річного перерахунку ПДФО.

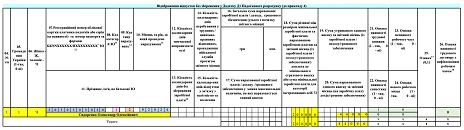

Приклад 4. Виправлення сумової помилки у Додатку Д1. Нехай у Прикладі 1 Сидоренку О.О. забули визначити ЄСВ-різницю у сумі 2000 грн. Тоді виправлення помилки матиме такий вигляд, як у файлі нижче.

Приклад виправлення сумової помилки у Додатку Д1