Податки в ОМС: бухоблік та проведення

Що належить до витрат ОМС за податками

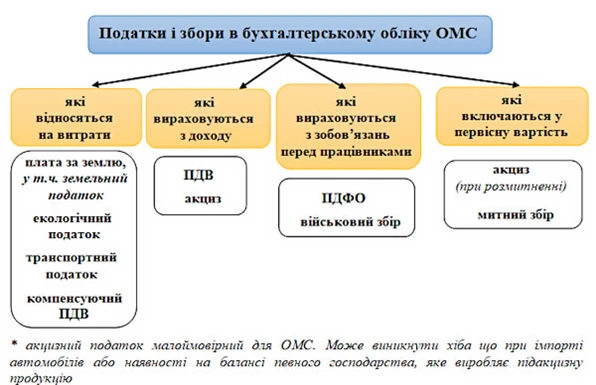

Спершу з’ясуємо, які податки та збори відносяться до витрат установи. Витратами є операція, яка призводить до збільшення зобов’язання та зменшення власного капіталу. За абз. 2 п. 2 НП(С)БОДС 135 «Витрати» ті витрати, які не можна пов’язати з конкретним доходом, відносять до витрат періоду. Сплата деяких податків теж може відноситися до даної ситуації й бути витратами від обмінних операцій. Прикладами таких податків є:

- плата землю (місцевий, різновид податку на майно);

- екологічний податок (загальнодержавний). Його сплата можлива, якщо на балансі ОМС є котельня, так як вона викиди скиди вуглекислого газу у повітря;

- транспортний податок (місцевий, різновид податку на майно). У ОМС можлива наявність вартісних автівок віком до 5 років (поріг вартості авто – 375 мінімальних зарплат на 01 січня).

Також втратами може бути рентна плата (загальнодержавний податок), але для ОМС даний податок малоймовірний. Так, ОМС не є платниками ренти за спецводокористування, так як за платниками можуть бути лише первинні водокористувачі, а ними можуть бути лише суб’єкти господарювання. Як відомо, ОМС та державні органи влади не є суб’єктами господарювання (ч. 1 ст. 8 Господарського кодексу України).

Зверніть у вагу, що поділ на місцеві й загальнодержавні у цілому на обліку не впливає (він є у ст. 9 та ст. 10 Податкового кодексу України, далі – ПКУ). Однак знати даний поділ бухгалтеру не зайве, коли потрібно знайти інформацію щодо ставко даних податків на порталі ДПС. Рахунки ж для сплати податків також є у податківців – бюджетні рахунки.

Однак не всі податки й збори обліковуються у складі витрат (див. схему нижче) – з’ясуємо які й чому саме.

Податки, які обліковуються як вирахування з доходу

Існують податки замість того, щоб включатися до складу витрат показуються в обліку як вирахування з доходу. До них належать непрямі податки, які включаються до ціни послуг, а саме (пп. 2.1.2 НП(С)БОДС 124 «Доходи»):

- податок на додану вартість (ПДВ). При досягнення 1 млн грн доходу на загальних підставах потрібно реєструватися платниками ПДВ. Бюджетники й ОМС – не виняток. Щоправда, більшість діяльності залишається звільненою від податку;

- акцизний податок (акциз). Щоправда, бюджетні установи, як правило, не є виробниками підакцизної продукції. Хіба що за наявності на балансі певного господарства (підприємства). Через це більше справ бюджетники мають з обліком ПДВ.

ПДВ й акциз є частиною ціни та розрахунків за товари, роботи, послуги, то спершу їх включають у дохід, а потім вираховують з цього доходу. І вже потім чистий дохід без непрямих податків відноситься на фінансовий результат виконання кошторису ОМС. Отже, ПДВ й акциз у ситуації реалізації товарів, робіт, послуг не відносяться до витрат.

☛ ПДВ й акциз при реалізації товарів, робіт, послуг – це вирахування з доходу, а не витрати.

Приклад 1. Вирахування ПДВ з доходу. Виконком міської ради визнав дохід від надання послуг зі здавання одного з приміщень в оренду. Сума доходу – 48000 грн, у т.ч. ПДВ.

БУХГАЛТЕРСЬКИЙ ОБЛІК ПОДАТКОВОГО ЗОБОВ’ЯЗАННЯ З ПДВ | ||||

№ | Господарська операція | Дт | Кт | Сума |

1 | визнаний дохід від надання орендних послуг. ПДВ відображений у складі доходу (документи: договір оренди, акт приймання-передачі наданих послуг, меморіальний ордер № 4, № 14) | 2117 | 7411 | 48000 |

2 | відображена визнана сума податкового зобов’язання з ПДВ як вирахування з доходу одночасно з визнанням доходу* (документи: договір оренди, акт приймання-передачі наданих послуг. меморіальний ордер № 14) | 7411 | 6311.1** | 8000 |

3 | зареєстрована податкова накладна (документи: податкова накладна, меморіальний ордер № 14) | 6311.1 | 6311.2 | 8000 |

4 | на реєстраційний рахунок надійшла плата від орендаря (документи: виписка з реєстраційного рахунку, меморіальний ордер № 3, № 4) | 2313 | 2117 | 48000 |

5 | сума чистого доходу (дохід без ПДВ) віднесено на фінансовий результат виконання кошторису звітного періоду (документи: бухгалтерська довідка, меморіальний ордер № 17) | 7411 | 5511 | 40000 |

* зверніть увагу, що дана проводка зменшує загальний дохід від надання послуг на 8000 грн; **використаний субрахунок 6311.1 означає «Податкове зобов’язання з ПДВ непідтверджене», 6311.2 «Податкове зобов’язання з ПДВ підтверджене». Розділення потрібне для обліку ПДВ за зареєстрованими та ще не зареєстрованими податковими накладними. Аналогічно субрахунки 6311.3 «Податковий кредит з ПДВ не підтверджений» і 6311.4 «Податковий кредит з ПДВ підтверджений» | ||||

Коли ПДВ стає витратами ОМС?

ПДВ все ж таки може бути витратами у ситуації, коли він нараховується не операціях з іншими суб’єктами, а за внутрішніми операціями ОМС. Наприклад, це може бути:

- нарахування ПДВ при ліквідації основних засобів за самостійним рішенням (виняток – ліквідація непридатних до використання об’єктів, обставини непереборної сили). Підстава – п. 189.9 ПКУ;

- використання об’єкта у звільненій від ПДВ діяльності або такій, що не є об’єктом оподаткування. Або ж при негосподарському використанні. Це так зване компенсуюче податкове зобов’язання. Підстава – п. 198.5 ПКУ;

- наявність одночасно оподатковуваних і неоподатковуваних операцій. Нарахування компенсуючого податкового зобов’язання з ПДВ на основі частки використання товарів/послуг у оподатковуваних операціях. Підстава – п. 199.1 ПКУ.

Облік витрат на такий ПДВ слід вести за субрахунком 8115 «Інші витрати».

Приклад 2. Компенсаційне зобов’язання з ПДВ. Виконком має на балансі окрему будівлю, яку здає в оренду. Будівля обладнана усіма лічильниками. Впродовж місяця за лічильниками було спожито послуг з опалення на суму 12000 грн, у т.ч. ПДВ. Бухгалтер зареєстрував податкову накладну на компенсуюче ПДВ-зобов’язання у сумі 2000 грн.

БУХГАЛТЕРСЬКИЙ ОБЛІК ВИТРАТ З КОМПЕНСУЮЧОГО ПОДАТКОВОГО ЗОБОВ’ЯЗАННЯ З ПДВ | ||||

№ | Господарська операція | Дт | Кт | Сума |

1 | визнано компенсуюче податкове зобов’язання з ПДВ (підстава – п. 198.5 ПКУ; документи: бухгалтерська довідка, меморіальний ордер № 14) | 8115 | 6311.1** | 2000 |

2 | зареєстрована податкова накладна на компенсуюче податкове зобов’язання з ПДВ (документи: податкова накладна, меморіальний ордер № 14) | 6311.1 | 6311.2 | 2000 |

3 | інші витрати віднесено на фінансовий результат операційної діяльності (документи: бухгалтерська довідка, меморіальний ордер № 17) | 5511 | 8115 | 2000 |

Податки, які обліковуються як вирахування з зарплати та інших зобов’язань за розрахунками з працівниками

Ще одна група податків і зборів, які теж не вважаються витратами, – це зарплатні податки і збори, так як джерелом їхнього нарахування є заробітна плата, винагорода за цивільно-правовими договорами (ЦПД) та інші зобов’язання перед працівниками ОМС та іншими фізособами, за якимм ОМС має певні розрахунки. До таких податків і зборів належать:

- податок на доходи фізичних осіб (ПДФО);

- військовий збір.

Однак, якщо дивитися глибше, то ПДФО та військовий збір все ж таки потрапляють до витрат, але не як податки, а як заробітна плата, винагорода за ЦПД, з яких вони й утримуються. Окремо у складі витрат вони не виділяються.

🧮Калькулятор стажу державної служби, служби в ОМС

Приклад 3. Вирахування ПДФО й ВЗ з зарплати. Посадовцю ОМС нараховано 10000 грн заробітної плати.

БУХГАЛТЕРСЬКИЙ ОБЛІК ВИРАХУВАННЯ ПОДАТКІВ ІЗ ЗАРПЛАТИ | ||||

№ | Господарська операція | Дт | Кт | Сума |

1 | нарахована заробітна плата (документи: розрахунково-платіжна відомість та меморіальні ордери № 2, № 5) | 8011 | 6511 | 10000 |

2 | нарахований ЄСВ 22%* | 8012 | 6313 | 2200 |

3 | утриманий ПДФО 18% (документи: розрахунково-платіжна відомість та меморіальні ордери № 2, № 5) | 6511 | 6311.5** | 1800 |

4 | утриманий військовий збір 1,5%*** (документи: розрахунково-платіжна відомість та меморіальні ордери № 2, № 5) | 6511 | 6311.6** | 150 |

5 | виплачена зарплата (документи: виписка з реєстраційного рахунку, меморіальний ордер № 2) | 6511 | 2313 | 8500 |

6 | сплачений ЄСВ (документи: виписка з реєстраційного рахунку, меморіальний ордер № 2) | 6313 | 2313 | 2200 |

7 | сплачений ПДФО (документи: виписка з реєстраційного рахунку, меморіальний ордер № 2) | 6311.5 | 2313 | 1800 |

8 | сплачений військовий збір (документи: виписка з реєстраційного рахунку, меморіальний ордер № 2) | 6311.6 | 2313 | 150 |

9 | витрати на оплату праці віднесено на фінансовий результат від виконання кошторису ОМС (документи: бухгалтерська довідка, меморіальний ордер № 17) | 5511 | 8011 | 10000 |

10 | витрати на соціальні заходи віднесено на фінансовий результат виконання кошторису ОМС (документи: бухгалтерська довідка, меморіальний ордер № 17) | 5511 | 8012 | 2200 |

* єдиний соціальний внесок (ЄСВ) теж обов’язковий платіж, який пов’язаний зарплатою та є витратами ОМС. Однак ЄСВ – це плата за страхування працівника, а не податок. Про його облік читайте у матеріалі Облік витрат за соціальними внесками в ОМС; ** використано субрахунок 6311.5 «Розрахунки з бюджетом за ПДФО» та 6311.6 «Розрахунки з бюджетом за військовим збором»; *** ВЗ зростає до 5% з набуттям чинності Закону «Про внесення змін до Податкового кодексу України та інших законів України щодо забезпечення збалансованості бюджетних надходжень у період дії воєнного стану» від 10.10.2024 р. № 401 (він же – Законопроєкт № 11416-д) | ||||

☛ ПДФО та військовий збір – це вирахування з зобов’язань перед працівниками, підрядниками та іншими фізичними особами, що є учасниками розрахунків з ОМС

Податки й збори, які є складовими первісної вартості активів

Однак є винятки, коли податки і збори замість того, щоб включатися до складу витрат входять спершу до первісної вартості активів. Потім разом зі списанням таких активів або ж у ході нарахування амортизації (зносу) вони все ж таки потравляють разом з іншими складовими первісної вартості до витрат. До даних ситуацій належать:

- акцизний податок, зокрема при розмитненні автомобілів;

- митний збір.

Розглянемо їх.

☛ Акциз і мито включаються до первісної вартості імпортованих ОЗ, МНМА, запасів

Приклад 4. Акцизний податок і митний збір при розмитненні автомобіля. При розмитненні автомобіля вартість автівки склала 500000 грн. Акцизу було нараховано 25000 грн і мито 5000 грн.

БУХГАЛТЕРСЬКИЙ ОБЛІК ПОДАТКІВ, ЯКІ ВКЛЮЧАЮТЬСЯ ДО ПЕРВІСНОЇ ВАРТОСТІ ОСНОВНИХ ЗАСОБІВ | ||||

№ | Господарська операція | Дт | Кт | Сума |

1 | в обліку відображена вартість придбаного автомобіля (меморіальний ордер № 4, № 6) | 1311 | 6211 | 500000 |

2 | відображено суму нарахованого акцизу при розмитненні та включено її до капітальних інвестицій в основні засоби (підстава – п. 5 НП(С)БОДС 121 «Основні засоби» документи: меморіальний ордер № 4, № 6) | 1311 | 6311 | 25000 |

3 | відображено суму мита у складі вартості капітальних інвестицій в основні засоби (підстава – п. 5 НП(С)БОДС 121 «Основні засоби», документи: меморіальний ордер № 4, № 6) | 1311 | 6311 | 5000 |

4 | сплата акцизу (документи: виписка з реєстраційного рахунку. меморіальний ордер № 2) | 6311 | 2313.7* | 25000 |

5 | сплата мита (документи: виписка з реєстраційного рахунку, меморіальний ордер № 2) | 6311 | 2313.7* | 5000 |

6 | автомобіль отримано та введено в експлуатацію за первісною вартістю | 1015 | 1311 | 530000 |

7 | нарахування амортизації прямолінійним методом (строк очікуваного використання 5 років, сума амортизації = 530000/(5×12) = 8833,33 грн, відомість нарахування амортизації, меморіальний ордер 17) | 8014* | 1411 | 8833,33 |

8 | витрати на амортизацію віднесено на результат виконання кошторису | 5511 | 8014 | 8833,33 |

* субрахунок 2313.7 можна використати для обліку всіх інших податків ОМС, операції з якими бувають не так часто або не в усіх ОМС; ** сплачений акциз і митний збір увійшли до первісної вартості автомобіля й поступово через амортизацію відносяться до витрат ОМС | ||||

А тепер розглянемо ті податки, які включаються до складу витрат періоду ОМС.

Бухгалтерський облік витрат ОМС за податками

У Плані рахунків бухгалтерського обліку в державному секторі, який затверджений наказом Мінфіну від 31.12.2013 р. № 1203 для витрат на заробітну плату передбачений субрахунок 8115 «Інші витрати».

Витрати за такими податками мають код КЕКВ 2800 «Інші поточні видатки» (пп. «1» п. 2.6 Інструкції щодо застосування економічної класифікації видатків бюджету, яка затверджена наказом Мінфіну від 12.03.2012 р. № 333).

Типові бухгалтерські проведення з обліку витрат за податками ОМС наведено нижче.

БУХГАЛТЕРСЬКІ ОБЛІК ВИТРАТ ОМС ЗА ПОДАТКАМИ | ||||

№ | Господарська операція | Дт | Кт | Сума |

Облік плати за землю | ||||

1 | нарахована плата за землю (земельний податок) (документи: декларація, розрахунок фактичних викидів, меморіальний ордер № 17) | 8115 | 6311.7 | 20000 |

2 | перерахована плата за землю до бюджету (документи: виписка з реєстраційного рахунка, меморіальний ордер № 2) | 6311.7 | 2313 | 20000 |

3 | витрати плати за землю віднесено на фінансовий результат виконання кошторису ОМС (документи: бухгалтерська довідка, меморіальний ордер № 17) | 5511 | 8115 | 20000 |

Облік екологічного податку | ||||

1 | нарахований екологічний податок за звітний період у зв’язку з наявності на балансі котельні (документи: декларація, розрахунок фактичних викидів, меморіальний ордер № 17) | 8115 | 6311.7 | 12000 |

2 | перерахований екологічний податок до бюджету (документи: виписка з реєстраційного рахунка, меморіальний ордер № 2) | 6311.7 | 2313 | 12000 |

3 | витрати з екологічного податку віднесено на фінансовий результат виконання кошторису ОМС (документи: бухгалтерська довідка, меморіальний ордер № 17) | 5511 | 8115 | 12000 |

Облік транспортного податку | ||||

1 | нарахований транспортний податок (документи: декларація, розрахунок фактичних викидів, меморіальний ордер № 17) | 8115 | 6311.7 | 15000 |

2 | перерахований транспортний податок (документи: виписка з реєстраційного рахунка. Меморіальний ордер № 2) | 6311.7 | 2313 | 15000 |

3 | витрати з транспортного податку віднесено на фінансовий результат виконання кошторису ОМС (документи: бухгалтерська довідка. Меморіальний ордер № 17) | 5511 | 8115 | 15000 |