О первых 5 днях больничного и средства Фонда

Ни один работник не застрахован от болезни или болезни члена своей семьи. И когда это происходит, ему оплачивают все календарные дни болезни. Первые 5 дней временной нетрудоспособности по обычному больничному оплачивает учреждение-работодатель, другие – Пенсионный фонд Украины (ПФУ) за счет страховой выплаты. Еще с 01 января 2023 г. ПФУ заменил собой ликвидированный Фонд социального страхования (ФСС).

Однако есть больничные, которые полностью, то есть с 1-го дня, оплачиваются за счет ПФУ – это больничные по уходу за больным ребенком в возрасте до 14 лет.

Что нужно, чтобы рассчитать больничные?

Чтобы произвести расчет больничных в 2024 году, нужно:

- выбрать расчетный период;

- определить продолжительность расчетного периода в днях;

- отобрать необходимые выплаты (доходы) и просуммировать их;

- посчитать среднедневную зарплату;

- рассчитать общую сумму больничных.

Правила расчета больничных в целом не отличаются как за первые 5 дней работодателя, так и за оставшиеся дни ПФУ. Правда, есть отличия в документальном оформлении и оплате больничных для совместителей. Так, для получения больничных с ПФУ нужно подать к нему специальное заявление-расчет, а затем – уведомление о выплате. Чего нет при оплате первых 5 дней за счет работодателя.

Нормативка для расчета больничных 2024

Перед расчетом больничных желательно ознакомиться с нормативными документами, содержащими нужные для этого правила. К ним относятся:

- Закон «Об общеобязательном государственном социальном страховании» от 23.09.1999 г. № 1105 (далее – Закон № 1105);

- Порядок исчисления средней заработной платы (дохода, денежного обеспечения) для расчета выплат по общеобязательному государственному социальному страхованию, который утвержден постановлением Кабмина от 26.09.2001 г. № 1266 (далее – Порядок 1266);

- Порядок оплаты первых пяти дней временной нетрудоспособности вследствие заболевания или травмы, не связанной с несчастным случаем на производстве, за счет средств работодателя, утвержденного постановлением Кабмина от 26.06.2015 г. № 440 (далее – Порядок № 440).

Расчетный период при начислении больничных 2024 г.

Для начисления больничных нужно определить расчетный период, то есть те месяцы, за которые взимаются выплаты. В зависимости от ситуации за расчетный период принимают:

- 12 месяцев, предшествующих месяцу начала болезни, – если работник работал год и больше;

- количество полных календарных месяцев трудовых отношений (с первого до первого числа), – если работник в трудовых отношениях меньше года (см. в частности п. 25 Порядка № 1266);

- фактически отработанное время (от даты начала трудового договора до даты открытия больничного, сам же день открытия больничного пропускаем) – если работник не набирает даже один полный календарный месяц трудовых отношений.

Если же работник заболел в свой первый рабочий день, расчетного периода не будет и оплата больничных в 2024 году будет производиться на основе установленного ему должностного оклада.

Как определить продолжительность расчетного периода в днях для расчета больничных

Продолжительность расчетного периода определяется в календарных днях. Для полных 12 календарных месяцев расчетный период получается 365. Если в расчетный период попадает февраль високосного года (февраль 2024 как раз високосный), то дней получается 366. от расчета отпускных. Военное положение на это правило никак не влияет – так было и до него.

Дни, уменьшающие продолжительность расчетного периода

Однако вышеупомянутая продолжительность расчетного периода 365 (366) к. дней – это идеальная ситуация, так как не все календарные дни расчетного периода включаются в его продолжительность. Это предусматривает п. 3 Порядка № 1266. Чтобы начисление больничных в 2024 году было правильным, в расчетный период не засчитываются календарные дни, которые по уважительным причинам были не отработаны. То есть из расчетного периода исключаются дни:

- отпуска без сохранения зарплаты;

- больничного, в т.ч. и по уходу за ребенком, которому не исполнилось 14 лет;

- отпуска в связи с беременностью и родами;

- отпуска для присмотра за ребенком до достижения им 3 или 6-летнего возраста;

- приостановление действия трудового договора в связи с агрессией РФ;

- периода, за который работник проходил военную службу (если работодателем средний заработок за такой период).

Обратите внимание, что вышеприведенный перечень исчерпывающий, то есть еще каких-то других уважительных причин неотработанных дней, которые нужно исключить из расчета, быть не может. Так, дни ежегодного отпуска или социального отпуска «на детей» включаются в расчетный период, так как они не упоминаются в п. 3 Порядка №1266.

- Кому індексувати зарплату в листопаді 2024 року

- Інвентаризація-2024: відповіді на гарячі запитання

- Як перевіряє Держпраці під час воєнного стану

- Скарбниця бухпроведень: ремонт і поліпшення комп’ютерів та оргтехніки

- Видатки з поповнення статутного капіталу підпорядкованих суб’єктів господарювання: як визначити КЕКВ

Как определяется продолжительность расчетных периодов, которые менее 12 месяцев

Если же расчетный период меньше 12 месяцев, то нюансы расчета его продолжительности рассмотрены на примерах ниже. Также по общему правилу при расчете надо отнимать и дни неотработанные по уважительным причинам, как и для 12-месячного расчетного периода (см. выше).

Пример определения расчетного периода, продолжительностью менее 12 месяцев. Трудовой договор с работником заключили 05.10.2023, а заболел он 07.02.2024. Расчетным периодом будет ноябрь 2023 – январь 2024 (3 календарных месяца). Чтобы рассчитать больничные, определяем продолжительность расчетного периода по каждому месяцу и добавляем:

30+31+31=91 (к. дней)

Пример определения расчетного периода по фактически отработанному времени – менее 1 месяца. Трудовой договор с работником заключили 16.01.2023, а 12.02.2023 он заболел. Оплата больничных в 2023 году будет начисляться за расчетный период, меньше календарного месяца (с фактически отработанного времени) – с 16.01.2022 по 11.02.2023. В данном случае считаем все календарные дни пребывания в трудовых отношениях ко дню болезни, т.е.

16 + 11 = 27 (к. дней)

Доходы, которые учитываются при расчете больничного в 2024 году

Для начисления больничных суммируем все выплаты, начисленные за месяцы расчетного периода при условии, что на них начислялись ЕСВ. Если календарный месяц из расчетного периода исключен, и за этот месяц были начислены выплаты, эти выплаты тоже следует исключить (нет месяца – нет и начисленных выплат за него). Выплаты включаем по данным отчетности по ЕСВ независимо от того, за какой период они начислены (см. п. 32 Порядка № 1266, а также письмо ПФУ от 07.04.2023 г. № 13488-15877/Р-03/8-2800/23 ). Понимать это следует так: в Приложении Д1 в графе 10 есть месяц, за который произведен начисление, – на него и следует ориентироваться.

Проблему могут создать премии. Да, если премия за январь начислена в феврале, то она отражается в месяце ее начисления (феврале). Конечно, если она была проведена в Приложении Д1 месяцем «2» (февраль). Включить ее в январь, если дата приказа и дата начисления – февраль – неверно. Однако, если февраль не отработан по уважительным причинам полностью, например был отпуск за свой счет, то его полностью нельзя учитывать при исчислении средней зарплаты для расчета больничных, то есть не следует учитывать и премию за такой февраль. Или провести ее в приказе последним днем января и при необходимости подать исправительное Приложение Д1 («отчетное новое» или «уточняющее»), чтобы сумма премии прошла месяцем «1» (январь).

Чтобы расчет больничных в 2024 году был правильным, то к выплатам расчетного периода НЕ включаются:

- оплата первых 5 дней временной нетрудоспособности (за счет учреждения);

- помощь по временной нетрудоспособности как соцвыплата (за счет ПФУ);

- пособие по беременности и родам («декретные»);

- выплаты, начисленные за месяцы, исключенные из расчетного периода (см. выше пример с премией);

- выплаты, на которые не начислялся ЕСВ. Например, это может быть материальная помощь на решение социально-бытовых вопросов.

Особое внимание следует обратить на переходные выплаты, например переходные отпускные, когда отпуск начинается в одном месяце, а заканчивается – в другом. При начислении больничных в 2024 году следует включать отпускные, начисленные за дни расчетного периода, и исключать отпускные, начисленные в расчетном периоде за дни, не входящие в него.

Пример учета переходных отпускных при расчете больничных 2024

Пусть работник заболел в феврале 2024 года. Расчетный период тогда будет февраль 2023 – январь 2024 (12 месяцев). За этот период в отпуске такой работник был дважды:

- июль 2023 – август 2023 – начислено 4000 грн за июль и 2500 грн за август;

- январь 2024 – февраль 2024 – начислено 5000 грн за январь и 3000 грн за февраль.

Включаем в больничные отпускные полностью за июль – август 2023 г., так как оба месяца находятся в расчетном периоде:

4000+2500=6500 грн

Однако из второго отпуска берем только 5000 грн отпускных, так как пришедшаяся на февраль 2024 часть в расчетный период не попадает.

Итак, общая сумма отпускных, участвующая в расчете больничных, составляет:

6500+5000=11500 грн

Среднедневная зарплата для расчета больничного

Следующий показатель – это среднедневная зарплата. Вычисление средней зарплаты осуществляется так:

среднедневная зарплата = выплаты расчетного периода (грн) ÷ продолжительность расчетного периода (к. дни)

Однако если расчетный период отсутствует (работник заболел в 1-й рабочий день) формула расчета становится другой:

среднедневная зарплата = должностной оклад (грн) ÷ 30,44

В вышеприведенной формуле «30,44» – это среднемесячное количество дней по п. 5 Порядка № 1266.

Минимальной среднедневной зарплаты для больничных сегодня не существует. Это значит, что сумма больничных за полнолуние вполне может быть меньше минимальной зарплаты такого месяца, ведь базой начисления больничных являются прошлые месяцы. В этом различие в расчете больничных и декретных (помощи по беременности и родам).

Однако относительно среднедневной зарплаты также есть два максимальных ограничения:

- у работников, у которых не хватает страхового стажа за последние 12 к. месяцев;

- максимальное (на основе максимальной базы ЕСВ) – для всех.

Рассмотрим эти ограничения.

Ограничение среднедневной зарплаты из-за нехватки страхового стажа

Если работник на протяжении последних 12 к. месяцев имеет страховой стаж менее 6 месяцев, то дневная выплата, например в феврале 2024, не может быть больше 233,25 грн (=7100 грн ÷ 30,44), где 7100 грн – это минимальная зарплата для февраля 2024 г. (месяца начала больничного, данные по проекту Закона о Госбюджете 2024 г.). При этом опять есть разница с расчетом декретных – для последнего такое ограничение вдвое больше.

Калькулятор днів щорічної відпустки

Максимальный размер среднедневной зарплаты при расчете больничных в 2024 году

Среднедневная зарплата применяется в размере, не превышающем такую исчисленную из размера максимальной величины базы начисления ЕС «предыдущего месяца» перед месяцем выхода работника на больничный. То есть в расчет берется максимальная база ЕСВ (15 минимальных зарплат) предыдущего месяца до выхода – это то же, что в последний месяц расчетного периода.

Например, если работник выходит на больничный в феврале 2024, то для расчета максимального ограничения используется максимальная база ЕСВ января 2024 года – 106500 грн (= 7100 грн × 15).

Для определения максимальной среднедневной приведенные выше выплаты следует разделить на среднемесячное количество дней – 30,44. Тогда получаем такое максимальное ограничение для среднедневной зарплаты:

106 500 грн ÷ 30,44 = 3498,69 грн

Если в учреждении есть такие большие зарплаты, то следует заботиться о соблюдении этого ограничения, то есть если при выходе на больничный в феврале 2024 у работника выходит среднедневная 3500 грн, то для начисления больничных следует брать только 3498,69 грн – максимальное среднедневное для такого месяца. При выходе на больничный в январе 2024 года такая максимальная будет несколько меньше – 3301,58 грн (=6700 грн × 15 ÷ 30,44, где 6700 грн – это минимальная зарплата декабря 2023 года).

Расчет общей суммы больничных

При расчете общей суммы больничных используем формулу приведенную ниже:

больничные = среднедневная зарплата × количество дней больничного × коэффициент страхового стажа

Коэффициент страхового стажа при этом определяется по правилам ч. 1 ст. 17 Закон № 1105 – в зависимости от страхового стажа работника. В 2024 году эти правила не изменились – см. таблицу ниже.

КОЭФФИЦИЕНТЫ СТРАХОВОГО СТАЖА | |

Страховой стаж | Значение коэффициента страхового стажа |

До 3 лет | 0,5 |

От 3 до 5 лет | 0,6 |

От 5 до 8 лет | 0,7 |

Более 8 лет | 1,0 |

независимо от стажа – у льготных категорий лиц* | 1,0 |

* к льготным категориям относятся (ч. 1 ст. 17 Закона № 1105):

| |

За какие дни больничные не начисляются

При начислении больничных в 2024 году учитываем только те дни болезни, которые определяет е-больничный (или бумажный листок нетрудоспособности, которые еще возможны во время военного положения).

Не оплачиваются дни:

- если в листке нетрудоспособности такие отмечены как нарушение режима;

- если дни болезни или ее отсутствия подтверждены не листком нетрудоспособности, а медицинской справкой, например о временном освобождении от работы по уходу за больным ребенком или другой справкой медучреждения.

Также не будем начислять больничные, когда болезнь приходится на дни:

- отпуска без сохранения заработной платы;

- отпуска по уходу за ребенком до достижения им трехлетнего или шестилетнего возраста;

- приостановление действия трудового договора в результате агрессии РФ.

Следует помнить, что е-больничный не регистрируется, не предоставляется и соответственно начисления больничных 2024 не будет, когда работник ухаживает за:

- хроническим больным в период ремиссии;

- больным ребенком в период ежегодного (основного и дополнительного) отпусков, отпуска без сохранения зарплаты, частично оплачиваемого отпуска по уходу за ребенком до 3-х лет;

- здоровым ребенком на период карантина;

- больным старше 14 лет при стационарном лечении.

Однако больничные начисляются, если болезнь работника приходится на дни ежегодного отпуска (основного или дополнительного). В таком случае ежегодный отпуск по заявлению работника должен быть продлен на дне больничного.

Источники выплаты больничных 2024

Выплата больничных за первые 5 календарных дней болезни работника осуществляются в форме материального обеспечения за счет учреждения (см. п. 2 Порядка № 440), то есть за счет средств государственного или местного бюджета, в зависимости от которого финансируются расходы на оплату труда данного учреждения. Остальные дни болезни, то есть начиная с 6-го календарного дня, должен оплатить за счет ПФУ в форме соцвыплаты.

Если на работника было зарегистрировано два больничных, то следует проверить, это один страховой случай (то есть второй больничный как продолжение первого). Если же это два разных страховых случая, учреждение имеет оплаты первые 5 дней болезни по обоим е-больничным за счет своих средств. Однако обратите внимание, что второй е-больничный в системе, как правило, заменяет первый и тогда первый вообще не виден. Два е-больничных можно отследить, если мониторить ситуацию с работником во времени.

Если е-больничный зарегистрирован в связи с уходом за больным ребенком в возрасте до 14 лет, все указанные в нем календарные дни оплачиваются полностью за счет ПФУ.

Кто может, а кто не будет выдавать листки нетрудоспособности

Имеют право выдавать больничные:

- лечащие врачи учреждений здравоохранения – государственных, коммунальных, других форм собственности;

- лечащие врачи стационаров протезно-ортопедических учреждения системы Минсоцполитики;

- лечащие врачи туберкулезных санаторно-курортных учреждений;

- фельдшеры в местностях, где отсутствует врач;

- фельдшеры на плавающих судах;

- врачи, осуществляющие хозяйственную деятельность по медицинской практике как ФЛП.

Не могут выдавать больничные врачи:

- станций (отделений) скорой медицинской помощи

- станций переливания крови

- заведений судебно-медицинской экспертизы

- бальнео-грязелечебных, косметологических и физиотерапевтических больниц и курортных поликлиник;

- домов отдыха;

- туристических баз;

- зубопротезных поликлиник (отделений);

- санитарно-профилактических учреждений;

- лечащие врачи лечебно-профилактических учреждений всех форм собственности по косметологическим вмешательствам без медицинских показаний.

Документальное оформление выплаты больничных и сроки в 2024 году

Больничные и другие соцвыплаты теперь могут назначать страхователи (т.е. работодатели) или уполномоченные ими лица (ч. 3 ст. 22 Закона № 1105). Однако такими уполномоченными может быть и комиссия по соцстрахованию, как было до 1 января 2023 года. Главное, чтобы был соответствующий внутренний приказ руководителя или внутреннее положение о таких комиссиях, утвержденное руководителем учреждения.

Оформить решение уполномоченного лица или комиссии можно документом произвольной формы, за основу взяв протокол по постановлению ФСС от 19.07.2018 г. № 13. Возможно, ПФУ впоследствии обновит данные правила. При решении уполномоченных лиц бухгалтерия может начислять больничные выплаты. Если больничные начисляются в пределах первых 5 дней за счет учреждения, для оформления их расчета достаточно бухгалтерской справки или определенной сведения произвольной формы.

Если же больничный превышает 5 дней, бухгалтер вычисляет больничные и в кратчайшие сроки подает в ПФУ заявление-расчет специальной формы. Это можно сделать сейчас через электронный кабинет ПФУ. По результатам рассмотрения ПФУ полученных документов, учреждению перечисляют на отдельный текущий счет больничные для выплаты работникам, указанным в заявлении-расчете. Установленные сроки прохождения этих всех этапов и выплаты самих больничных представлены в таблице ниже.

СРОКИ ОФОРМЛЕНИЯ БОЛЬНИЧНЫХ ПО КАЖДОМУ ЭТАПУ: | ||||

Решение ответственного лица/комиссии о назначении соцвыплат | Заявление-расчет | Зачисление средств ПФУ на спецсчет страховщика | Выплата больничных | Уведомление о выплате средств |

10 рабочих дней * (с дня получения е-больничным статуса «Готовый к оплате»** или с дня подачи работником бумажного больничного на рассмотрение комиссии/уполномоченного) | 5 рабочих дней (с дня решения уполномоченного лица, группы лиц или комиссии по социальному страхованию) | 3 рабочих дня | В ближайший день выплаты зарплаты (за месяц или аванс) после дня назначения для больничных за первые 5 дней и дня получения из ПФУ для остальных больничных | 1 месяц с дня выплаты |

* для обычных больничных 3 рабочих дня – для больничного «беременность и роды»; ** статус «Готовый к оплате» е-больничный получает через 7 дней после даты закрытия, тогда е-больничный считается выданным, см. п. 3 разд. ІІ Порядка выдачи (формирования) листов нетрудоспособности в Электронном реестре листов нетрудоспособности, утвержденный приказом МОЗ от 17.06.2022 г. № 1234 | ||||

Заявление-расчет при оформлении больничных 2024 г.

В заявлении-расчете больничных и Приложении 1.1 к нему нужно заполнить все графы, начиная с сведений об учреждении, счете, суммах финансирования и заканчивая сведениями о застрахованном лице. Этого требует Порядок финансирования страхователей для предоставления материального обеспечения застрахованным лицам в связи с временной потерей трудоспособности и отдельных выплат пострадавшим на производстве за счет средств Фонда социального страхования Украины, утвержденный постановлением ФСС от 19.07.2018 г. № 12 (далее 12). Форма заявления-расчета и уведомления о выплате средств из Постановления № 12 от ФСС продолжают действовать, так как ПФУ не разработал собственные документы (см. постановление правления ПФУ от 21.12.2022 г. № 28-3).

Заявление-расчет и уведомление о выплате средств могут подаваться:

- в электронной форме – через личный кабинет на веб-портале электронных услуг ПФУ (уведомление о выплате можно подать как заявление-ходатайство по переписке с ПФУ). Преимущество такого способа – при заполнении формы на портале автоматически должны подтягиваться нужные листки нетрудоспособности при условии, что они также электронные. Автоматически в таком случае подтягиваются и данные таких электронных листов;

- также допускается подача заявления-расчета и уведомление о выплате средств в бумажной форме, но обязательно вместе с электронным носителем информации. Такие бумажные заявления следует подавать в любой отдел обслуживания граждан (сервисного центра) ПФУ.

При заполнении заявления-расчета используются несколько иные коды типов нетрудоспособности, чем те, которые приведены в оригинальном бланке Постановления № 12. В бланках к данной консультации приведены в примечаниях именно обновленные коды, где для беременности и родов используется код «2» старый код – «8»). Обновление это произошло еще в эпоху COVID-карантина при введении е-больничных – ПФУ этих кодов также не обновлялось, поэтому пользуемся ими. В свое время данные коды были размещены на сайте ФСС.

Пример заполнения такого заявления-расчета см. ниже.

Отражение больничных в бухгалтерском учете 2024

В связи с тем, что оплата первых 5 дней временной нетрудоспособности осуществляется за счет бюджета, из которого финансируется учреждение, а пособие по временной нетрудоспособности выплачивается за счет полученного финансирования от ПФУ, больничные при отражении в бухучете учреждения имеют свои отличия. Рассмотрим их подробнее в таблице ниже.

БУХГАЛТЕРСЬКИЕ ПРОВОДКИ ПО УЧЕТУ БОЛЬНИЧНЫХ В БЮДЖЕТНОМ УЧРЕЖДЕНИИ | |||

Содержание хозяйственной операции | Дт | Кт | Сумма |

начислено: | |||

| 8011, 8111 | 6511 | 5000 |

| 2114 | 3000 | |

начислено ЕСВ (=(5000+3000)×0,22 = 1760) | 8012, 8112 | 6313 | 1760 |

удержано из оплаты первых 5 дней временной нетрудоспособности: | |||

| 6511 | 6311/1 | 900 |

| 6311/2 | 75 | |

получено страховые средства от ПФУ на спецсчет | 2314 | 2114 | 3000 |

удержано из помощи по временной нетрудоспособности за счет ПФУ: | |||

| 6511 | 6311/1 | 540 |

| 6311/2 | 45 | |

уплачено ЕСВ | 6313 | 2313 | 1760 |

уплачено НДФЛ за счет: | |||

| 6311/1 | 2313 | 900 |

| 2314 | 540 | |

уплачено военный сбор с: | |||

| 6311/2 | 2313 | 75 |

| 2314 | 45 | |

выплачено работнику на карточный счет: | |||

| 6511 | 2313 | 4025 |

| 2314 | 2415 | |

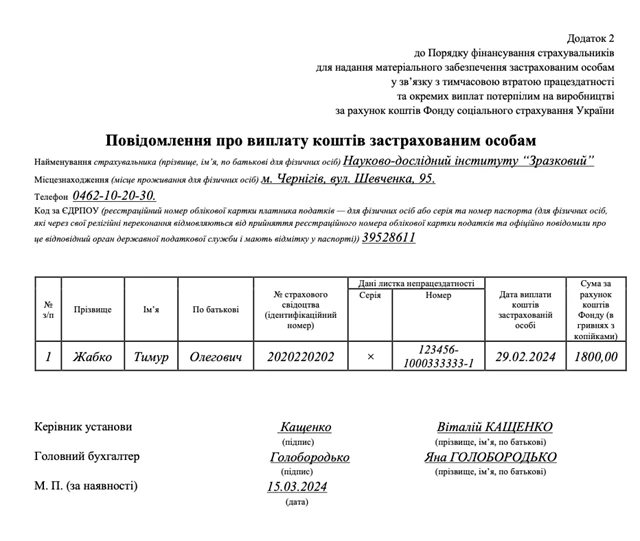

Подача уведомления о выплате больничных

ПФУ следит за оборотом страховых средств с помощью следующих отчетов:

- уведомление о выплате больничных застрахованным лицам. Его подают в течение месяца страхователи, отправляющие в ПФУ заявления-расчеты и получающие по ним финансирование;

- заявление-расчета (см. выше) – включает колонки о страховом стаже, номер е-больничного и т.п.

Бланк уведомления о выплате средств приведен ниже.

Как только оплата больничных за счет ПФУ произведена застрахованному лицу, у бухгалтера отсчитывается месячный срок для отчетности. За это время бухгалтеру нужно прислать в ПФУ уведомление, что полученные суммы страховых средств выплачены работнику.

Это уведомление передается ПФУ тем же способом, что и заявление-расчет, то есть через личный кабинет ПФУ или в бумажной форме – в сервисный центр ПФУ. Отдельная форма уведомления в личном кабинете отсутствует, но подать его можно через переписку с ПФУ, например, в форме заявления-ходатайства.

Если уведомления не подать – ПФУ вправе через 3 месяца проверить осуществление выплаты больничного.

Заявление-расчет и уведомление о выплате средств являются универсальными документами, которые используются в том числе и для документирования выплаты декретных (пособия по беременности и родам).

Налогообложение больничных НДФЛ, ВЗ и ЕСВ

Только после получения финансирования от ПФУ бухгалтер имеет право удержать из суммы больничных НДФЛ и военный сбор (ВЗ) и выплатить работнику соответствующую сумму пособия (за минусом удержанных налогов и сборов).

Какой-то собственной специфики в налогообложении больничные не имеют – к ним применяются те же правила, что и для зарплаты. Хотя больничные и не входят в фонд оплаты труда, но по Налоговому кодексу Украины приравниваются в налогообложении к зарплате. Ставки НДФЛ и ВЗ применяются те же, что и для зарплаты – 18% и 1,5% соответственно. При расчете НДФЛ больничные входят в состав зарплатного дохода, в который может быть застолбована налоговая социальная льгота (НСЛ).

ЕСВ на больничные (как за первые 5 дней, так и за счет ПФУ) полностью начисляется за счет расходов учреждения. Ставка ЕСВ используется та же, что и для соответствующих зарплатных выплат – 22%, а для больничных лиц с инвалидностью – 8,41%.

Отражение больничных в Приложении Д1

Информацию о страховых выплатах, начисленных на основании зарегистрированных е-больничных, содержать Приложение Д1 Налогового расчета сумм дохода. В отчетном месяце отражаем отдельно больничные, начисленные за прошлый месяц, и отдельно – за текущий месяц. Для отражения этих выплат в графе 8 Приложения Д1 указывается код категории застрахованного лица:

- «29» – если работник без инвалидности;

- «36» – если работник имеет инвалидность.

В графе 10 Приложения Д1 указывается месяц и год в формате «ММРРРР», за дни которого начислили выплаты.

Переходные больничные в Приложении Д1

Если больничный «переходный», то есть больничный начинается в одном месяце, а заканчивается в другом, то следует произвести распределение больничных по месяцам. При этом:

- больничные указываются в том месяце, когда произошло их начисление;

- формируется столько строк, сколько месяцев приходится период временной нетрудоспособности, то есть если больничный начался в январе 2024 года, а закончился в феврале 2024 года, то будет для него 2 строки;

- общую сумму больничного следует распределить пропорционально дням болезни, приходящимся на каждый из месяцев больничного. Для этого снова понадобится среднедневная зарплата, которая использовалась для расчета больничных;

- если после распределения больничного общий доход за месяц (зарплата + больничный) составляет меньше минимального размера, то необходимо доначислить ЕСВ на сумму разницы с минимальной базой ЕСВ (т.е. минимальной зарплатой соответствующего месяца). Это осуществляется одновременно с начислением сумм пособия по временной потере трудоспособности.

Пример заполнения Приложения Д1 для больничных в 2024 году

В примере ниже рассмотрена ситуация с переходными больничными.

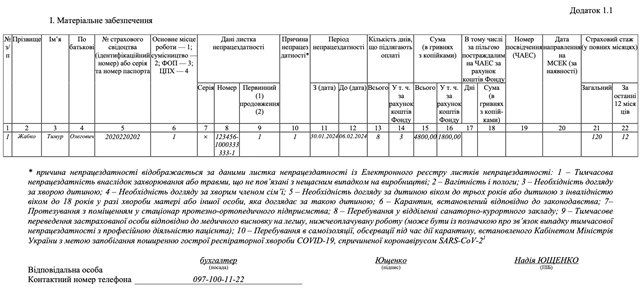

Пример. Жабко Тимур Олегович (основное место работы, полная занятость) болел с 30 января 2024 года по 06 февраля 2024 года (8 дней). В январе 2024 года его зарплата за фактически отработанное время составила 7500 грн (ЕСВ – 1650 грн). По расчету среднедневная зарплата вышла на 600 грн/день.

Больничные после расчета составляют по:

- 2 дня в январе – 1200 грн (ЕСВ – 264 грн, = 1200 грн × 0,22);

- 6 дней в феврале – 3600 грн (ЕСВ – 792 грн, = 3600 грн × 0,22).

Составляем Приложение Д1 Налогового расчета. Код категории застрахованного для сумм больничных – «29». Образец заполненного Приложения Д1 Налогового расчета приведен ниже.

Больничные в Приложении 4ДФ Налогового расчета

Обязательным также является отражение больничных в Приложении 4ДФ Налогового расчета – как за первые 5 дней, так и за счет ПФУ.

Больничные приравниваются к зарплате, поэтому в Приложении 4ДФ Налогового расчета сумм дохода они имеют код признака дохода «101». Больничные в Приложении 4ДФ отражаются в сумме вместе по зарплате и никаких своих особенностей (отметок, признаков) при составлении данного приложения не имеют. То есть больничные «растворяются» в строке с суммой зарплаты за месяц.